umwelt-online: Verordnung (EU) Nr. 575/2013 über Aufsichtsanforderungen an Kreditinstitute und zur Änderung der Verordnung (EU) Nr. 648/2012 (4)

|

zurück |  |

Artikel 225 Auf eigenen Schätzungen beruhende Volatilitätsanpassungen bei der umfassenden Methode zur Berücksichtigung finanzieller Sicherheiten

(1) Die zuständigen Behörden gestatten den Instituten, bei der Berechnung der Volatilitätsanpassungen für Sicherheiten und Risikopositionen ihre eigenen Volatilitätsschätzungen zu verwenden, wenn die Institute die Anforderungen der Absätze 2 und 3 erfüllen. Institute, denen die Verwendung eigener Volatilitätsschätzungen gestattet wurde, kehren nicht zu anderen Methoden zurück, es sei denn, es bestehen dafür nachweislich triftige Gründe und die zuständigen Behörden haben dies genehmigt.

Bei Schuldverschreibungen, die von einer ECAI als "Investment Grade" oder besser eingestuft wurden, können die Institute für jede Wertpapierkategorie eine Volatilitätsschätzung ermitteln.

Für Schuldverschreibungen, die von einer ECAI schlechter als "Investment Grade" eingestuft wurden, und für sonstige anerkennungsfähige Sicherheiten ermitteln die Institute die Volatilitätsanpassungen für jedes Papier einzeln.

Institute, die nach der auf eigenen Schätzungen basierenden Methode verfahren, lassen bei der Schätzung der Volatilität der Sicherheit oder der Währungsinkongruenz etwaige Korrelationen zwischen der unbesicherten Risikoposition, der Sicherheit und/oder Wechselkursen außer Acht.

Bei der Abgrenzung der Wertpapierkategorien tragen die Institute der Art des Emittenten, der Bonitätsbeurteilung der Wertpapiere, ihrer Restlaufzeit und ihrer modifizierten Laufzeit Rechnung. Volatilitätsschätzungen sind für die Wertpapiere, die das Institut in die Kategorie aufgenommen hat, repräsentativ.

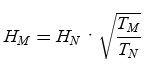

(2) Die Berechnung der Volatilitätsanpassungen erfüllt alle folgenden Kriterien:

dabei entspricht

| TM | = | dem jeweiligen Verwertungszeitraum, |

| HM | = | der auf dem Verwertungszeitraum TM basierenden Volatilitätsanpassung, |

| HN | = | der auf dem Verwertungszeitraum TN basierenden Volatilitätsanpassung; |

(3) Die Schätzung der Volatilitätsanpassungen erfüllt alle folgenden qualitativen Kriterien:

Artikel 226 Heraufskalierung von Volatilitätsanpassungen bei der umfassenden Methode zur Berücksichtigung finanzieller Sicherheiten

Die Volatilitätsanpassungen nach Artikel 224 gelten für den Fall einer täglichen Neubewertung. Ebenso stellt ein Institut, das gemäß Artikel 225 seine eigenen Schätzungen verwendet, seine Berechnungen zunächst auf der Grundlage einer täglichen Neubewertung an. Erfolgt die Neubewertung seltener als einmal täglich, so nehmen die Institute größere Volatilitätsanpassungen vor. Diese werden von den Instituten anhand nachstehender Wurzel-Zeit-Formel durch Heraufskalierung der auf einer täglichen Neubewertung basierenden Volatilitätsanpassungen ermittelt:

dabei entspricht

| H | = | der vorzunehmenden Volatilitätsanpassung, |

| HM | = | der Volatilitätsanpassung bei täglicher Neubewertung, |

| NR | = | der tatsächlichen Zahl der Handelstage zwischen Neubewertungen, |

| TM | = | dem Verwertungszeitraum für das betreffende Geschäft. |

Artikel 227 Bedingungen für eine 0 %ige Volatilitätsanpassung bei der umfassenden Methode zur Berücksichtigung finanzieller Sicherheiten19

(1) Wenn die Bedingungen des Absatzes 2 Buchstaben a bis h erfüllt sind, dürfen Institute, die nach der auf aufsichtlichen Vorgaben beruhenden Methode nach Artikel 224 oder der auf eigenen Schätzungen basierenden Methode nach Artikel 225 verfahren, bei Pensionsgeschäften und Wertpapierverleih- oder Leihgeschäften anstelle der nach den Artikeln 224 bis 226 berechneten Volatilitätsanpassungen eine Anpassung von 0 % vornehmen. Institute, die interne Modelle nach Artikel 221 verwenden, machen keinen Gebrauch von der in diesem Artikel festgelegten Behandlung.

(2) Die Institute können eine Volatilitätsanpassung von 0 % vornehmen, wenn alle folgenden Bedingungen erfüllt sind:

(3) Die in Absatz 2 Buchstabe h genannten wesentlichen Marktteilnehmer umfassen

Artikel 228 Berechnung der risikogewichteten Positionsbeträge und erwarteten Verlustbeträge bei der umfassenden Methode zur Berücksichtigung finanzieller Sicherheiten

(1) Im Rahmen des Standardansatzes verwenden Institute für die Zwecke des Artikels 113 als Risikopositionswert den nach Artikel 223 Absatz 5 berechneten Wert E*. Bei den in Anhang I genannten außerbilanziellen Posten legen die Institute E* als den Wert zugrunde, auf den die in Artikel 111 Absatz 1 genannten Prozentsätze angewandt werden, um den Risikopositionswert zu ermitteln.

(2) Im Rahmen des IRB-Ansatzes setzen die Institute für die Zwecke des Kapitels 3 den tatsächlichen Wert der LGD (LGD*) als LGD-Wert an. Die Institute berechnen LGD* wie folgt:

LGD* = LGD ·(E* / E)

dabei entspricht

| LGD | = | der LGD, die nach Kapitel 3 für die Risikoposition gelten würde, wäre sie unbesichert, |

| E | = | dem Risikopositionswert gemäß Artikel 223 Absatz 3, |

| E* | = | dem vollständig angepassten Risikopositionswert gemäß Artikel 223 Absatz 5. |

Artikel 229 Bewertungsgrundsätze für sonstige anerkennungsfähige Sicherheiten beim IRB-Ansatz

(1) Bei Immobiliensicherheiten wird die Sicherheit von einem unabhängigen Sachverständigen zum oder unter Marktwert bewertet. Das Institut verpflichtet den Sachverständigen, den Marktwert transparent und klar zu dokumentieren.

In Mitgliedstaaten, deren Rechts- und Verwaltungsvorschriften strenge Vorgaben für die Bemessung des Beleihungswerts setzen, kann die Immobilie stattdessen von einem unabhängigen Sachverständigen zum oder unter Beleihungswert bewertet werden. Institute verlangen, dass der unabhängige Sachverständige bei der Bestimmung des Beleihungswerts spekulative Elemente außer Acht lässt und diesen Wert auf transparente und klare Weise dokumentiert.

Der Wert der Sicherheit ist der Markt- oder Beleihungswert, der gegebenenfalls aufgrund der Ergebnisse der in Artikel 208 Absatz 3 vorgesehenen Überprüfung und eventueller vorrangiger Forderungen auf die Immobilie herabgesetzt wird.

(2) Bei Forderungen ist der Wert der Forderungsbetrag.

(3) Sachsicherheiten, bei denen es sich nicht um Immobiliensicherheiten handelt, werden von den Instituten zum Marktwert bewertet. Für die Zwecke dieses Artikels ist der Marktwert der geschätzte Betrag, zu dem die Sicherheit am Tag der Bewertung im Rahmen eines zu marktüblichen Konditionen geschlossenen Geschäfts vom Besitz eines veräußerungswilligen Verkäufers in den Besitz eines kaufwilligen Käufers übergehen dürfte.

Artikel 230 Berechnung der risikogewichteten Positionsbeträge und erwarteten Verlustbeträge für andere anerkennungsfähige Sicherheiten beim IRB-Ansatz

(1) Institute verwenden für die Zwecke des Kapitels 3 als LGD die nach diesem Absatz und nach Absatz 2 berechnete LGD*.

Fällt das Verhältnis des Werts der Sicherheit (C) zum Risikopositionswert (E) unter den in Tabelle 5 für die Risikoposition vorgeschriebenen Mindestbesicherungsgrad (C*), so ist LGD* gleich der in Kapitel 3 für unbesicherte Risikopositionen an die Gegenpartei festgelegten LGD. Zu diesem Zweck legen die Institute bei der Berechnung des Risikopositionswerts der in Artikel 166 Absätze 8 bis 10 aufgeführten Posten anstelle der dort genannten Umrechnungsfaktoren oder Prozentsätze einen Umrechnungsfaktor oder Prozentsatz von 100 % zugrunde.

Übersteigt das Verhältnis des Werts der Sicherheit zum Risikopositionswert die in Tabelle 5 festgelegte zweite, höhere Schwelle C**, so ist LGD* gleich dem in Tabelle 5 vorgeschriebenen Wert.

Wird der erforderliche Grad an Besicherung C** für die Risikoposition insgesamt nicht erreicht, so behandeln die Institute die Risikoposition wie zwei Risikopositionen - eine, bei der der erforderliche Grad an Besicherung C** gegeben ist und eine (der verbleibende Teil), bei der dies nicht der Fall ist.

(2) Welcher Wert für LGD* anzusetzen ist und welcher Grad an Besicherung für die besicherten Risikopositionsteile erforderlich ist, ist Tabelle 5 zu entnehmen:

Tabelle 5 Mindest-LGD für besicherte Risikopositionsteile

| LGD* bei vorrangigen Risikopositionen | LGD* bei nachrangigen Risikopositionen | Erforderlicher Grad an Mindestbesicherung der Risikoposition (C*) | Erforderlicher Grad an Mindestbesicherung der Risikoposition (C**) | |

| Forderungen | 35 % | 65 % | 0 % | 125 % |

| Wohnimmobilien/Gewerbeimmobilien | 35 % | 65 % | 30 % | 140 % |

| Sonstige Sicherheiten | 40 % | 70 % | 30 % | 140 % |

(3) Alternativ zu der Behandlung nach den Absätzen 1 und 2 und vorbehaltlich des Artikels 124 Absatz 2 dürfen Institute dem Teil der Risikoposition, der innerhalb der in Artikel 125 Absatz 2 Buchstabe d bzw. Artikel 126 Absatz 2 Buchstabe d festgelegten Grenzen in voller Höhe durch Wohnimmobilien oder Gewerbeimmobilien im Hoheitsgebiet eines Mitgliedstaats besichert ist, ein Risikogewicht von 50 % zuweisen, wenn alle in Artikel 199 Absatz 3 oder 4 genannten Bedingungen erfüllt sind.

Artikel 231 Berechnung der risikogewichteten Positionsbeträge und erwarteten Verlustbeträge bei gemischten Sicherheitenpools

(1) Der Wert der zugrunde zu legenden LGD* wird von einem Institut als LGD für die Zwecke von Kapitel 3 nach den Absätzen 2 und 3 berechnet, wenn die beiden folgenden Bedingungen erfüllt sind:

(2) Die Institute sind dazu verpflichtet, den volatilitätsangepassten Wert der Risikoposition, den sie erhalten, indem sie am Risikopositionswert die in Artikel 223 Absatz 5 genannte Volatilitätsanpassung vornehmen, in verschiedene Teile aufzuteilen, so dass sich ein durch anerkennungsfähige finanzielle Sicherheiten unterlegter Anteil, ein durch Forderungsabtretungen besicherter Anteil, ein durch Gewerbe- oder Wohnimmobilien besicherter Anteil, ein durch sonstige anerkennungsfähige Sicherheiten unterlegter Anteil sowie gegebenenfalls der unbesicherte Anteil ergibt.

(3) Die Institute ermitteln die LGD* nach den einschlägigen Bestimmungen dieses Kapitels für jeden der nach Absatz 2 ermittelten Anteile gesondert.

Artikel 232 Andere Formen der Besicherung mit Sicherheitsleistung

(1) Sind die Bedingungen des Artikels 212 Absatz 1 erfüllt, können Einlagen bei Drittinstituten wie eine Garantie dieses Drittinstituts behandelt werden.

(2) Sind die Bedingungen des Artikels 212 Absatz 2 erfüllt, verfahren die Institute mit dem Teil der Risikoposition, der durch den gegenwärtigen Rückkaufswert der an das kreditgebende Institut verpfändeten Lebensversicherungen besichert ist, wie folgt:

Im Falle einer Währungsinkongruenz setzen die Institute den gegenwärtigen Rückkaufswert gemäß Artikel 233 Absatz 3 herab, wobei der Wert der Besicherung dem gegenwärtigen Rückkaufswert der Lebensversicherung entspricht.

(3) Für die Zwecke des Absatzes 2 Buchstabe a weisen die Institute die folgenden Risikogewichte zu, wobei das Risikogewicht einer vorrangigen unbesicherten Risikoposition gegenüber dem Lebensversicherer als Grundlage dient:

(4) Institute dürfen auf Anforderung zurückgekaufte Instrumente, die nach Artikel 200 Buchstabe c anerkennungsfähig sind, wie eine Garantie des emittierenden Instituts behandeln. Der Wert der anerkennungsfähigen Besicherung ist Folgender:

Unterabschnitt 2

Absicherung ohne Sicherheitsleistung

Artikel 233 Bewertung

(1) Für die Berechnung der Auswirkungen einer Absicherung ohne Sicherheitsleistung gemäß diesem Unterabschnitt wird als Wert der Absicherung ohne Sicherheitsleistung (G) der Betrag angesetzt, zu dessen Zahlung sich der Sicherungsgeber für den Fall verpflichtet hat, dass der Kreditnehmer ausfällt, seinen Zahlungsverpflichtungen nicht nachkommt oder ein bestimmtes anderes Kreditereignis eintritt.

(2) Für Kreditderivate, bei denen eine Neustrukturierung der zugrunde liegenden Verbindlichkeit, verbunden mit einem Erlass oder einer Stundung der Darlehenssumme, der Zinsen oder der Gebühren, die zu einem Verlust auf Seiten des Kreditgebers führt, nicht als Kreditereignis angesehen wird, gilt Folgendes:

(3) Lautet eine Absicherung ohne Sicherheitsleistung auf eine andere Währung als die Risikoposition, so setzen die Institute den Wert der Absicherung mit Hilfe einer Volatilitätsanpassung wie folgt herab:

G* = G · (1 - Hfx)

dabei entspricht

| G* | = | dem an das Fremdwährungsrisiko angepassten Betrag der Absicherung, |

| G | = | dem Nominalbetrag der Absicherung, |

| Hfx | = | der nach Absatz 4 ermittelten Volatilitätsanpassung für etwaige Währungsinkongruenzen zwischen der Absicherung und der zugrunde liegenden Verbindlichkeit. |

Liegt keine Währungsinkongruenz vor, ist Hfx gleich Null.

(4) Bei Volatilitätsanpassungen für Währungsinkongruenzen legen die Institute unter der Annahme einer täglichen Neubewertung einen Verwertungszeitraum von zehn Handelstagen zugrunde und können bei der Berechnung dieser Anpassungen nach der auf aufsichtlichen Vorgaben oder der auf eigenen Schätzungen beruhenden Methode ( Artikel 224 bzw. 225) verfahren. Die Institute skalieren die Volatilitätsanpassungen gemäß Artikel 226 herauf.

Artikel 234 Berechnung der risikogewichteten Positionsbeträge und erwarteten Verlustbeträge im Falle einer Teilabsicherung und Unterteilung in Tranchen

Überträgt das Institut einen Teil des Kreditrisikos auf eine oder mehrere Tranchen, so gelten die Regeln des Kapitels 5. Die Institute können Erheblichkeitsschwellen für Zahlungen, unterhalb derer im Falle eines Verlusts keine Zahlungen geleistet werden, mit zurückbehaltenen Erstverlust-Positionen gleichsetzen und als Risikotransfer in Tranchen betrachten.

Artikel 235 Berechnung der risikogewichteten Positionsbeträge beim Standardansatz

(1) Die Institute berechnen die risikogewichteten Positionsbeträge für die Zwecke des Artikels 113 Absatz 3 nach folgender Formel:

max {0, E - GA} ·r + GA· g

dabei entspricht

| E | = | dem Risikopositionswert gemäß Artikel 111; der Risikopositionswert eines in Anhang I genannten außerbilanziellen Postens wird zu diesem Zweck nicht mit dem in Artikel 111 Absatz 1 genannten Risikopositionswert, sondern mit 100 % seines Werts angesetzt, |

| GA | = | der nach Artikel 233 Absatz 3 errechneten Höhe der Absicherung (G*), die nach Maßgabe des Abschnitts 5 an etwaige Laufzeitinkongruenzen angepasst wird, |

| r | = | dem in Kapitel 2 genannten Risikogewicht von Risikopositionen gegenüber dem Schuldner, |

| g | = | dem Risikogewicht von Risikopositionen gegenüber dem Sicherungsgeber gemäß in Kapitel 2. |

(2) Ist der abgesicherte Betrag (GA) geringer als die Risikoposition (E), dürfen die Institute die Formel in Absatz 1 nur anwenden, wenn die abgesicherten und nicht abgesicherten Teile der Risikoposition gleichrangig sind.

(3) Institute dürfen die Behandlung nach Artikel 114 Absätze 4 und 7 auf Risikopositionen oder Teile von Risikopositionen ausdehnen, für die eine Garantie des Zentralstaats oder der Zentralbank besteht, wenn diese Garantie auf die Landeswährung des Kreditnehmers lautet und auch in dieser Währung abgesichert ist.

Artikel 236 Berechnung der risikogewichteten Positionsbeträge und erwarteten Verlustbeträge beim IRB-Ansatz

(1) Für den auf dem angepassten Wert der Kreditabsicherung Ga basierenden abgesicherten Teil des Risikopositionswerts (E) darf für den Fall, dass eine vollständige Substitution nicht gerechtfertigt erscheint, für die Zwecke des Kapitels 3 Abschnitt 4 als PD die PD des Sicherungsgebers oder eine PD zwischen der des Kreditnehmers und der des Garanten angesetzt werden. Bei nachrangigen Risikopositionen und einer nicht nachrangigen Absicherung ohne Sicherheitsleistung können die Institute für die Zwecke von Kapitel 3 Abschnitt 4 als LGD die LGD vorrangiger Risikopositionen heranziehen.

(2) Für jeden unbesicherten Teil des Risikopositionswerts (E) wird als PD die PD des Kreditnehmers und als LGD die LGD der zugrunde liegenden Risikoposition verwendet.

(3) Für die Zwecke dieses Artikels ist Ga der nach Artikel 233 Absatz 3 ermittelte Wert G*, der nach Maßgabe des Abschnitts 5 an etwaige Laufzeitinkongruenzen angepasst wird. E ist der gemäß Kapitel 3 Abschnitt 5 ermittelte Risikopositionswert. Zu diesem Zweck legen die Institute bei der Berechnung des Risikopositionswerts der in Artikel 166 Absätze 8 bis 10 genannten Posten anstelle der dort genannten Umrechnungsfaktoren oder Prozentsätze einen Umrechnungsfaktor oder Prozentsatz von 100 % zugrunde.

Abschnitt 5

Laufzeitinkongruenz

Artikel 237 Laufzeitinkongruenz

(1) Bei der Berechnung der risikogewichteten Positionsbeträge liegt eine Laufzeitinkongruenz dann vor, wenn die Restlaufzeit der Kreditbesicherung kürzer ist als die der besicherten Risikoposition. Eine Besicherung, deren Restlaufzeit weniger als drei Monate beträgt und deren Laufzeit kürzer ist als die der zugrunde liegenden Risikoposition, stellt keine anerkennungsfähige Besicherung dar.

(2) Liegt eine Laufzeitinkongruenz vor, kann eine Besicherung nicht anerkannt werden, wenn eine der folgenden Bedingungen erfüllt ist:

Artikel 238 Laufzeit der Kreditbesicherung

(1) Vorbehaltlich einer Höchstgrenze von 5 Jahren entspricht die effektive Laufzeit der zugrunde liegenden Verbindlichkeiten dem Zeitraum, nach dessen Ablauf der Schuldner seine Verpflichtungen spätestens erfüllt haben muss. Vorbehaltlich des Absatzes 2 entspricht die Laufzeit der Kreditbesicherung dem Zeitraum bis zum frühestmöglichen Termin des Ablaufs bzw. der Kündigung der Besicherung.

(2) Hat der Sicherungsgeber die Möglichkeit, die Besicherung zu kündigen, so setzen die Institute den Zeitraum bis zur frühestmöglichen Kündigung als Laufzeit der Besicherung an. Hat der Sicherungsnehmer die Möglichkeit, die Besicherung zu kündigen, und bieten die vertraglichen Konditionen bei Abschluss des Sicherungsgeschäfts dem Institut einen Anreiz, die Transaktion vor Ablauf der vertraglichen Laufzeit zu kündigen, so setzt das Institut den Zeitraum bis zur frühestmöglichen Kündigung als Laufzeit der Besicherung an; in allen anderen Fällen kann das Institut annehmen, dass sich die Kündigungsmöglichkeit nicht auf die Laufzeit der Besicherung auswirkt.

(3) Darf ein Kreditderivat vor Ablauf der Toleranzzeiträume enden, die zur Feststellung eines Ausfalls wegen Zahlungsversäumnis bei der zugrunde liegenden Verbindlichkeit erforderlich sind, so setzen die Institute die Laufzeit der Besicherung um die Dauer des Toleranzzeitraums herab.

Artikel 239 Bewertung der Besicherung

(1) Liegt bei durch finanzielle Sicherheiten besicherten Geschäften, eine Inkongruenz zwischen der Laufzeit der Risikoposition und der Laufzeit der Besicherung vor, werden diese Sicherheiten bei Anwendung der einfachen Methode zur Berücksichtigung finanzieller Sicherheiten nicht anerkannt.

(2) Bei Geschäften, die durch finanzielle Sicherheiten besichert sind, tragen Institute bei Anwendung der umfassenden Methode zur Berücksichtigung finanzieller Sicherheiten den Laufzeiten der Besicherung und der Risikoposition beim angepassten Wert der Sicherheit nach folgender Formel Rechnung:

CVAM = CVA · ((t - t*) / ( T - t*))

dabei entspricht

| CVA | = | dem volatilitätsangepassten Wert der Sicherheit gemäß Artikel 223 Absatz 2 oder dem Risikopositionsbetrag, wenn dieser niedriger ist, |

| t | = | der verbleibenden Zahl von Jahren bis zu dem nach Artikel 238 errechneten Fälligkeitstermin der Kreditbesicherung oder T, wenn dieser Wert niedriger ist, |

| T | = | der verbleibenden Anzahl von Jahren bis zu dem nach Artikel 238 bestimmten Fälligkeitstermin der Risikoposition oder fünf Jahren, wenn dieser Wert niedriger ist, |

| t* | = | 0,25. |

Institute verwenden in der Formel nach Artikel 223 Absatz 5 für die Berechnung des vollständig angepassten Risikopositionswerts (E*) CVAM als den weiter um Laufzeitinkongruenz angepassten CVA.

(3) Bei Geschäften mit Absicherung ohne Sicherheitsleistung tragen Institute den Laufzeiten der Absicherung und der Risikoposition beim angepassten Wert der Sicherheit nach folgender Formel Rechnung:

GA = G* · ((t - t*) / ( T - t*))

dabei entspricht

| GA | = | dem um etwaige Laufzeitinkongruenzen angepassten Wert G*, |

| G* | = | dem um etwaige Währungsinkongruenzen angepassten Betrag der Absicherung, |

| t | = | der verbleibenden Zahl von Jahren bis zu dem nach Artikel 238 errechneten Fälligkeitstermin der Kreditbesicherung oder T, wenn dieser Wert niedriger ist, |

| T | = | der verbleibenden Zahl von Jahren bis zu dem nach Artikel 238 errechneten Fälligkeitstermin der Risikoposition oder fünf Jahren, wenn dieser Wert niedriger ist, |

| t* | = | 0,25. |

Für die Zwecke der Artikel 233 bis 236 verwenden Institute Ga als Wert der Absicherung.

Abschnitt 6

Kreditrisikominderungstechniken für Forderungskörbe

Artikel 240 Erstausfall-Kreditderivate (First-to-default credit derivatives)

Erwirbt ein Institut für einen Forderungskorb eine Besicherung, bei der der erste Ausfall in diesem Korb die Zahlung auslöst und dieses Kreditereignis den Kontrakt beendet, so darf das Institut die Berechnung des risikogewichteten Positionsbetrags und gegebenenfalls des erwarteten Verlustbetrags, die ohne die Kreditbesicherung den niedrigsten risikogewichteten Positionsbetrag ergäbe, gemäß diesem Kapitel anpassen;

Das Verfahren nach diesem Artikel wird nur angewandt, wenn der Risikopositionswert den Wert der Kreditbesicherung nicht übersteigt.

Artikel 241 N-ter-Ausfall-Kreditderivate (Nth-to-default credit derivatives)

Löst der n-te Ausfall im Korb laut Besicherungskonditionen die Zahlung aus, so darf das die Besicherung erwerbende Institut diese bei der Berechnung der risikogewichteten Positionsbeträge und gegebenenfalls der erwarteten Verlustbeträge nur dann berücksichtigen, wenn die Besicherung auch für die Ausfälle 1 bis n-1 erworben wurde oder wenn bereits n-1 Ausfälle eingetreten sind. In solchen Fällen darf das Institut die Berechnung des risikogewichteten Positionsbetrags und gegebenenfalls des erwarteten Verlustbetrags anpassen, die ohne die Kreditbesicherung den n-ten niedrigsten risikogewichteten Positionsbetrag gemäß diesem Kapitel ergäbe. Institute berechnen den n-ten niedrigsten Betrag wie in Artikel 240 Buchstaben a und b angegeben.

Das Verfahren nach diesem Artikel wird nur angewandt, wenn der Risikopositionswert den Wert der Kreditbesicherung nicht übersteigt.

Alle Risikopositionen im Korb erfüllen die Anforderungen nach Artikel 204 Absatz 2 und Artikel 216 Absatz 1 Buchstabe d.

Kapitel 5

Verbriefung

Abschnitt 1

Begriffsbestimmungen und Kriterien für einfache, transparente und standardisierte Verbriefungen

Artikel 242 Begriffsbestimmungen

Für die Zwecke dieses Kapitels bezeichnet der Ausdruck

1. "Rückführungsoption" (Clean-up call option) eine vertragliche Option, die den Originator berechtigt, die Verbriefungspositionen vor der vollständigen Rückzahlung aller verbrieften Risikopositionen zu kündigen - entweder durch den Rückkauf der im Pool verbliebenen zugrunde liegenden Risikopositionen im Falle einer traditionellen Verbriefung oder durch die Beendigung der Besicherung im Falle von synthetischen Verbriefungen -, wenn der Restbetrag der noch ausstehenden zugrunde liegenden Risikopositionen auf oder unter eine bestimmte Schwelle fällt;2. "bonitätsverbessernder Zinsstrip" einen in der Bilanz ausgewiesenen Vermögenswert, der eine Bewertung der Zahlungsströme im Zusammenhang mit künftigen Margenerträgen darstellt und bei dem es sich um eine nachrangige Tranche in der Verbriefung handelt;

3. "Liquiditätsfazilität" eine Liquiditätsfazilität im Sinne des Artikels 2 Nummer 14 der Verordnung (EU) 2017/2402;

4. "unbeurteilte Position" eine Verbriefungsposition, für die keine anerkennungsfähige Bonitätsbeurteilung gemäß Abschnitt 4 vorliegt;

5. "beurteilte Position" eine Verbriefungsposition, für die eine anerkennungsfähige Bonitätsbeurteilung gemäß Abschnitt 4 vorliegt;

6. "vorrangige Verbriefungsposition" eine Position, die durch einen erstrangigen Anspruch auf die Gesamtheit der zugrunde liegenden Risikopositionen unterlegt oder besichert wird, wobei für diese Zwecke keine Beträge berücksichtigt werden, die sich aus Zins- oder Währungsderivategeschäften, Gebühren oder anderen ähnlichen Zahlungen ergeben, und auch keine Unterschiede in der Laufzeit bei einer oder mehreren anderen vorrangigen Tranchen, mit denen diese Position anteilmäßig Verluste teilt;

7. "IRB-Pool" einen Pool zugrunde liegender Risikopositionen einer Sorte, für die das Institut den IRB-Ansatz verwenden darf und die risikogewichteten Positionsbeträge gemäß Kapitel 3 für all diese Risikopositionen berechnen kann;

8. "gemischter Pool" einen Pool zugrunde liegender Risikopositionen einer Sorte, für die das Institut den IRB-Ansatz verwenden darf und die risikogewichteten Positionsbeträge gemäß Kapitel 3 für einige, jedoch nicht alle, dieser Risikopositionen berechnen kann;

9. "Übersicherung" jede Form der Bonitätsverbesserung, durch die für die zugrunde liegenden Risikopositionen ein Wert ausgewiesen wird, der höher als der Wert der Verbriefungspositionen ist;

10. "einfache, transparente und standardisierte Verbriefung" oder "STS-Verbriefung" eine Verbriefung, die die Anforderungen des Artikels 18 der Verordnung (EU) 2017/2402 erfüllt;

11. "Programm forderungsgedeckter Geldmarktpapiere" oder "ABCP-Programm" ein Programm forderungsgedeckter Geldmarktpapiere oder ABCP-Programm im Sinne des Artikels 2 Nummer 7 der Verordnung (EU) 2017/2402;

12. "Transaktion mit forderungsgedeckten Geldmarktpapieren" oder "ABCP-Transaktion" eine Transaktion mit forderungsgedeckten Geldmarktpapieren oder ABCP-Transaktion im Sinne des Artikels 2 Nummer 8 der Verordnung (EU) 2017/2402;

13. "traditionelle Verbriefung" eine traditionelle Verbriefung im Sinne des Artikels 2 Nummer 9 der Verordnung (EU) 2017/2402;

14. "synthetische Verbriefung" eine synthetische Verbriefung im Sinne des Artikels 2 Nummer 10 der Verordnung (EU) 2017/2402;

15. "revolvierende Risikoposition" eine revolvierende Risikoposition im Sinne des Artikels 2 Nummer 15 der Verordnung (EU) 2017/2402;

16. "Klausel der vorzeitigen Rückzahlung" eine Klausel der vorzeitigen Rückzahlung im Sinne des Artikels 2 Nummer 17 der Verordnung (EU) 2017/2402;

17. "Erstverlust-Tranche" eine Erstverlust-Tranche im Sinne des Artikels 2 Nummer 18 der Verordnung (EU) 2017/2402;

18. "mezzanine Verbriefungsposition" eine Verbriefungsposition, die der vorrangigen Verbriefungsposition im Rang nachgeht und der Erstverlust-Tranche im Rang vorgeht und der ein Risikogewicht von weniger als 1.250 % und mehr als 25 % im Einklang mit Abschnitt 3 Abschnitte 2 und 3 zugewiesen wurde;

19. "Fördereinrichtung" ein Unternehmen oder eine Einrichtung, das/die von der Zentralregierung, einer regionalen oder einer lokalen Gebietskörperschaft eines Mitgliedstaats eingerichtet wurde, das/die Förderdarlehen oder Fördergarantien vergibt und dessen/deren primäres Ziel nicht die Erzielung von Gewinnen oder die Maximierung von Marktanteilen, sondern die Förderung der Gemeinwohlziele der betreffenden Regierung oder Gebietskörperschaft ist, sofern - vorbehaltlich der Vorschriften über staatliche Beihilfen - diese Regierung oder Gebietskörperschaft verpflichtet ist, die wirtschaftliche Grundlage des Unternehmens/der Einrichtung zeit seines/ihres Bestehens zu schützen und seine/ihre Lebensfähigkeit zu sichern, oder sofern mindestens 90 % seines/ihres ursprünglichen Kapitals oder seiner/ihrer ursprünglichen Finanzierung oder des von ihm/ihr vergebenen Förderdarlehens direkt oder indirekt von der Zentralregierung, der regionalen oder der lokalen Gebietskörperschaft des Mitgliedstaats garantiert werden;

20. "synthetischer Zinsüberschuss" einen synthetischen Zinsüberschuss im Sinne von Artikel 2 Nummer 29 der Verordnung (EU) 2017/2402.

Artikel 243 Kriterien für STS-Verbriefungen, die für eine differenzierte Eigenmittelbehandlung in Frage kommen

(1) Positionen in einem ABCP-Programm oder einer ABCP-Transaktion, die als Positionen in einer STS-Verbriefung gelten, kommen für die Behandlung gemäß den Artikeln 260, 262 und 264 in Frage, wenn die folgenden Anforderungen erfüllt sind:

Im Fall von Handelsforderungen findet Unterabsatz 1 Buchstabe b keine Anwendung, wenn das Kreditrisiko dieser Handelsforderungen in vollem Umfang durch eine anerkennungsfähige Besicherung nach Kapitel 4 gedeckt ist, vorausgesetzt, dass es sich in diesem Fall beim Sicherungsgeber um ein Institut, eine Wertpapierfirma, ein Versicherungsunternehmen oder ein Rückversicherungsunternehmen handelt.

Im Falle verbriefter Restwerte aus Leasinggeschäften findet Unterabsatz 1 Buchstabe b keine Anwendung, wenn bei diesen Werten nicht das Risiko einer Refinanzierung oder eines Weiterverkaufs besteht, da sich ein gemäß Artikel 201 Absatz 1 anerkennungsfähiger Dritter rechtsverbindlich verpflichtet hat, die Risikoposition zu einem im Voraus festgelegten Betrag zurückzukaufen oder zu refinanzieren.

Abweichend von Unterabsatz 1 Buchstabe a beträgt die Risikogewichtung, die das Institut einer Liquiditätsfazilität zuordnen würde, die die im Rahmen des Programms emittierten forderungsgedeckten Geldmarktpapiere vollständig deckt, 100 % oder weniger, wenn dieses Institut Artikel 248 Absatz 3 anwendet oder ihm gestattet wurde, den Internen Bemessungsansatz nach Artikel 265 anzuwenden.

(2) Positionen in einer Verbriefung, bei der es sich nicht um ein ABCP-Programm oder eine ABCP-Transaktion handelt, die als Positionen in einer STS-Verbriefung gelten, kommen für die Behandlung gemäß den Artikeln 260, 262 und 264 in Frage, wenn die folgenden Anforderungen erfüllt sind:

Im Falle verbriefter Restwerte aus Leasinggeschäften findet Unterabsatz 1 dieses Buchstabens keine Anwendung, wenn bei diesen Werten nicht das Risiko einer Refinanzierung oder eines Weiterverkaufs besteht, da sich ein gemäß Artikel 201 Absatz 1 anerkennungsfähiger Dritter rechtsverbindlich verpflichtet hat, die Risikoposition zu einem im Voraus festgelegten Betrag zurückzukaufen oder zu refinanzieren;

Abschnitt 2

Anerkennung der Übertragung eines signifikanten Risikos

Artikel 244 Traditionelle Verbriefung

(1) Der Originator einer traditionellen Verbriefung kann die zugrunde liegenden Risikopositionen von seiner Berechnung der risikogewichteten Positionsbeträge und gegebenenfalls der erwarteten Verlustbeträge ausnehmen, wenn eine der folgenden Bedingungen erfüllt ist:

(2) Ein signifikantes Kreditrisiko ist in einem der folgenden Fälle als übertragen zu betrachten:

Ist die mögliche Verringerung der risikogewichteten Positionsbeträge, die der Originator durch die Verbriefung nach den Buchstaben a oder b erreichen würde, nicht durch eine entsprechende Übertragung von Kreditrisiko auf Dritte gerechtfertigt, können die zuständigen Behörden im Einzelfall entscheiden, dass keine Übertragung eines signifikanten Kreditrisikos auf Dritte vorliegt.

(3) Abweichend von Absatz 2 können die zuständigen Behörden einem Originator gestatten, eine Übertragung eines signifikanten Kreditrisikos im Zusammenhang mit einer Verbriefung zu berücksichtigen, wenn der Originator für jeden Fall nachweisen kann, dass die Verringerung der Eigenmittelanforderungen, die er durch die Verbriefung erreicht, durch eine entsprechende Übertragung von Kreditrisiko auf Dritte gerechtfertigt ist. Diese Erlaubnis wird nur erteilt, wenn das Institut die beiden folgenden Bedingungen erfüllt:

(4) Zusätzlich zu den Anforderungen der Absätze 1, 2 und 3 sind alle folgenden Bedingungen zu erfüllen:

(5) Die zuständigen Behörden unterrichten die EBa über die Fälle, in denen sie entschieden haben, dass die mögliche Verringerung der risikogewichteten Positionsbeträge nicht durch eine entsprechende Übertragung von Kreditrisiko auf Dritte im Einklang mit Absatz 2 gerechtfertigt ist, sowie über Fälle, in denen die Institute entschieden haben, von Absatz 3 Gebrauch zu machen.

(6) Die EBa überwacht die Bandbreite der Aufsichtspraktiken in Bezug auf die Anerkennung der Übertragung eines signifikanten Risikos bei traditionellen Verbriefungen gemäß diesem Artikel. Insbesondere überprüft die EBA:

Die EBa meldet der Kommission ihre Ergebnisse bis zum 2. Januar 2021. Die Kommission kann nach Berücksichtigung des Berichts der EBa einen delegierten Rechtsakt gemäß Artikel 462 erlassen, um diese Verordnung durch eine genauere Festlegung der unter den Buchstaben a, b und c genannten Elemente zu ergänzen.

Artikel 245 Synthetische Verbriefung

(1) Der Originator einer synthetischen Verbriefung kann die risikogewichteten Positionsbeträge und gegebenenfalls die erwarteten Verlustbeträge in Bezug auf die zugrunde liegenden Risikopositionen gemäß den Artikeln 251 und 252 berechnen, wenn eine der folgenden Bedingungen erfüllt ist:

(2) Ein signifikantes Kreditrisiko ist in einem der folgenden Fälle als übertragen zu betrachten:

Ist die mögliche Verringerung der risikogewichteten Positionsbeträge, die der Originator durch die Verbriefung erreichen würde, nicht durch eine entsprechende Übertragung des Kreditrisikos auf Dritte gerechtfertigt, können die zuständigen Behörden im Einzelfall entscheiden, dass keine Übertragung eines signifikanten Kreditrisikos auf Dritte vorliegt.

(3) Abweichend von Absatz 2 können die zuständigen Behörden einem Originator gestatten, eine Übertragung eines signifikanten Kreditrisikos im Zusammenhang mit einer Verbriefung zu berücksichtigen, wenn der Originator für jeden Fall nachweisen kann, dass die Verringerung der Eigenmittelanforderungen, die er durch die Verbriefung erreicht, durch eine entsprechende Übertragung von Kreditrisiko auf Dritte gerechtfertigt ist. Diese Erlaubnis wird nur erteilt, wenn das betreffende Institut die folgenden beiden Bedingungen erfüllt:

(4) Zusätzlich zu den Anforderungen der Absätze 1, 2 und 3 sind alle folgenden Bedingungen zu erfüllen:

(5) Die zuständigen Behörden unterrichten die EBa über die Fälle, in denen sie entschieden haben, dass die mögliche Verringerung der risikogewichteten Positionsbeträge nicht durch eine entsprechende Übertragung von Kreditrisiko auf Dritte im Einklang mit Absatz 2 gerechtfertigt ist, sowie über Fälle, in denen die Institute entschieden haben, von Absatz 3 Gebrauch zu machen.

(6) Die EBa überwacht die Bandbreite der Aufsichtspraktiken in Bezug auf die Anerkennung der Übertragung eines signifikanten Risikos bei synthetischen Verbriefungen gemäß diesem Artikel. Insbesondere überprüft die EBA:

Die EBa meldet der Kommission ihre Ergebnisse bis zum 2. Januar 2021. Die Kommission kann nach Berücksichtigung des Berichts der EBa einen delegierten Rechtsakt gemäß Artikel 462 erlassen, um diese Verordnung durch eine genauere Festlegung der unter den Buchstaben a, b und c genannten Elemente zu ergänzen.

Artikel 246 Operationelle Anforderungen für Klauseln der vorzeitigen Rückzahlung

Umfasst die Verbriefung revolvierende Risikopositionen und Klauseln der vorzeitigen Rückzahlung oder ähnliche Bestimmungen, so gilt ein signifikantes Kreditrisiko nur dann als vom Originator übertragen, wenn die in den Artikeln 244 und 245 festgelegten Anforderungen erfüllt sind und die einmal ausgelöste Klausel der vorzeitigen Rückzahlung nicht Folgendes bewirkt:

Abschnitt 3

Berechnung der risikogewichteten Positionsbeträge

Unterabschnitt 1

Allgemeine Bestimmungen

Artikel 247 Berechnung der risikogewichteten Positionsbeträge

(1) Hat ein Originator ein mit den zugrunde liegenden Risikopositionen der Verbriefung verbundenes signifikantes Kreditrisiko gemäß Abschnitt 2 übertragen, so kann er

(2) Hat der Originator sich für die Anwendung des Absatzes 1 entschieden, so berechnet er die in diesem Kapitel festgelegten risikogewichteten Positionsbeträge für die Positionen, die er gegebenenfalls in der Verbriefung hält.

Hat der Originator ein signifikantes Kreditrisiko nicht übertragen oder sich gegen eine Anwendung des Absatzes 1 entschieden, so ist er nicht verpflichtet, für Positionen, die er gegebenenfalls in der Verbriefung hält, risikogewichtete Positionsbeträge zu berechnen, sondern bezieht die zugrunde liegenden Risikopositionen auch weiterhin so in seine Berechnung der risikogewichteten Positionsbeträge und gegebenenfalls der Berechnung der erwarteten Verlustbeträge ein, als hätte keine Verbriefung stattgefunden.

(3) Besteht eine Risikoposition gegenüber Positionen in verschiedenen Tranchen einer Verbriefung, so werden die zu jeweils einer Tranche gehörigen Teile dieser Risikoposition als gesonderte Verbriefungspositionen betrachtet. Die Sicherungssteller bei Verbriefungspositionen werden als Anleger in diese Verbriefungspositionen betrachtet. Verbriefungspositionen schließen auch Risikopositionen aus einer Verbriefung ein, die aus Zins- oder Währungsderivategeschäften, die das Institut mit der Transaktion eingegangen ist, resultieren.

(4) Sofern eine Verbriefungsposition nicht gemäß Artikel 36 Absatz 1 Buchstabe k vom harten Kernkapital abgezogen wird, wird der risikogewichtete Positionsbetrag für die Zwecke des Artikels 92 Absatz 3 in die Gesamtsumme der risikogewichteten Positionsbeträge des Instituts aufgenommen.

(5) Der risikogewichtete Positionsbetrag einer Verbriefungsposition wird ermittelt, indem der gemäß Artikel 248 berechnete Risikopositionswert der Position mit dem relevanten Gesamtrisikogewicht multipliziert wird.

(6) Das Gesamtrisikogewicht ist die Summe der in diesem Kapitel festgelegten Risikogewichte plus aller etwaigen zusätzlichen Risikogewichte gemäß Artikel 270a.

Artikel 248 Risikopositionswert

(1) Der Risikopositionswert einer Verbriefungsposition wird wie folgt berechnet:

Für die Zwecke dieses Buchstabens werden Beträge, die als Sicherheit oder zur Bonitätsverbesserung im Zusammenhang mit der synthetischen Verbriefung bereitgestellt werden und bereits nach Maßgabe dieses Kapitels einer Eigenmittelanforderung unterliegen, beim Risikopositionswert nicht berücksichtigt.

Die EBa arbeitet Entwürfe technischer Regulierungsstandards aus, um zu präzisieren, was eine angemessen konservative Methode für die Berechnung des Betrags des nicht in Anspruch genommenen Teils gemäß Unterabsatz 1 Buchstabe b darstellt.

Die EBa legt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 18. Januar 2019 vor.

Der Kommission wird die Befugnis übertragen, diese Verordnung durch Erlass der in Unterabsatz 3 dieses Absatzes genannten technischen Regulierungsstandards gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu ergänzen;

(2) Hat ein Institut zwei oder mehr sich überschneidende Positionen in einer Verbriefung, so bezieht es in seine Berechnung der risikogewichteten Positionsbeträge nur eine der Positionen ein.

Überschneiden sich die Positionen teilweise, so kann das Institut die Position in zwei Teile aufteilen und die Überschneidungen in Bezug auf nur einen Teil gemäß Unterabsatz 1 berücksichtigen. Alternativ dazu kann das Institut die Positionen so behandeln, als würden sie sich vollständig überschneiden, indem die Position, für die die risikogewichteten Positionsbeträge höher ausfallen, zur Berechnung der Eigenmittelanforderungen erweitert wird.

Das Institut darf eine Überschneidung auch bei den Eigenmittelanforderungen für das spezifische Risiko von Positionen im Handelsbuch einerseits und den Eigenmittelanforderungen für Positionen im Anlagebuch andererseits berücksichtigen, wenn es in der Lage ist, die Eigenmittelanforderungen für die betreffenden Positionen zu berechnen und zu vergleichen.

Für die Zwecke dieses Absatzes ist eine Überschneidung von zwei Positionen dann gegeben, wenn sie sich gegenseitig so ausgleichen, dass das Institut in der Lage ist, die aus einer Position resultierenden Verluste auszuschließen, indem die aufgrund der anderen Position einzuhaltenden Verpflichtungen erfüllt werden.

(3) Ist Artikel 270c Buchstabe d auf Positionen in einem forderungsgedeckten Geldmarktpapier anzuwenden, so darf das Institut zur Berechnung des risikogewichteten Positionsbetrags für das Geldmarktpapier das einer Liquiditätsfazilität zugewiesene Risikogewicht verwenden, sofern die im Rahmen des Programms forderungsgedeckter Geldmarktpapiere emittierten Geldmarktpapiere zu 100 % von der Liquiditätsfazilität gedeckt sind und die Liquiditätsfazilität mit dem Geldmarktpapier gleichrangig ist, sodass sie eine sich überschneidende Position bilden. Das Institut setzt die zuständigen Behörden davon in Kenntnis, wenn es die in diesem Absatz festgelegten Bestimmungen angewandt hat. Für die Zwecke der Bestimmung des in diesem Absatz festgelegten Deckungsgrads von 100 % kann das Institut andere Liquiditätsfazilitäten im Rahmen des Programms forderungsgedeckter Geldmarktpapiere berücksichtigen, sofern sie eine sich überschneidende Position mit dem Geldmarktpapier bilden.

(4) Die EBa arbeitet Entwürfe technischer Regulierungsstandards aus, in denen präzisiert wird, wie die Originatoren den in Absatz 1 Buchstabe e genannten Risikopositionswert zu bestimmen haben, wobei die einschlägigen Verluste, die durch synthetische Zinsüberschüsse gedeckt werden sollen, zu berücksichtigen sind.

Die EBa übermittelt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 10. Oktober 2021.

Der Kommission wird die Befugnis übertragen, die in Unterabsatz 1 genannten technischen Regulierungsstandards gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zur Ergänzung dieser Verordnung zu erlassen.

Artikel 249 Anerkennung der Kreditrisikominderung bei Verbriefungspositionen

(1) Besteht für eine Verbriefungsposition eine Besicherung mit oder eine Absicherung ohne Sicherheitsleistung, so darf ein Institut diese vorbehaltlich der Anforderungen an die Kreditrisikominderung gemäß diesem Kapitel und des Kapitels 4 anerkennen.

(2) Als Besicherung mit Sicherheitsleistung anerkannt werden können nur Finanzsicherheiten, die gemäß Kapitel 4 für die Berechnung der risikogewichteten Positionsbeträge nach Kapitel 2 anerkennungsfähig sind, und für die Anerkennung der Kreditrisikominderung müssen die in Kapitel 4 festgelegten einschlägigen Anforderungen erfüllt sein.

Als Absicherungen ohne Sicherheitsleistung und Steller einer Absicherung ohne Sicherheitsleistung anerkannt werden können nur solche, die im Einklang mit Kapitel 4 anerkennungsfähig sind, und für die Anerkennung der Kreditrisikominderung müssen die in Kapitel 4 festgelegten einschlägigen Anforderungen erfüllt sein.

(3) Abweichend von Absatz 2 dieses Artikels muss den in Artikel 201 Absatz 1 Buchstabe g aufgeführten anerkennungsfähigen Stellern von Absicherungen ohne Sicherheitsleistung zum Zeitpunkt der erstmaligen Anerkennung der Absicherung von einer anerkannten ECAI eine Bewertung der Bonitätsstufe 2 oder höher zugewiesen worden sein und derzeit die Bonitätsstufe 3 oder höher aufweisen.

Institute, die auf eine direkte Risikoposition gegenüber dem Sicherungsgeber den IRB-Ansatz anwenden dürfen, können die Anerkennungsfähigkeit anhand des ersten Unterabsatzes und ausgehend von der Äquivalenz zwischen der PD des Sicherungsgebers und der PD, die mit der in Artikel 136 angegebenen Bonitätsstufe verknüpft ist, bewerten.

(4) Abweichend von Absatz 2 können Verbriefungszweckgesellschaften als Sicherungsgeber anerkannt werden, wenn sämtliche der folgenden Bedingungen erfüllt sind:

(5) Für die Zwecke des Absatzes 4 ist der gemäß Kapitel 4 um etwaige Währungs- oder Laufzeitinkongruenzen bereinigte Absicherungsbetrag (GA) auf den volatilitätsangepassten Marktwert dieser Vermögenswerte beschränkt und wird das Risikogewicht von Risikopositionen gegenüber dem Sicherungsgeber gemäß dem Standardansatz (g) als gewichtetes Durchschnittsrisikogewicht berechnet, das im Rahmen des Standardansatzes für solche Vermögenswerte als Finanzsicherheit angesetzt würde.

(6) Kommt einer Verbriefungsposition eine Besicherung in vollem Umfang oder eine anteilige Besicherung zugute, so gelten folgende Anforderungen:

(7) In allen nicht von Absatz 6 abgedeckten Fällen gelten die folgenden Anforderungen:

(8) Institute, die den auf internen Beurteilungen basierenden Ansatz (SEC-IRBA) oder den Standardansatz für Verbriefungen (SEC-SA) nach Unterabschnitt 3 verwenden, bestimmen den unteren Tranchierungspunkt (A) und den oberen Tranchierungspunkt (D) gesondert für jede der im Einklang mit Absatz 7 abgeleiteten Positionen, als ob diese zum Zeitpunkt der Originierung der Transaktion als gesonderte Verbriefungspositionen emittiert worden wären. Der Wert von Kirb bzw. KSA wird unter Berücksichtigung des ursprünglichen Pools von Risikopositionen, die der Verbriefung zugrunde liegen, berechnet.

(9) Institute, die für die ursprüngliche Verbriefungsposition den auf externen Beurteilungen basierenden Ansatz (SEC-ERBA) nach Unterabschnitt 3 verwenden, berechnen die risikogewichteten Positionsbeträge für die im Einklang mit Absatz 7 abgeleiteten Positionen wie folgt:

(10) Die niederrangige abgeleitete Position ist selbst dann als nicht vorrangige Verbriefungsposition zu behandeln, wenn die ursprüngliche Verbriefungsposition vor der Besicherung als vorrangig gilt.

Artikel 250 Außervertragliche Kreditunterstützung

(1) Ein Sponsor oder ein Originator, der bei der Berechnung der risikogewichteten Positionsbeträge in Bezug auf eine Verbriefung von Artikel 247 Absätze 1 und 2 Gebrauch gemacht oder Instrumente aus seinem Handelsbuch veräußert hat, sodass er für die mit diesen Instrumenten verbundenen Risiken keine Eigenmittel mehr vorhalten muss, darf die Verbriefung weder direkt noch indirekt über seine vertraglichen Verpflichtungen hinaus unterstützen, um dadurch die potenziellen oder tatsächlichen Verluste der Anleger zu verringern.

(2) Eine Transaktion gilt nicht als Kreditunterstützung für die Zwecke des Absatzes 1, wenn es bei der Beurteilung der Übertragung eines signifikanten Kreditrisikos gebührend berücksichtigt wurde und beide Parteien die Transaktion in ihrem eigenen Interesse und als freie und unabhängige Parteien durchgeführt haben (zu marktüblichen Konditionen). Zu diesen Zwecken nimmt das Institut eine vollständige Kreditprüfung der Transaktion vor und trägt dabei zumindest sämtlichen der folgenden Elemente Rechnung:

(3) Der Originator und der Sponsor teilen der zuständigen Behörde jede Transaktion mit, die in Bezug auf die Verbriefung gemäß Absatz 2 eingegangen wurde.

(4) Die EBa gibt gemäß Artikel 16 der Verordnung (EU) Nr. 1093/2010 Leitlinien im Hinblick darauf heraus, was für die Zwecke des vorliegenden Artikels unter marktüblichen Konditionen zu verstehen ist und die Umstände unter denen eine Transaktion so strukturiert ist, dass sie keine Kreditunterstützung darstellt.

(5) Hält ein Originator oder Sponsor bei einer Verbriefung Absatz 1 nicht ein, so muss er alle zugrunde liegenden Risikopositionen dieser Verbriefung in seiner Berechnung der risikogewichteten Positionsbeträge so berücksichtigen, wie er sie ohne Verbriefung hätte berücksichtigen müssen, und Folgendes offenlegen:

Artikel 251 Berechnung der risikogewichteten Positionsbeträge für Risikopositionen, die Gegenstand einer synthetischen Verbriefung sind, durch den Originator

(1) Für die Zwecke der Berechnung der risikogewichteten Positionsbeträge für die zugrunde liegenden Risikopositionen wendet der Originator einer synthetischen Verbriefung gegebenenfalls nicht die in Kapitel 2, sondern die in diesem Abschnitt festgelegten Berechnungsmethoden an. Bei Instituten, die die risikogewichteten Positionsbeträge und gegebenenfalls die erwarteten Verlustbeträge in Bezug auf die zugrunde liegenden Risikopositionen gemäß Kapitel 3 berechnen, beträgt der bei solchen Risikopositionen erwartete Verlustbetrag null.

(2) Die in Absatz 1 des vorliegenden Artikels genannten Anforderungen gelten für den gesamten Risikopositionspool, der Gegenstand der Verbriefung ist. Vorbehaltlich des Artikels 252 berechnet der Originator die risikogewichteten Positionsbeträge für alle Tranchen in der Verbriefung gemäß dieses Abschnitts, darunter fallen auch Positionen, bei denen das Institut eine Kreditrisikominderung gemäß Artikel 249 anerkennen kann. Das für Positionen, denen die Kreditrisikominderung zugutekommt, anzusetzende Risikogewicht darf gemäß Kapitel 4 angepasst werden.

Artikel 252 Behandlung von Laufzeitinkongruenzen bei synthetischen Verbriefungen

Für die Zwecke der Berechnung der risikogewichteten Positionsbeträge gemäß Artikel 251 wird jeder Laufzeitinkongruenz zwischen der Besicherung, durch die die Übertragung des Risikos erreicht wird, und den zugrunde liegenden Risikopositionen wie folgt Rechnung getragen:

RW* = RWSP· [(t - t*) / (T - t*)] + RWAss · [(T - t) / (T - t*)]

dabei entspricht:

| RW* | = | den risikogewichteten Positionsbeträgen für die Zwecke des Artikels 92 Absatz 3 Buchstabe a, |

| RWAss | = | den risikogewichteten Positionsbeträgen für die zugrunde liegenden Risikopositionen, die anteilmäßig wie für unverbriefte Risikopositionen berechnet werden, |

| RWSP | = | den risikogewichteten Positionsbeträgen, die nach Artikel 251 berechnet werden, als gäbe es keine Laufzeitinkongruenz, |

| T | = | der Laufzeit der zugrunde liegenden Risikopositionen in Jahren, |

| t | = | der Laufzeit der Besicherung in Jahren, |

| t* | = | 0,25. |

Artikel 253 Verringerung der risikogewichteten Positionsbeträge

(1) Wird einer Verbriefungsposition ein Risikogewicht von 1.250 % gemäß diesem Abschnitt zugewiesen, können die Institute - alternativ zur Einbeziehung der Position in ihre Berechnung der risikogewichteten Positionsbeträge - den Risikopositionswert einer solchen Position vom harten Kernkapital im Einklang mit Artikel 36 Absatz 1 Buchstabe k abziehen. Zu diesem Zweck kann eine anerkennungsfähige Besicherung mit Sicherheitsleistung bei der Berechnung des Risikopositionswerts im Einklang mit Artikel 249 berücksichtigt werden.

(2) Macht ein Institut von der Alternative nach Absatz 1 Gebrauch, so kann es den gemäß Artikel 36 Absatz 1 Buchstabe k in Abzug gebrachten Betrag von dem Betrag abziehen, der in Artikel 268 als maximale Kapitalanforderung genannt wird, die für die zugrunde liegenden Risikopositionen berechnet würde, als hätte keine Verbriefung stattgefunden.

Unterabschnitt 2

Rangfolge der Ansätze und gemeinsame Parameter

Artikel 254 Rangfolge der Ansätze

(1) Die Institute verwenden eine der in Unterabschnitt 3 dargelegten Methoden, um die risikogewichteten Positionsbeträge gemäß der folgenden Rangfolge zu berechnen:

(2) Für beurteilte Positionen oder Positionen, für die ein abgeleitetes Rating verwendet werden darf, verwendet das Institut in jedem der folgenden Fälle anstelle des SEC-Sa den SEC-ERBA:

(3) In nicht von Absatz 2 erfassten Fällen und abweichend von Absatz 1 Buchstabe b darf das Institut entscheiden, auf alle seine beurteilten Verbriefungspositionen oder Positionen, für die ein abgeleitetes Rating verwendet werden darf, anstelle des SEC-Sa den SEC-ERBa anzuwenden.

Für die Zwecke des Unterabsatzes 1 teilen die Institute ihre Entscheidung der zuständigen Behörde spätestens am 17. November 2018 mit.

Alle späteren Entscheidungen über weitere Änderungen des auf alle ihre beurteilten Verbriefungspositionen angewendeten Ansatzes teilen die Institute ihrer zuständigen Behörde vor dem unmittelbar auf die betreffende Entscheidung folgenden 15. November mit.

Erhebt die zuständige Behörde bis zu dem unmittelbar auf die in Unterabsatz 2 oder gegebenenfalls Unterabsatz 3 genannte Frist folgenden 15. Dezember keine Einwände, so wird die von dem betreffenden Institut mitgeteilte Entscheidung am 1. Januar des folgenden Jahres wirksam und gilt bis zum Inkrafttreten einer anschließend mitgeteilten Entscheidung. Das Institut darf im Laufe ein und desselben Jahres keine unterschiedlichen Ansätze anwenden.

(4) Abweichend von Absatz 1 können die zuständigen Behörden den Instituten im Einzelfall die Anwendung des SEC-Sa untersagen, wenn der aus der Anwendung des SEC-Sa resultierende risikogewichtete Positionsbetrag nicht den Risiken für das betreffende Institut oder die Finanzstabilität angemessen ist, was auch das mit den der Verbriefung zugrunde liegenden Risikopositionen verbundene Kreditrisiko einschließt, aber nicht darauf beschränkt ist. Im Fall von Risikopositionen, die nicht als Positionen in einer STS-Verbriefung gelten, sind Verbriefungen mit hochgradig komplexen und risikoreichen Merkmalen besonders zu berücksichtigen.

(5) Unbeschadet des Absatzes 1 des vorliegenden Artikels darf das Institut den Internen Bemessungsansatz zur Berechnung der risikogewichteten Positionsbeträge in Bezug auf eine unbeurteilte Position in einem ABCP-Programm oder einer ABCP-Transaktion gemäß Artikel 266 verwenden, sofern die in Artikel 265 aufgeführten Bedingungen erfüllt sind. Hat ein Institut die Genehmigung zur Anwendung des Internen Bemessungsansatzes gemäß Artikel 265 Absatz 2 erhalten und fällt eine spezifische Position in einem ABCP-Programm oder einer ABCP-Transaktion in den Geltungsbereich einer solchen Genehmigung, so wendet das Institut für die Berechnung des betreffenden risikogewichteten Positionsbetrags diesen Ansatz an.

(6) Für eine Position in einer Wiederverbriefung wenden die Institute den SEC-Sa gemäß Artikel 261 mit den Änderungen gemäß Artikel 269 an.

(7) In allen anderen Fällen wird Verbriefungspositionen ein Risikogewicht von 1.250 % zugewiesen.

(8) Die zuständigen Behörden unterrichten die EBa über jede gemäß Absatz 3 des vorliegenden Artikels erfolgte Mitteilung. Die EBa überwacht die Auswirkungen des vorliegenden Artikels auf die Eigenmittelanforderungen und das Spektrum an Aufsichtspraktiken in Verbindung mit Absatz 4 des vorliegenden Artikels, erstattet der Kommission jährlich über ihre Erkenntnisse Bericht und gibt Leitlinien gemäß Artikel 16 der Verordnung (EU) Nr. 1093/2010 heraus.

Artikel 255 Bestimmung von Kirbund KSA

(1) Wendet ein Institut den SEC-IRBa gemäß Unterabschnitt 3 an, berechnet es Kirbgemäß den Absätzen 2 bis 5.

(2) Kirb wird von den Instituten bestimmt, indem die risikogewichteten Positionsbeträge, die gemäß Kapitel 3 in Bezug auf die zugrunde liegenden Risikopositionen berechnet würden, als wären diese nicht verbrieft worden, mit dem Quotienten aus 8 % und dem Risikopositionswert der zugrunde liegenden Risikopositionen multipliziert werden. Kirb wird als Dezimalwert zwischen null und eins ausgedrückt.

(3) Für die Zwecke der Berechnung von Kirb umfassen die risikogewichteten Positionsbeträge, die gemäß Kapitel 3 in Bezug auf die zugrunde liegenden Risikopositionen berechnet würden, Folgendes:

(4) Die Institute können Kirbin Bezug auf die zugrunde liegenden Risikopositionen der Verbriefung im Einklang mit den Bestimmungen des Kapitels 3 zur Berechnung der Eigenmittelanforderungen für angekaufte Forderungen berechnen. Für diese Zwecke werden die Risikopositionen des Mengengeschäfts als angekaufte Mengengeschäftsforderungen und die Nicht-Mengengeschäfts-Risikopositionen als angekaufte Unternehmensforderungen behandelt.

(5) Die Institute berechnen Kirb gesondert für das Verwässerungsrisiko in Bezug auf die zugrunde liegenden Risikopositionen einer Verbriefung, bei der das Verwässerungsrisiko für derartige Risikopositionen erheblich ist.

Werden Verluste aus Verwässerungs- und Kreditrisiken in aggregierter Form in der Verbriefung behandelt, so fassen die Institute Kirb für das Verwässerungsrisiko und Kirb für das Kreditrisiko in einem einzigen Wert für Kirb im Sinne des Unterabschnitts 3 zusammen. Besteht zur Deckung von Verlusten aus dem Kredit- oder Verwässerungsrisiko ein einziger Reservefonds oder eine Übersicherung, so kann dies als Hinweis auf eine aggregierte Behandlung dieser Risiken angesehen werden.

Werden das Verwässerungs- und das Kreditrisiko nicht in aggregierter Form in der Verbriefung behandelt, so passen die Institute die Behandlung gemäß Unterabsatz 2 an, um Kirb für das Verwässerungsrisiko und Kirb für das Kreditrisiko umsichtig zusammenzufassen.

(6) Wendet ein Institut den SEC-Sa gemäß Unterabschnitt 3 an, so berechnet es KSA, indem es die risikogewichteten Positionsbeträge, die nach Kapitel 2 in Bezug auf die zugrunde liegenden Risikopositionen berechnet würden, als wären diese nicht verbrieft worden, mit dem Quotienten aus 8 % und dem Wert der zugrunde liegenden Risikopositionen multipliziert. KSA wird als Dezimalwert zwischen null und eins ausgedrückt.

Für die Zwecke dieses Absatzes berechnen die Institute den Positionswert der zugrunde liegenden Risikopositionen ohne Saldierung etwaiger spezifischer Kreditrisikoanpassungen und zusätzlicher Bewertungsanpassungen gemäß den Artikeln 34 und 110 sowie weiterer Verringerungen der Eigenmittel.

(7) Für die Zwecke der Absätze 1 bis 6 werden bei Verbriefungsstrukturen, die die Verwendung einer Verbriefungszweckgesellschaft beinhalten, alle Risikopositionen der Verbriefungszweckgesellschaft im Zusammenhang mit der Verbriefung als zugrunde liegende Risikopositionen behandelt. Dessen unbeschadet kann das Institut die Risikopositionen der Verbriefungszweckgesellschaft aus dem Pool der zugrunde liegenden Risikopositionen für die Zwecke der Berechnung von Kirb oder KSA ausschließen, wenn das aus den Risikopositionen der Verbriefungszweckgesellschaft erwachsende Risiko unerheblich ist oder die Verbriefungsposition des Instituts nicht beeinträchtigt.

Bei synthetischen Verbriefungen mit Sicherheitsleistung werden alle erheblichen Erträge aus der Emission von synthetischen Unternehmensanleihen (Credit Linked Notes) oder anderen Verpflichtungen mit Sicherheitsleistungen der Verbriefungszweckgesellschaft, die als Sicherheiten für die Rückzahlung der Verbriefungspositionen dienen, in die Berechnung von Kirb oder KSA einbezogen, wenn das Kreditrisiko der Sicherheit der in Tranchen unterteilten Verlustzuweisung unterliegt.

(8) Für die Zwecke von Absatz 5 Unterabsatz 3 des vorliegenden Artikels gibt die EBa Leitlinien gemäß Artikel 16 der Verordnung (EU) Nr. 1093/2010 über geeignete Methoden heraus, wie Kirb für das Verwässerungsrisiko und Kirb für das Kreditrisiko zusammengefasst werden können, wenn diese Risiken nicht in aggregierter Form in einer Verbriefung behandelt werden.

(9) Die EBa arbeitet Entwürfe technischer Regulierungsstandards zur weiteren Präzisierung der Bedingungen aus, nach denen die Institute Kirb für die Pools zugrunde liegender Risikopositionen gemäß Absatz 4 berechnen können, insbesondere mit Blick auf

Die EBa übermittelt der Kommission diese Entwürfe technischer Regulierungsstandards spätestens am 18. Januar 2019

Der Kommission wird die Befugnis übertragen, diese Verordnung durch Erlass der in Unterabsatz 2 dieses Absatzes genannten technischen Regulierungsstandards gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 ergänzen.

Artikel 256 Bestimmung von unterem Tranchierungspunkt (Attachment Point) (A) und oberem Tranchierungspunkt (Detachment Point) (D)

(1) Für die Zwecke des Unterabschnitts 3 setzen die Institute den unteren Tranchierungspunkt (A) bei dem Schwellenwert fest, ab dem Verluste innerhalb des Pools der zugrunde liegenden Risikopositionen der betreffenden Verbriefungsposition zugeordnet würden.

Der untere Tranchierungspunkt (A) wird ausgedrückt als ein Dezimalwert zwischen null und eins und ist gleich null oder - sollte dieser Wert höher sein - gleich dem Verhältnis zwischen dem offenen Saldo beim Pool aus den der Verbriefung zugrunde liegenden Risikopositionen abzüglich des offenen Saldos bei allen Tranchen, die gegenüber der Tranche mit der betreffenden Verbriefungsposition, einschließlich der Risikoposition selbst, vorrangig oder gleichrangig sind, und dem offenen Saldo bei allen der Verbriefung zugrunde liegenden Risikopositionen.

(2) Für die Zwecke des Unterabschnitts 3 setzen die Institute den oberen Tranchierungspunkt (D) bei dem Schwellenwert fest, bei dem Verluste innerhalb des Pools der zugrunde liegenden Risikopositionen einen kompletten Verlust des eingesetzten Kapitals bei der Tranche mit der betreffenden Verbriefungsposition bewirken würden.

Der obere Tranchierungspunkt (D) wird ausgedrückt als ein Dezimalwert zwischen null und eins und ist gleich null oder - sollte dieser Wert höher sein - gleich dem Verhältnis zwischen dem offenen Saldo beim Pool aus den der Verbriefung zugrunde liegenden Risikopositionen abzüglich des offenen Saldos bei allen Tranchen, die gegenüber der Tranche mit der betreffenden Verbriefungsposition vorrangig sind, und dem offenen Saldo bei allen der Verbriefung zugrunde liegenden Risikopositionen.

(3) Für die Zwecke der Absätze 1 und 2 behandeln die Institute Übersicherungen und Reservekonten mit Sicherheitsleistung als Tranchen und die Vermögenswerte, die solche Konten einschließen, als zugrunde liegende Risikopositionen.

(4) Unberücksichtigt lassen die Institute für die Zwecke der Absätze 1 und 2 Reservekonten ohne Sicherheitsleistung und Vermögenswerte, die keine Bonitätsverbesserung bieten, wie solche, die lediglich eine Liquiditätsunterstützung darstellen, Währungs- oder Zinsswaps und Barreservekonten für diese Positionen in der Verbriefung. Bei Reservekonten mit Sicherheitsleistung und Vermögenswerten, die eine Bonitätsverbesserung darstellen, behandeln die Institute nur die verlustausgleichenden Teile dieser Konten oder Vermögenswerte als Verbriefungspositionen.

(5) Haben zwei oder mehr Positionen einer Transaktion unterschiedliche Laufzeiten, aber die gleiche anteilige Verlustzuweisung, so basiert die Berechnung der unteren Tranchierungspunkte (A) und der oberen Tranchierungspunkte (D) auf dem aggregierten offenen Saldo dieser Positionen; die resultierenden unteren Tranchierungspunkte (A) und oberen Tranchierungspunkte (D) sind identisch.

(6) Für die Zwecke der Berechnung der unteren Tranchierungspunkte (A) und der oberen Tranchierungspunkte (D) einer synthetischen Verbriefung behandelt der Originator der Verbriefung den Risikopositionswert der Verbriefungsposition, der dem in Artikel 248 Absatz 1 Buchstabe e genannten synthetischen Zinsüberschuss entspricht, als Tranche und passt die unteren Tranchierungspunkte (A) und die oberen Tranchierungspunkte (D) der anderen von ihm gehaltenen Tranchen an, indem er diesen Risikopositionswert und den offenen Saldo beim Pool aus den der Verbriefung zugrunde liegenden Risikopositionen addiert. Institute, bei denen es sich nicht um den Originator handelt, dürfen diese Anpassung nicht vornehmen.

Artikel 257 Bestimmung der Laufzeit einer Tranche (MT)

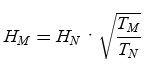

(1) Für die Zwecke des Unterabschnitts 3 und vorbehaltlich des Absatzes 2 können die Institute die Laufzeit einer Tranche (MT) bemessen als

wobei CFt alle vom Kreditnehmer im Zeitraum t zu leistenden vertraglichen Zahlungen (Kapitalbetrag, Zinsen und Gebühren) bezeichnet, oder

MT= 1 + (ML - 1)* 80 %,

wobei ML die rechtliche Endfälligkeit der Tranche bezeichnet.

(2) Für die Zwecke des Absatzes 1 gilt für die Bestimmung der Laufzeit einer Tranche (MT) in jedem Fall eine Untergrenze von einem Jahr und eine Obergrenze von fünf Jahren.

(3) Besteht einem Kontrakt zufolge die Möglichkeit, dass ein Institut potenzielle Verluste aus den zugrunde liegenden Risikopositionen tragen muss, so berücksichtigt es bei der Bestimmung der Laufzeit der Verbriefungsposition die Laufzeit des Kontrakts zuzüglich der längsten Laufzeit der zugrunde liegenden Risikopositionen. Bei revolvierenden Risikopositionen ist die längste vertraglich mögliche Restlaufzeit der Risikoposition zugrunde zu legen, die in der revolvierenden Periode hinzugefügt werden kann.

(4) Die EBa überwacht die verschiedenen Vorgehensweisen in diesem Bereich unter besonderer Berücksichtigung der Anwendung des Absatzes 1 Buchstabe a des vorliegenden Artikels und gibt gemäß Artikel 16 der Verordnung (EU) Nr. 1093/2010 bis zum 31. Dezember 2019 Leitlinien heraus.

Unterabschnitt 3

Methoden zur Berechnung der risikogewichteten Positionsbeträge

Artikel 258 Bedingungen für die Verwendung des auf internen Beurteilungen basierenden Ansatzes (SEC-IRBA)

(1) Die Institute berechnen die risikogewichteten Positionsbeträge für eine Verbriefungsposition nach dem SEC-IRBA, wenn folgende Bedingungen erfüllt sind:

(2) Weisen Verbriefungen hochgradig komplexe oder risikoreiche Merkmale auf, so können die zuständigen Behörden die Institute im Einzelfall an der Verwendung des SEC-IRBa hindern. Als hochgradig komplexes oder risikoreiches Merkmal kann für diese Zwecke Folgendes angesehen werden:

Artikel 259 Berechnung der risikogewichteten Positionsbeträge bei dem auf internen Beurteilungen basierenden Ansatz (SEC-IRBA)

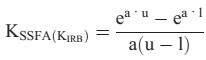

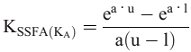

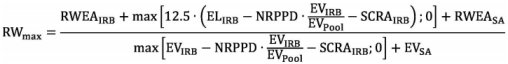

(1) Beim SEC-IRBa wird der risikogewichtete Positionsbetrag für eine Verbriefungsposition berechnet, indem der nach Artikel 248 ermittelte Risikopositionswert mit dem anzuwendenden Risikogewicht, das wie folgt zu bestimmen ist, multipliziert wird, wobei in jedem Fall eine Untergrenze von 15 % gilt:

dabei ist:

| Kirb | die in Artikel 255 definierte Eigenmittelanforderung für den Pool zugrunde liegender Risikopositionen |

| D | der gemäß Artikel 256 bestimmte obere Tranchierungspunkt |

| A | der gemäß Artikel 256 bestimmte untere Tranchierungspunkt |

dabei ist:

| a | = | - (1/(p * Kirb)) |

| u | = | D - Kirb |

| l | = | max (a - Kirb; 0) |

dabei ist:

p = max [0,3; (a + B* (1/N) + C*KIRB+ D*LGD + E*MT)]

dabei ist:

| N | die gemäß Absatz 4 berechnete effektive Zahl der Risikopositionen im Pool der zugrunde liegenden Risikopositionen; |

| LGD | die gemäß Absatz 5 für den Pool der zugrunde liegenden Risikopositionen berechnete risikopositionsgewichtete durchschnittliche Verlustquote bei Ausfall; |

| MT | die gemäß Artikel 257 bestimmte Laufzeit der Tranche; |

die Parameter A, B, C, D und E werden nach folgender Tabelle bestimmt:

| A | B | C | D | E | ||

| Nicht-Mengengeschäft | Vorrangig, granular (N ≥ 25) | 0 | 3,56 | -1,85 | 0,55 | 0,07 |

| Vorrangig, nicht granular (N < 25) | 0,11 | 2,61 | -2,91 | 0,68 | 0,07 | |

| Nicht vorrangig, granular (N ≥ 25) | 0,16 | 2,87 | -1,03 | 0,21 | 0,07 | |

| Nicht vorrangig, nicht granular (N < 25) | 0,22 | 2,35 | -2,46 | 0,48 | 0,07 | |

| Mengengeschäft | Vorrangig | 0 | 0 | -7,48 | 0,71 | 0,24 |

| Nicht vorrangig | 0 | 0 | -5,78 | 0,55 | 0,27 | |

(2) Umfasst der zugrunde liegende IRB-Pool sowohl Mengengeschäfts- als auch Nicht-Mengengeschäfts-Risikopositionen, so wird er in einen Mengengeschäfts- und einen Nicht-Mengengeschäfts-Teilpool unterteilt und wird für jeden Teilpool ein gesonderter p-Parameter (samt der entsprechenden Input-Parameter N, Kirb und LGD) geschätzt. Anschließend wird ausgehend von den p-Parametern jedes einzelnen Teilpools und der Nominalgröße der Risikopositionen in jedem einzelnen Teilpool ein gewichteter durchschnittlicher p-Parameter für die Transaktion berechnet.

(3) Wendet ein Institut den SEC-IRBa auf einen gemischten Pool an, so berechnet es den p-Parameter anhand der zugrunde liegenden Risikopositionen, bei denen ausschließlich nach dem IRB-Ansatz verfahren wird. Zugrunde liegende Risikopositionen, bei denen nach dem Standardansatz verfahren wird, bleiben für diese Zwecke unberücksichtigt.

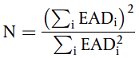

(4) Die effektive Zahl der Risikopositionen (N) wird wie folgt berechnet:

wobei EADi den mit der i-ten Risikoposition im Pool verbundenen Risikopositionswert bezeichnet.

Mehrere auf ein und denselben Schuldner bezogene Risikopositionen werden konsolidiert und als eine einzige Risikoposition behandelt.

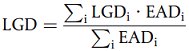

(5) Die risikopositionsgewichtete durchschnittliche LGD wird wie folgt berechnet:

wobei LGDi die durchschnittliche LGD aller auf den i-ten Schuldner bezogenen Risikopositionen bezeichnet.

Werden bei einer Verbriefung das Kredit- und das Verwässerungsrisiko bei angekauften Forderungen aggregiert gesteuert, so gilt der LGD-Input beim Kreditrisiko als gewichteter LGD-Durchschnitt und beim Verwässerungsrisiko als 100%ige LGD. Die Gewichte stellen jeweils die unabhängigen Eigenmittelanforderungen nach dem IRB-Ansatz für das Kredit- und das Verwässerungsrisiko dar. Besteht zur Deckung von Verlusten aus dem Kredit- oder Verwässerungsrisiko ein einziger Reservefonds oder eine Übersicherung, so kann dies für diese Zwecke als Hinweis auf eine aggregierte Steuerung dieser Risiken angesehen werden.

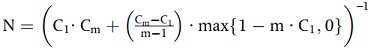

(6) Macht der Anteil der größten zugrunde liegenden Risikoposition am Pool (C1) nicht mehr als 3 % aus, so können die Institute N und die risikopositionsgewichteten durchschnittlichen LGDs nach folgender vereinfachter Methode berechnen:

LGD = 0,50

wobei

| Cm | den der Summe der größten m-Risikopositionen entsprechenden Anteil am Pool bezeichnet; und |

| m | vom Institut festgesetzt wird. |

Ist nur C1 verfügbar und geht dessen Wert nicht über 0,03 hinaus, so kann das Institut die LGD als 0,50 und N als 1/C1 festsetzen.

(7) Ist die Position durch einen gemischten Pool unterlegt und das Institut in der Lage, Kirbgemäß Artikel 258 Absatz 1 Buchstabe a für mindestens 95 % der zugrunde liegenden Risikopositionsbeträge zu berechnen, so berechnet das Institut die Eigenmittelanforderung für den Pool zugrunde liegender Risikopositionen als:

d · KIRB + (1-d) · KSA,

wobei

d der Anteil des Betrags der zugrunde liegenden Risikopositionen ist, für die das Institut Kirb über den Betrag aller zugrunde liegenden Risikopositionen berechnen kann.

(8) Bei einer Verbriefungsposition in Form eines Derivats zur Absicherung gegen Marktrisiken, einschließlich Zins- oder Währungsrisiken, kann das Institut diesem Derivat ein abgeleitetes Risikogewicht zuweisen, das dem Risikogewicht der nach diesem Artikel berechneten Referenzposition entspricht.

Für die Zwecke des Unterabsatzes 1 ist unter Referenzposition die Position zu verstehen, die mit dem Derivat in jeder Hinsicht gleichrangig ist, oder - falls keine gleichrangige Position vorhanden ist - die Position, die dem Derivat im Rang unmittelbar folgt.

Artikel 260 Behandlung von STS-Verbriefungen beim SEC-IRBA

Beim SEC-IRBa wird das Risikogewicht für eine Position in einer STS-Verbriefung gemäß Artikel 259 berechnet, wobei allerdings folgende Änderungen vorzunehmen sind:

Risikogewichtsuntergrenze für vorrangige Verbriefungspositionen = 10 %

p = max [0,3; 0,5 · (a + B · (1/N) + C · KIRB + D · LGD + E · MT)]

Artikel 261 Berechnung der risikogewichteten Positionsbeträge beim Standardansatz (SEC-SA)

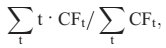

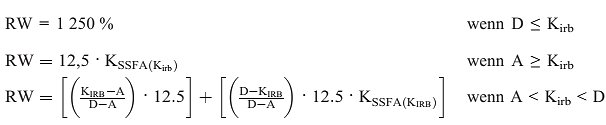

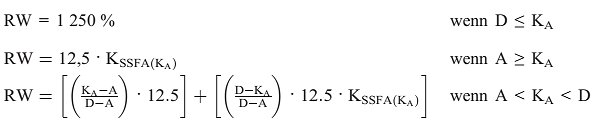

(1) Beim SEC-Sa wird der risikogewichtete Positionsbetrag für eine Verbriefungsposition berechnet, indem der nach Artikel 248 berechnete Risikopositionswert mit dem anzuwendenden Risikogewicht, das wie folgt zu bestimmen ist, multipliziert wird, wobei in jedem Fall eine Untergrenze von 15 % gilt:

dabei ist:

| D | der gemäß Artikel 256 bestimmte obere Tranchierungspunkt |

| A | der gemäß Artikel 256 bestimmte untere Tranchierungspunkt |

| KA | ein gemäß Absatz 2 berechneter Parameter |

dabei ist:

| a | = | - (1/(p · KA)) |

| u | = | D - KA |

| l | = | max (a - KA; 0) |

| p | = | 1 bei Risikopositionen in Verbriefungen, bei denen es sich nicht um eine Wiederverbriefung handelt |

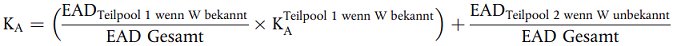

(2) Für die Zwecke des Absatzes 1 wird KA wie folgt berechnet:

KA = (1 - W) · KSA + W · 0.5

dabei ist:

KSA die in Artikel 255 definierte Eigenmittelanforderung für den zugrunde liegenden Pool

W das Verhältnis:

Für diese Zwecke ist eine ausgefallene Risikoposition eine zugrunde liegende Risikoposition, die entweder i) seit mindestens 90 Tagen überfällig ist, ii) einem Konkurs- oder Insolvenzverfahren unterliegt, iii) einem Zwangsvollstreckungs- oder ähnlichen Verfahren unterliegt, oder iv) den Verbriefungsunterlagen zufolge als ausgefallen anzusehen ist.

Kennt ein Institut bei maximal 5 % der zugrunde liegenden Forderungen im Pool nicht den Verzugsstatus, kann es den SEC-Sa anwenden, sofern es bei der Berechnung von KA die folgende Anpassung vornimmt.

Kennt das Institut bei mehr als 5 % der zugrunde liegenden Forderungen im Pool nicht den Verzugsstatus, muss die Position in der Verbriefung mit 1.250 % risikogewichtet werden.

(3) Bei einer Verbriefungsposition in Form eines Derivats zur Absicherung gegen Marktrisiken, einschließlich Zins- oder Währungsrisiken, kann das Institut diesem Derivat ein abgeleitetes Risikogewicht zuweisen, das dem Risikogewicht der nach diesem Artikel berechneten Referenzposition entspricht.

Für die Zwecke dieses Absatzes ist unter Referenzposition die Position zu verstehen, die mit dem Derivat in jeder Hinsicht gleichrangig ist, oder - falls keine gleichrangige Position vorhanden ist - die Position, die dem Derivat im Rang unmittelbar folgt.

Artikel 262 Behandlung von STS-Verbriefungen beim SEC-SA

Beim SEC-Sa wird das Risikogewicht für eine Position in einer STS-Verbriefung gemäß Artikel 261 berechnet, wobei allerdings folgende Änderungen vorzunehmen sind:

Risikogewichtsuntergrenze für vorrangige Verbriefungspositionen = 10 %

p = 0,5

Artikel 263 Berechnung der risikogewichteten Positionsbeträge bei dem auf externen Beurteilungen basierenden Ansatz (SEC-ERBA)

(1) Beim SEC-ERBa wird der risikogewichtete Positionsbetrag für eine Verbriefungsposition berechnet, indem der nach Artikel 248 ermittelte Risikopositionswert mit dem nach dem vorliegenden Artikel anzuwendenden Risikogewicht multipliziert wird.

(2) Für Risikopositionen mit Kurzzeit-Bonitätsbeurteilungen oder in Fällen, in denen ein auf einer Kurzzeit-Bonitätsbeurteilung beruhendes Rating gemäß Absatz 7 abgeleitet werden kann, gelten folgende Risikogewichte:

| Bonitätsstufe | 1 | 2 | 3 | Alle sonstigen Ratings |

| Risikogewicht | 15 % | 50 % | 100 % | 1.250 % |

(3) Für Risikopositionen mit Langzeit-Bonitätsbeurteilungen oder in Fällen, in denen ein auf einer Langzeit-Bonitätsbeurteilung beruhendes Rating gemäß Absatz 7 des vorliegenden Artikels abgeleitet werden kann, gelten die in Tabelle 2 festgelegten Risikogewichte, die gegebenenfalls gemäß Artikel 257 und Absatz 4 des vorliegenden Artikels nach Maßgabe der Laufzeit der Tranche (MT) und bei nicht vorrangigen Tranchen gemäß Absatz 5 des vorliegenden Artikels nach Maßgabe der Tranchendicke anzupassen sind:

|

Bonitätsstufe |

Vorrangige Tranche |

Nicht vorrangige (dünne) Tranche |

||

|

Restlaufzeit der Tranche (MT) |

Restlaufzeit der Tranche (MT) |

|||

| 1 Jahr | 5 Jahre | 1 Jahr | 5 Jahre | |

| 1 | 15 % | 20 % | 15 % | 70 % |

| 2 | 15 % | 30 % | 15 % | 90 % |

| 3 | 25 % | 40 % | 30 % | 120 % |

| 4 | 30 % | 45 % | 40 % | 140 % |

| 5 | 40 % | 50 % | 60 % | 160 % |

| 6 | 50 % | 65 % | 80 % | 180 % |

| 7 | 60 % | 70 % | 120 % | 210 % |

| 8 | 75 % | 90 % | 170 % | 260 % |

| 9 | 90 % | 105 % | 220 % | 310 % |

| 10 | 120 % | 140 % | 330 % | 420 % |

| 11 | 140 % | 160 % | 470 % | 580 % |

| 12 | 160 % | 180 % | 620 % | 760 % |

| 13 | 200 % | 225 % | 750 % | 860 % |

| 14 | 250 % | 280 % | 900 % | 950 % |

| 15 | 310 % | 340 % | 1.050 % | 1.050 % |

| 16 | 380 % | 420 % | 1.130 % | 1.130 % |

| 17 | 460 % | 505 % | 1.250 % | 1.250 % |

| Alle sonstigen | 1.250 % | 1.250 % | 1.250 % | 1.250 % |

(4) Bei Tranchen mit einer Restlaufzeit zwischen einem Jahr und fünf Jahren bestimmen die Institute das Risikogewicht durch lineare Interpolation zwischen den Risikogewichten, die gemäß Tabelle 2 bei Restlaufzeiten von einem Jahr bzw. fünf Jahren anzuwenden sind.

(5) Um der Tranchendicke Rechnung zu tragen, berechnen die Institute das Risikogewicht für nicht vorrangige Tranchen wie folgt:

RW = [RW nach Anpassung an die Restlaufzeit gemäß Absatz 4] · [1-min(T; 50 %)]

dabei ist

T = Dicke der Tranche, gemessen als D - A

dabei ist

| D | der gemäß Artikel 256 bestimmte obere Tranchierungspunkt |

| A | der gemäß Artikel 256 bestimmte untere Tranchierungspunkt |

(6) Das aus den Absätzen 3, 4 und 5 resultierende Risikogewicht für nicht vorrangige Tranchen muss mindestens 15 % betragen. Auch darf es nicht niedriger sein als das Risikogewicht für eine hypothetische vorrangige Tranche derselben Verbriefung mit derselben Bonitätsbeurteilung und derselben Restlaufzeit.

(7) Zwecks Verwendung abgeleiteter Ratings weisen die Institute einer unbeurteilten Position ein abgeleitetes Rating zu, das der Bonitätsbeurteilung einer beurteilten Referenzposition entspricht, die alle folgenden Bedingungen erfüllt:

(8) Bei einer Verbriefungsposition in Form eines Derivats zur Absicherung gegen Marktrisiken, einschließlich Zins- oder Währungsrisiken, kann das Institut diesem Derivat ein abgeleitetes Risikogewicht zuweisen, das dem Risikogewicht der nach diesem Artikel berechneten Referenzposition entspricht.

Für die Zwecke des Unterabsatzes 1 ist unter Referenzposition die Position zu verstehen, die mit dem Derivat in jeder Hinsicht gleichrangig ist, oder - falls keine gleichrangige Position vorhanden ist - die Position, die dem Derivat im Rang unmittelbar folgt.

Artikel 264 Behandlung von STS-Verbriefungen beim SEC-ERBA

(1) Beim SEC-ERBa wird das Risikogewicht für eine Position in einer STS-Verbriefung gemäß Artikel 263 berechnet, wobei allerdings die im vorliegenden Artikel festgelegten Änderungen vorzunehmen sind.

(2) Für Risikopositionen mit Kurzzeit-Bonitätsbeurteilungen oder in Fällen, in denen ein auf einer Kurzzeit-Bonitätsbeurteilung beruhendes Rating gemäß Artikel 263 Absatz 7 abgeleitet werden kann, gelten folgende Risikogewichte:

| Bonitätsstufe | 1 | 2 | 3 | Alle sonstigen Ratings |

| Risikogewicht |

10 % |

30 % |

60 % |

1.250 % |

(3) Für Risikopositionen mit Langzeit-Bonitätsbeurteilungen oder in Fällen, in denen ein auf einer Langzeit-Bonitätsbeurteilung beruhendes Rating gemäß Artikel 263 Absatz 7 abgeleitet werden kann, werden die Risikogewichte nach Tabelle 4 bestimmt und gemäß Artikel 257 und Artikel 263 Absatz 4 nach Maßgabe der Laufzeit der Tranche (MT) und bei nicht vorrangigen Tranchen gemäß Artikel 263 Absatz 5 nach Maßgabe der Tranchendicke angepasst:

| Bonitätsstufe | Vorrangige Tranche | Nicht vorrangige (dünne) Tranche | ||

| Restlaufzeit der Tranche (MT) | Restlaufzeit der Tranche (MT) | |||

| 1 Jahr | 5 Jahre | 1 Jahr | 5 Jahre | |

| 1 |

10 % |

10 % |

15 % |

40 % |

| 2 |

10 % |

15 % |

15 % |

55 % |

| 3 |

15 % |

20 % |

15 % |

70 % |

| 4 |

15 % |

25 % |

25 % |

80 % |

| 5 |