umwelt-online: Verordnung (EU) Nr. 1126/2008 Übernahme internationaler Rechnungslegungstandards (19)

|

zurück |  |

International Financial Reporting Standard 16

Leasingverhältnisse17d

Zielsetzung

1. In diesem Standard werden die Grundsätze für den Ansatz, die Bewertung, die Darstellung und die Angabe vonLeasingverhältnissen dargelegt. Ziel ist es sicherzustellen, dass die vonLeasingnehmern undLeasinggebern zur Verfügung gestellten Informationen ein getreues Bild der Transaktionen vermitteln. Diese Informationen sollen den Abschlussadressaten die Beurteilung ermöglichen, wie Leasingverhältnisse sich auf die Vermögens-, Finanz- oder Ertragslage und die Cashflows eines Unternehmens auswirken.

2. Bei der Anwendung dieses Standards hat ein Unternehmen die Bedingungen von Verträgen sowie alle maßgeblichen Fakten und Umstände zu berücksichtigen. Auf ähnlich ausgestaltete Verträge und unter ähnlichen Umständen ist dieser Standard konsistent anzuwenden.

Anwendungsbereich

3. Dieser Standard gilt für Leasingverhältnisse jeder Art, einschließlich solcher, bei denenNutzungsrechte im Rahmen einesUnterleasingverhältnisses weitervermietet werden. Davon ausgenommen sind:

4. Dem Leasingnehmer steht es frei, diesen Standard auch auf Leasingverhältnisse anwenden, die andere immaterielle Vermögenswerte als die in Paragraph 3(e) genannten zum Gegenstand haben.

Freistellungen vom Ansatz (Paragraphen B3-B8)

5. Ein Leasingnehmer kann beschließen, die Paragraphen 22-49 nicht anzuwenden auf:

6. Beschließt ein Leasingnehmer, die Paragraphen 22-49 nicht auf kurzfristige Leasingverhältnisse oder auf Leasingverhältnisse, denen ein Vermögenswert von geringem Wert zugrunde liegt, anzuwenden, so hat er die mit diesen Leasingverhältnissen verbundenenLeasingzahlungen entweder linear über dieLaufzeit des Leasingverhältnisses oder auf einer anderen systematischen Basis als Aufwand zu erfassen. Sollte eine andere systematische Basis für das Muster, nach dem der Leasingnehmer Nutzen aus dem Leasingverhältnis zieht, repräsentativer sein, so ist diese heranzuziehen.

7. Bilanziert ein Leasingnehmer kurzfristige Leasingverhältnisse gemäß Paragraph 6, so hat er das Leasingverhältnis für die Zwecke dieses Standards als neues Leasingverhältnis zu betrachten, wenn

8. Die Entscheidung, ein Leasingverhältnis als kurzfristig zu betrachten, erfolgt nach den Klassen der zugrunde liegenden Vermögenswerte, für die das Nutzungsrecht besteht. Unter einer Klasse zugrunde liegender Vermögenswerte ist eine Gruppe ähnlich gearteter Vermögenswerte zu verstehen, die im Rahmen der Geschäftstätigkeit eines Unternehmens ähnlich genutzt werden. Die Entscheidung, den Wert eines zugrunde liegenden Vermögenswerts als gering einzustufen, kann auf Einzelfallbasis erfolgen.

Identifizierung eines Leasingverhältnisses (Paragraphen B9-B33)

9. Ein Unternehmen muss bei Vertragsbeginn beurteilen, ob der Vertrag ein Leasingverhältnis begründet oder beinhaltet. Dies ist der Fall, wenn der Vertrag dazu berechtigt, die Nutzung eines identifizierten Vermögenswerts gegen Zahlung eines Entgelts für einen bestimmten Zeitraum zu kontrollieren. Die Paragraphen B9-B31 enthalten Leitlinien für die Beurteilung, ob ein Vertrag ein Leasingverhältnis begründet oder beinhaltet.

10. Ein Zeitraum lässt sich im Hinblick auf den Nutzungsumfang eines identifizierten Vermögenswerts beschreiben (wie die Anzahl der Einheiten, die mit dem Ausrüstungsgegenstand produziert werden sollen).

11. Ein Unternehmen hat nur bei Änderung der Vertragsbedingungen erneut zu beurteilen, ob ein Vertrag ein Leasingverhältnis begründet oder beinhaltet.

Trennung von Leasing- und Nichtleasingkomponenten eines Vertrags

12. Bei Verträgen, die ein Leasingverhältnis begründen oder beinhalten, hat ein Unternehmen jede Leasingkomponente des Vertrags getrennt von den Nichtleasingkomponenten des Vertrags als Leasingverhältnis zu bilanzieren, es sei denn, es wendet den praktischen Behelf in Paragraph 15 an. Die Paragraphen B32-B33 enthalten Leitlinien für die Trennung von Leasing- und Nichtleasingkomponenten eines Vertrags.

Leasingnehmer

13. Bei Verträgen, die eine Leasingkomponente und eine oder mehrere zusätzliche Leasing- oder Nichtleasingkomponenten beinhalten, hat der Leasingnehmer das vertraglich vereinbarte Entgelt auf Basis des relativen Einzelveräußerungspreises der Leasingkomponente und des aggregierten Einzelveräußerungspreises der Nichtleasingkomponenten auf die einzelnen Leasingkomponenten aufzuteilen.

14. Der relative Einzelveräußerungspreis von Leasing- und Nichtleasingkomponenten ist anhand des Preises zu bestimmen, den der Leasinggeber oder ein ähnlicher Lieferant dem Unternehmen für diese oder eine ähnliche Komponente gesondert berechnen würde. Ist ein beobachtbarer Einzelveräußerungspreis nicht ohne Weiteres verfügbar, muss der Leasingnehmer den Einzelveräußerungspreis schätzen und dabei so viele beobachtbare Daten wie möglich heranziehen.

15. Behelfsweise kann ein Leasingnehmer für einzelne Klassen zugrunde liegender Vermögenswerte beschließen, von einer Trennung von Nichtleasing- und Leasingkomponenten abzusehen und stattdessen jede Leasingkomponente und alle damit verbundenen Nichtleasingkomponenten als eine einzige Leasingkomponente zu bilanzieren. Bei eingebetteten Derivaten, die die in IFRS 9 Finanzinstrumente Paragraph 4.3.3 genannten Kriterien erfüllen, darf nicht auf diesen praktischen Behelf zurückgegriffen werden.

16. Nichtleasingkomponenten sind vom Leasingnehmer nach anderen geltenden Standards zu bilanzieren, es sei denn, er wendet den in Paragraph 15 beschriebenen praktischen Behelf an.

Leasinggeber

17. Bei Verträgen, die eine Leasingkomponente und eine oder mehrere zusätzliche Leasing- oder Nichtleasingkomponenten beinhalten, hat der Leasinggeber das vertraglich vereinbarte Entgelt gemäß IFRS 15 Paragraphen 73-90 aufzuteilen.

Laufzeit des Leasingverhältnisses (Paragraphen B34-B41)

18. Die Laufzeit des Leasingverhältnisses ist von dem Unternehmen unter Zugrundelegung der unkündbaren Grundlaufzeit dieses Leasingverhältnisses sowie unter Einbeziehung der beiden folgenden Zeiträume zu bestimmen:

19. Bei der Beurteilung, ob ein Leasingnehmer hinreichend sicher ist, dass er eine Verlängerungsoption ausüben oder eine Kündigungsoption nicht ausüben wird, hat ein Unternehmen allen in den Paragraphen B37-B40 beschriebenen maßgeblichen Fakten und Umständen Rechnung zu tragen, die dem Leasingnehmer einen wirtschaftlichen Anreiz zur Ausübung bzw. Nichtausübung der Verlängerungs- bzw. Kündigungsoption geben.

20. Ein Leasingnehmer hat erneut zu beurteilen, ob er hinreichend sicher ist, dass er eine Verlängerungsoption ausüben oder eine Kündigungsoption nicht ausüben wird, wenn ein signifikantes Ereignis oder eine signifikante Änderung von Umständen eintritt, das bzw. die

21. Ändert sich die unkündbare Grundlaufzeit eines Leasingverhältnisses, hat das Unternehmen auch die Laufzeit des Leasingverhältnisses zu überprüfen. Die unkündbare Grundlaufzeit eines Leasingverhältnisses ändert sich beispielsweise dann, wenn

Leasingnehmer

Ansatz

22. AmBereitstellungsdatum muss der Leasingnehmer einen Vermögenswert für das gewährte Nutzungsrecht sowie eine Leasingverbindlichkeit erfassen.

Bewertung

Erstmalige Bewertung

Erstmalige Bewertung des Nutzungsrechts

23. AmBereitstellungsdatum muss der Leasingnehmer das Nutzungsrecht zu Anschaffungskosten bewerten.

24. Die Kosten des Nutzungsrechts umfassen:

25. Ein Leasingnehmer hat die in Paragraph 24(d) beschriebenen Kosten als Teil der Kosten des Nutzungsrechts zu erfassen, wenn für ihn im Zusammenhang mit diesen Kosten eine Verpflichtung entsteht. Kosten, die während eines bestimmten Zeitraums entstehen, weil in diesem Zeitraum unter Inanspruchnahme des Nutzungsrechts Vorräte produziert wurden, werden vom Leasingnehmer gemäß IAS 2 Vorräte bilanziert. Die Verpflichtungen im Zusammenhang mit solchen gemäß diesem Standard oder IAS 2 bilanzierten Kosten werden gemäß IAS 37Rückstellungen, Eventualverbindlichkeiten und Eventualforderungen erfasst und bewertet.

Erstmalige Bewertung der Leasingverbindlichkeit

26. Am Bereitstellungsdatum muss der Leasingnehmer die Leasingverbindlichkeit zum Barwert der zu diesem Zeitpunkt noch nicht geleisteten Leasingzahlungen bewerten. Die Leasingzahlungen werden zu demdem Leasingverhältnis zugrunde liegenden Zinssatz abgezinst, sofern sich dieser ohne Weiteres bestimmen lässt. Lässt sich dieser Satz nicht ohne Weiteres bestimmen, ist derGrenzfremdkapitalzinssatz des Leasingnehmers heranzuziehen.

27. Am Bereitstellungsdatum umfassen die bei der Bewertung der Leasingverbindlichkeit zu berücksichtigenden Leasingzahlungen die nachstehend genannten, am Bereitstellungsdatum noch nicht geleisteten Zahlungen für das Recht auf Nutzung des zugrunde liegenden Vermögenswerts:

28. Zu den in Paragraph 27(b) beschriebenen, an einen Index oder (Zins-)Satz gekoppelten variablen Leasingzahlungen zählen u. a. Zahlungen, die an einen Verbraucherpreisindex gekoppelt sind, Zahlungen, die an einen Referenzzinssatz (wie den LIBOR) gekoppelt sind, oder Zahlungen, die der Entwicklung bei den marktüblichen Mietpreisen folgen.

Folgebewertung

Folgebewertung des Nutzungsrechts

29. Nach dem Bereitstellungsdatum hat ein Leasingnehmer - sofern er keines der in den Paragraphen 34 und 35 beschriebenen Bewertungsmodelle verwendet - das Nutzungsrecht nach dem Anschaffungskostenmodell zu bewerten.

Anschaffungskostenmodell

30. Will ein Leasingnehmer nach dem Anschaffungskostenmodell verfahren, muss er das Nutzungsrecht zu Anschaffungskosten bewerten:

31. Bei der Abschreibung des Nutzungsrechts muss ein Leasingnehmer vorbehaltlich der Vorschriften in Paragraph 32 nach den Abschreibungsvorschriften des IAS 16Sachanlagen verfahren.

32. Geht das Eigentum an dem zugrunde liegenden Vermögenswert zum Ende der Laufzeit des Leasingverhältnisses auf den Leasingnehmer über oder ist in den Kosten des Nutzungsrechts berücksichtigt, dass der Leasingnehmer eine Kaufoption wahrnehmen wird, so hat er das Nutzungsrecht vom Bereitstellungsdatum bis zum Ende der Nutzungsdauer des zugrunde liegenden Vermögenswerts abzuschreiben. Anderenfalls ist das Nutzungsrecht vom Bereitstellungsdatum bis zum Ende seinerNutzungsdauer oder - sollte dies früher eintreten - bis zum Ende der Laufzeit des Leasingverhältnisses abzuschreiben.

33. Ein Leasingnehmer hat nach IAS 36Wertminderung von Vermögenswerten zu bestimmen, ob das Nutzungsrecht wertgemindert ist, und jeden festgestellten Wertminderungsaufwand zu erfassen.

Andere Bewertungsmodelle

34. Wendet ein Leasingnehmer auf seine als Finanzinvestition gehaltenen Immobilien das in IAS 40Als Finanzinvestition gehaltene Immobilien enthaltene Zeitwertmodell an, so hat er dieses Modell auch auf Nutzungsrechte anzuwenden, die der Definition von als Finanzinvestition gehaltenen Immobilien in IAS 40 entsprechen.

35. Beziehen sich Nutzungsrechte auf eine Sachanlageklasse, auf die der Leasingnehmer das in IAS 16 enthaltene Neubewertungsmodell anwendet, so kann er beschließen, dieses Modell auf alle Nutzungsrechte anzuwenden, die sich auf diese Anlagenklasse beziehen.

Folgebewertung der Leasingverbindlichkeit

36. Nach dem Bereitstellungsdatum bewertet der Leasingnehmer die Leasingverbindlichkeit wie folgt:

37. Die während der Laufzeit des Leasingverhältnisses in jeder Periode auf die Leasingverbindlichkeit zu entrichtenden Zinsen sind so zu bemessen, dass über die Perioden ein konstanter Zinssatz auf die verbleibende Leasingverbindlichkeit entsteht. Der Periodenzinssatz ist der in Paragraph 26 beschriebene Abzinsungssatz oder - falls anwendbar - der in den Paragraphen 41, 43 oder 45(c) beschriebene geänderte Abzinsungssatz.

38. Nach dem Bereitstellungsdatum sind sowohl

Neubewertung der Leasingverbindlichkeit

39. Nach dem Bereitstellungsdatum muss der Leasingnehmer die Leasingverbindlichkeit nach den Paragraphen 40-43 neu bewerten, um Änderungen bei den Leasingzahlungen Rechnung zu tragen. Das Nutzungsrecht ist vom Leasingnehmer um den aus der Neubewertung der Leasingverbindlichkeit resultierenden Betrag zu berichtigen. Verringert sich der Buchwert des Nutzungsrechts allerdings auf null und geht die Bewertung der Leasingverbindlichkeit weiter zurück, hat der Leasingnehmer jeden aus der Neubewertung resultierenden Restbetrag erfolgswirksam zu erfassen.

40. Der Leasingnehmer hat die Leasingverbindlichkeit neu zu bewerten und zu diesem Zweck die geänderten Leasingzahlungen zu einem geänderten Satz abzuzinsen, wenn entweder

41. Bei der Anwendung des Paragraphen 40 hat der Leasingnehmer den geänderten Abzinsungssatz für die Restlaufzeit des Leasingverhältnisses als den dem Leasingverhältnis zugrunde liegenden Zinssatz zu bestimmen, sofern sich dieser ohne Weiteres bestimmen lässt, oder den Grenzfremdkapitalzinssatz des Leasingnehmers zum Zeitpunkt der Neubeurteilung, sollte sich der dem Leasingverhältnis zugrunde liegende Zinssatz nicht ohne Weiteres bestimmen lassen.

42. Der Leasingnehmer hat die Leasingverbindlichkeit neu zu bewerten und zu diesem Zweck die geänderten Leasingzahlungen abzuzinsen, wenn entweder

43. Bei der Anwendung des Paragraphen 42 hat der Leasingnehmer einen unveränderten Abzinsungssatz zu verwenden, es sei denn, die Veränderung bei den Leasingzahlungen ist auf eine Veränderung bei variablen Zinssätzen zurückzuführen. In diesem Fall ist ein geänderter Abzinsungssatz zu verwenden, der dem veränderten Zinssatz Rechnung trägt.

Änderung von Leasingverhältnissen

44. Die Änderung eines Leasingverhältnisses ist vom Leasingnehmer als gesondertes Leasingverhältnis zu bilanzieren, wenn die folgenden Voraussetzungen beide erfüllt sind:

45. Bei Änderungen von Leasingverhältnissen, die nicht als gesondertes Leasingverhältnis bilanziert werden, hat der Leasingnehmer zumeffektiven Zeitpunkt der Änderung

46. Bei Änderungen von Leasingverhältnissen, die nicht als gesondertes Leasingverhältnis bilanziert werden, hat der Leasingnehmer die Neubewertung der Leasingverbindlichkeit zu bilanzieren, indem er

Darstellung

47. Ein Leasingnehmer hat

48. Die in Paragraph 47(a) festgelegte Anforderung gilt nicht für Nutzungsrechte, die der Definition einer als Finanzinvestition gehaltenen Immobilie entsprechen, die in der Bilanz auch als solche auszuweisen ist.

49. In der Darstellung von Gewinn oder Verlust und sonstigem Ergebnis hat der Leasingnehmer Zinsaufwendungen für die Leasingverbindlichkeit getrennt vom Abschreibungsbetrag für das Nutzungsrecht auszuweisen. Zinsaufwendungen für die Leasingverbindlichkeit sind eine Komponente der Finanzierungsaufwendungen, die nach Paragraph 82(b) IAS 1Darstellung des Abschlusses in der Darstellung von Gewinn oder Verlust und sonstigem Ergebnis getrennt darzustellen sind.

50. In der Kapitalflussrechnung hat der Leasingnehmer

Angaben

51. Die Angaben, die der Leasingnehmer im Anhang bereitstellt, sollen zusammen mit den in der Bilanz, in der Gewinn- und Verlustrechnung und in der Kapitalflussrechnung enthaltenen Angaben den Abschlussadressaten die Beurteilung ermöglichen, wie Leasingverhältnisse sich auf die Vermögens-, Finanz- oder Ertragslage und die Cashflows des Leasingnehmers auswirken. Die Anforderungen, mit denen dieses Ziel erreicht werden soll, sind den Paragraphen 52-60 zu entnehmen.

52. Der Leasingnehmer hat in einer einzelnen Anhangangabe oder in einem gesonderten Abschnitt seines Abschlusses Angaben zu den Leasingverhältnissen zu machen, bei denen er Leasingnehmer ist. Angaben, die bereits an anderer Stelle im Abschluss gemacht wurden, müssen allerdings nicht wiederholt werden, sofern sie durch Querverweis in die o. g. Anhangangabe oder den gesonderten Abschnitt über Leasingverhältnisse aufgenommen werden.

53. Ein Leasingnehmer hat für die Berichtsperiode folgende Beträge anzugeben:

54. Die in Paragraph 53 genannten Angaben sind in Tabellenform vorzulegen, es sei denn, ein anderes Format ist besser geeignet. Die angegebenen Beträge müssen die Kosten einschließen, die der Leasingnehmer im Berichtszeitraum in den Buchwert eines anderen Vermögenswerts aufgenommen hat.

55. Ein Leasingnehmer hat die Höhe seiner Leasingverpflichtungen aus kurzfristigen Leasingverhältnissen, die nach Paragraph 6 bilanziert werden, anzugeben, wenn der Bestand an kurzfristigen Leasingverhältnissen, bei denen am Ende des Berichtszeitraums Verpflichtungen bestehen, sich nicht mit dem Bestand an kurzfristigen Leasingverhältnissen deckt, auf die sich der nach Paragraph 53(c) angegebene Aufwand bezieht.

56. Entsprechen Nutzungsrechte an Leasinggegenständen der Definition einer als Finanzinvestition gehaltenen Immobilie, hat der Leasingnehmer nach den Angabevorschriften des IAS 40 zu verfahren. Für derartige Nutzungsrechte müssen die in Paragraph 53(a), (f), (h) oder (j) genannten Angaben nicht geliefert werden.

57. Führt ein Leasingnehmer für Nutzungsrechte eine Neubewertung gemäß IAS 16 durch, muss er für diese Nutzungsrechte die in IAS 16 Paragraph 77 verlangten Angaben liefern.

58. Eine gemäß den Paragraphen 39 und B11 des IFRS 7Finanzinstrumente: Angaben erstellte Fälligkeitsanalyse für Leasingverbindlichkeiten hat der Leasingnehmer getrennt von den Fälligkeitsanalysen für andere finanzielle Verbindlichkeiten vorzulegen.

59. Zusätzlich zu den in den Paragraphen 53-58 verlangten Angaben hat der Leasingnehmer weitere, zur Erreichung des in Paragraph 51 genannten (in Paragraph B48 beschriebenen) Angabeziels erforderliche qualitative und quantitative Angaben zu seinen Leasingaktivitäten vorzulegen. Diese zusätzlichen Angaben können beispielsweise Informationen umfassen, die den Abschlussadressaten die Beurteilung nachstehend genannter Elemente erleichtern, sind aber nicht auf diese beschränkt:

60. Bilanziert ein Leasingnehmer kurzfristige Leasingverhältnisse oder Leasingverhältnisse, denen Vermögenswerte von geringem Wert zugrunde liegen, nach Paragraph 6, so hat er dies anzugeben.

Leasinggeber

Einstufung von Leasingverhältnissen (Paragraphen B53-B58)

61. Jedes Leasingverhältnis ist vom Leasinggeber entweder alsOperating-Leasingverhältnis oder alsFinanzierungsleasing einzustufen.

62. Ein Leasingverhältnis wird als Finanzierungsleasing eingestuft, wenn es im Wesentlichen alle mit dem Eigentum verbundenen Risiken und Chancen überträgt. Ist dies nicht der Fall, wird ein Leasingverhältnis als Operating-Leasingverhältnis eingestuft.

63. Ob es sich bei einem Leasingverhältnis um ein Finanzierungsleasing oder um ein Operating-Leasingverhältnis handelt, hängt eher vom wirtschaftlichen Gehalt der Transaktion als von der Vertragsform ab. Beispiele für Fälle, die für sich genommen oder in Kombination normalerweise zur Einstufung eines Leasingverhältnisses als Finanzierungsleasing führen würden, sind:

64. Die nachstehend genannten Fälle sind Indikatoren dafür, dass ein Leasingverhältnis für sich genommen oder in Kombination auch als Finanzierungsleasing eingestuft werden könnte:

65. Die in den Paragraphen 63-64 aufgeführten Beispiele und Indikatoren lassen nicht immer einen endgültigen Schluss zu. Wenn aus anderen Merkmalen klar hervorgeht, dass ein Leasingverhältnis nicht im Wesentlichen alle mit dem Eigentum an dem zugrunde liegenden Vermögenswert verbunden Risiken und Chancen überträgt, wird es als Operating-Leasingverhältnis eingestuft. Dies kann beispielsweise dann der Fall sein, wenn das Eigentum am zugrunde liegenden Vermögenswert am Ende des Leasingverhältnisses gegen eine variable Zahlung in der Höhe des jeweils beizulegenden Zeitwerts übertragen wird oder wenn variable Leasingzahlungen dazu führen, dass der Leasinggeber nicht im Wesentlichen alle derartigen Risiken und Chancen überträgt.

66. Die Einstufung erfolgt zu Beginn des Leasingverhältnisses und wird nur bei einer Änderung des Leasingverhältnisses neubewertet. Änderungen von Schätzungen (wie Änderungen einer Schätzung der wirtschaftlichen Nutzungsdauer oder des Restwerts des zugrunde liegenden Vermögenswerts) oder geänderte Umstände (wie ein Zahlungsausfall des Leasingnehmers) führen jedoch nicht zu einer Neueinstufung des Leasingverhältnisses für Rechnungslegungszwecke.

Finanzierungsleasing

Ansatz und Bewertung

67. Am Bereitstellungsdatum hat der Leasinggeber die im Rahmen eines Finanzierungsleasings gehaltenen Vermögenswerte in seiner Bilanz anzusetzen und sie als Forderung in Höhe derNettoinvestition in das Leasingverhältnis darzustellen.

Erstmalige Bewertung

68. Zur Bewertung der Nettoinvestition in das Leasingverhältnis zieht der Leasinggeber den dem Leasingverhältnis zugrunde liegenden Zinssatz heran. Lässt sich bei einem Unterleasingverhältnis der zugrunde liegende Zinssatz nicht ohne Weiteres bestimmen, kann der Unterleasinggeber zur Bewertung der Nettoinvestition in das Unterleasingverhältnis den für das Hauptleasingverhältnis verwendeten (um alle etwaigen mit dem Unterleasingverhältnis verbundenen anfänglichen direkten Kosten berichtigten) Abzinsungssatz verwenden.

69. Anfängliche direkte Kosten fließen in die anfängliche Bewertung der Nettoinvestition in das Leasingverhältnis ein und vermindern die über die Laufzeit des Leasingverhältnisses erfassten Erträge; davon ausgenommen sind solche, die bei Leasinggebern, die Hersteller oder Händler sind, anfallen. Der dem Leasingverhältnis zugrunde liegende Zinssatz wird so festgelegt, dass die anfänglichen direkten Kosten automatisch in die Nettoinvestition in das Leasingverhältnis einbezogen werden; sie müssen nicht gesondert hinzugerechnet werden.

Erstmalige Bewertung der Leasingzahlungen, die in die Nettoinvestition in das Leasingverhältnis einbezogen werden

70. Am Bereitstellungsdatum umfassen die in die Bewertung der Leasingverbindlichkeit einbezogenen Leasingzahlungen die nachstehend genannten Zahlungen für das Recht auf Nutzung des zugrunde liegenden Vermögenswerts während der Laufzeit des Leasingverhältnisses, die am Bereitstellungsdatum nicht vereinnahmt werden:

Leasinggeber, die Hersteller oder Händler sind

71. Leasinggeber, die Hersteller oder Händler sind, haben am Bereitstellungsdatum für jedes ihrer Finanzierungsleasingverhältnisse Folgendes zu erfassen:

72. Händler oder Hersteller lassen ihren Kunden häufig die Wahl zwischen Erwerb oder Leasing eines Vermögenswerts. Ist der Leasinggeber bei einem Finanzierungsleasing ein Hersteller oder Händler, entsteht ein Gewinn oder Verlust, der dem Gewinn oder Verlust aus dem direkten Verkauf des zugrunde liegenden Vermögenswerts zu normalen Verkaufspreisen entspricht und alle anwendbaren Mengen- oder Handelsrabatte widerspiegelt.

73. Leasinggeber, die Händler oder Hersteller sind, bieten manchmal künstlich niedrige Zinssätze an, um das Interesse von Kunden zu wecken. Die Anwendung eines solchen Zinssatzes hätte zur Folge, dass der Leasinggeber am Bereitstellungsdatum einen übermäßig hohen Anteil des Gesamtertrags aus der Transaktion erfasst. Bietet ein Hersteller oder Händler als Leasinggeber künstlich niedrige Zinsen an, hat er den Veräußerungsgewinn auf den Betrag zu beschränken, der bei einem marktüblichen Zinssatz erzielt würde.

74. Kosten, die einem Hersteller oder Händler als Leasinggeber bei der Erlangung eines Finanzierungsleasings am Bereitstellungsdatum entstehen, sind als Aufwand zu erfassen, da sie in erster Linie durch Vorarbeiten zur Erzielung des Veräußerungsgewinns des Händlers oder Herstellers verursacht werden. Kosten, die Herstellern oder Händlern als Leasinggebern bei der Erlangung eines Finanzierungsleasings entstehen, fallen nicht unter die Definition anfänglicher direkter Kosten und bleiben somit bei der Nettoinvestition in das Leasingverhältnis unberücksichtigt.

Folgebewertung

75. Die Finanzerträge sind vom Leasinggeber über die Laufzeit nach einem Muster zu erfassen, das eine konstante periodische Verzinsung der Nettoinvestition des Leasinggebers in das Leasingverhältnis zugrunde legt.

76. Ziel eines Leasinggebers ist es, die Finanzerträge über die Laufzeit des Leasingverhältnisses auf einer planmäßigen und vernünftigen Grundlage zu verteilen. Die auf die Berichtsperiode bezogenen Leasingzahlungen sind vom Leasinggeber mit derBruttoinvestition in das Leasingverhältnis zu verrechnen, um sowohl den Kapitalbetrag als auch dennicht realisierten Finanzertrag zu reduzieren.

77. Auf die Nettoinvestition in das Leasingverhältnis hat der Leasinggeber die Ausbuchungs- und Wertminderungsvorschriften von IFRS 9 anzuwenden. Die bei der Berechnung der Bruttoinvestition in das Leasingverhältnis angesetzten geschätzten nicht garantierten Restwerte sind vom Leasinggeber in regelmäßigen Abständen zu überprüfen. Bei einer Minderung des geschätzten nicht garantierten Restwerts hat der Leasinggeber die Ertragsverteilung über die Laufzeit des Leasingverhältnisses zu berichtigen und jede Minderung bereits abgegrenzter Beiträge umgehend zu erfassen.

78. Stuft ein Leasinggeber einen Vermögenswert im Rahmen eines Finanzierungsleasings gemäß IFRS 5Zur Veräußerung gehaltene langfristige Vermögenswerte und aufgegebene Geschäftsbereiche als zur Veräußerung gehalten ein (oder nimmt ihn in eine als zur Veräußerung gehaltene Veräußerungsgruppe auf), so hat er diesen Vermögenswert auch nach IFRS 5 zu bilanzieren.

Änderung von Leasingverhältnissen

79. Die Änderung eines Leasingverhältnisses ist vom Leasinggeber als gesondertes Leasingverhältnis zu bilanzieren, wenn die beiden folgenden Voraussetzungen kumulativ erfüllt sind:

80. Wird eine Änderung eines Finanzierungsleasingverhältnisses nicht als gesondertes Leasingverhältnis bilanziert, hat der Leasinggeber die Änderung wie folgt zu bilanzieren:

Operating-Leasingverhältnisse

Ansatz und Bewertung

81. Leasingzahlungen aus Operating-Leasingverhältnissen sind vom Leasinggeber entweder linear oder auf einer anderen systematischen Basis als Ertrag zu erfassen. Eine andere systematische Basis ist dann heranzuziehen, wenn sie das Muster, nach dem der aus der Verwendung des zugrunde liegenden Vermögenswerts gezogene Nutzen abnimmt, repräsentativer abbildet.

82. Kosten, einschließlich Abschreibungen, die bei der Erzielung der Leasingerträge anfallen, sind vom Leasinggeber als Aufwand zu erfassen.

83. Anfängliche direkte Kosten, die bei der Erlangung eines Operating-Leasingverhältnisses entstehen, hat der Leasinggeber dem Buchwert des zugrunde liegenden Vermögenswerts hinzuzurechnen und über die Laufzeit des Leasingverhältnisses auf der gleichen Basis als Aufwand zu erfassen wie die Leasingerträge.

84. Bei einem Operating-Leasingverhältnis müssen die Abschreibungsgrundsätze für abschreibungsfähige zugrunde liegende Vermögenswerte mit den normalen Abschreibungsgrundsätzen des Leasinggebers für ähnliche Vermögenswerte in Einklang stehen. Die Abschreibung ist vom Leasinggeber nach IAS 16 und IAS 38 zu berechnen.

85. Bei der Bestimmung, ob ein einem Operating-Leasingverhältnis zugrunde liegender Vermögenswert wertgemindert ist, und der Erfassung jedes festgestellten Wertminderungsaufwands hat der Leasinggeber IAS 36 anzuwenden.

86. Ein Leasinggeber, der Hersteller oder Händler ist, setzt beim Abschluss eines Operating-Leasingverhältnisses keinen Veräußerungsgewinn an, weil ein solches Leasingverhältnis nicht mit einem Verkauf gleichzusetzen ist.

Änderung von Leasingverhältnissen

87. Die Änderung eines Operating-Leasingverhältnisses bilanziert der Leasinggeber ab dem effektiven Zeitpunkt der Änderung als neues Leasingverhältnis und betrachtet dabei alle im Rahmen des ursprünglichen Leasingverhältnis im Voraus geleisteten oder abgegrenzten Leasingzahlungen als Teil der Leasingzahlungen des neuen Leasingverhältnisses.

Darstellung

88. Die einem Operating-Leasingverhältnis zugrunde liegenden Vermögenswerte sind vom Leasinggeber in dessen Bilanz ihrer Art entsprechend darzustellen.

Angaben

89. Die Angaben, die der Leasinggeber im Anhang bereitstellt, sollen zusammen mit den in der Bilanz, in der Gewinn- und Verlustrechnung und in der Kapitalflussrechnung enthaltenen Angaben den Abschlussadressaten die Beurteilung ermöglichen, wie Leasingverhältnisse sich auf die Vermögens-, Finanz- oder Ertragslage und die Cashflows des Leasinggebers auswirken. Die Anforderungen, mit denen dieses Ziel erreicht werden soll, sind den Paragraphen 90-97 zu entnehmen.

90. Ein Leasinggeber hat für die Berichtsperiode folgende Beträge anzugeben:

91. Die in Paragraph 90 genannten Angaben sind in Tabellenform vorzulegen, es sei denn, ein anderes Format ist besser geeignet.

92. Darüber hinaus hat der Leasinggeber weitere, zur Erreichung des in Paragraph 89 genannten Angabeziels erforderliche qualitative und quantitative Angaben zu seinen Leasingaktivitäten vorzulegen. Dazu zählen Angaben, die den Abschlussadressaten die Beurteilung nachstehend genannter Elemente erleichtern, wie

Finanzierungsleasingverhältnisse

93. Der Leasinggeber hat zu wesentlichen Änderungen des Buchwerts der Nettoinvestition in Finanzierungsleasingverhältnisse quantitative und qualitative Angaben zu machen.

94. Für die Leasingforderungen ist vom Leasinggeber eine Fälligkeitsanalyse vorzulegen, aus der mindestens für jedes der ersten fünf Jahre und für die Summe der Beträge in den verbleibenden Jahren die nicht diskontierten jährlich fälligen Leasingzahlungen hervorgehen. Die nicht diskontierten Leasingzahlungen sind auf die Nettoinvestition in das Leasingverhältnis überzuleiten. Diese Überleitung soll den nicht realisierten Finanzertrag in Bezug auf die Leasingforderungen sowie jegliche Reduktion des nicht garantierten Restwerts sichtbar machen.

Operating-Leasingverhältnisse

95. Besteht für Sachanlagen ein Operating-Leasingverhältnis, gelten für den Leasinggeber die Angabevorschriften des IAS 16. Bei der Anwendung der Angabevorschriften des IAS 16 hat der Leasinggeber die Angaben für die einzelnen Klassen von Anlagevermögen danach zu trennen, ob im jeweiligen Fall ein Operating-Leasingverhältnis besteht oder nicht. Folglich hat der Leasingnehmer die in IAS 16 verlangten Angaben getrennt vorzulegen, d. h. einerseits für Vermögenswerte, für die ein Operating-Leasingverhältnis besteht (nach Klassen zugrunde liegender Vermögenswerte), und andererseits für Vermögenswerte, die Eigentum des Leasinggebers sind und von ihm selbst genutzt werden.

96. Auf Vermögenswerte, für die ein Operating-Leasingverhältnis besteht, hat der Leasinggeber die Angabevorschriften von IAS 36, IAS 38, IAS 40 und IAS 41 anzuwenden.

97. Vom Leasinggeber ist eine Fälligkeitsanalyse für die Leasingzahlungen vorzulegen, aus der mindestens für jedes der ersten fünf Jahre und für die Summe der Beträge in den verbleibenden Jahren die nicht diskontierten jährlich fälligen Leasingzahlungen hervorgehen.

Sale-and-Leaseback-Transaktionen

98. Überträgt ein Unternehmen (Verkäufer/Leasingnehmer) einen Vermögenswert auf ein anderes Unternehmen (Käufer/Leasinggeber) und least diesen Vermögenswert dann vom Käufer/Leasinggeber zurück, haben sowohl der Verkäufer/Leasingnehmer als auch der Käufer/Leasinggeber den Übertragungsvertrag und das Leasingverhältnis nach den Paragraphen 99-103 zu bilanzieren.

Bestimmung, ob die Übertragung des Vermögenswerts einen Verkauf darstellt

99. Um zu bestimmen, ob die Übertragung eines Vermögenswerts als Verkauf zu bilanzieren ist, hat ein Unternehmen die Vorschriften des IFRS 15 anzuwenden, anhand deren bestimmt wird, wann eine Leistungsverpflichtung als erfüllt gilt.

Übertragung des Vermögenswerts stellt einen Verkauf dar

100. Wenn die Übertragung eines Vermögenswerts durch den Verkäufer/Leasingnehmer die in IFRS 15 festgelegten Anforderungen für die Bilanzierung eines Vermögenswerts als Verkauf erfüllt,

101. Stimmen der beizulegende Zeitwert der beim Verkauf eines Vermögenswerts vereinnahmten Gegenleistung und der beizulegende Zeitwert des Vermögenswerts nicht überein oder entsprechen die Leasingzahlungen nicht den marktüblichen Sätzen, hat ein Unternehmen zur Bemessung der Verkaufserlöse zum beizulegenden Zeitwert die folgenden Anpassungen vorzunehmen:

102. Für jede potenzielle Anpassung gemäß Paragraph 101 hat das Unternehmen einen der beiden folgenden Werte heranzuziehen, je nachdem welcher von beiden sich leichter bestimmen lässt:

Übertragung des Vermögenswerts stellt keinen Verkauf dar

103. Wenn die Übertragung eines Vermögenswerts durch den Verkäufer/Leasingnehmer nicht die in IFRS 15 festgelegten Anforderungen für die Bilanzierung eines Vermögenswerts als Verkauf erfüllt,

| Definitionen | Anhang A |

Dieser Anhang ist fester Bestandteil des Standards.

| Bereitstellungsdatum | Datum, zu dem ein Leasinggeber einem Leasingnehmer einen zugrunde liegenden Vermögenswert zur Nutzung bereitstellt. |

| Wirtschaftliche Nutzungsdauer | Entweder der Zeitraum, über den ein Vermögenswert voraussichtlich für einen oder mehrere Nutzer wirtschaftlich nutzbar ist, oder die Anzahl an Produktions- oder ähnlichen Einheiten, die ein oder mehrere Nutzer voraussichtlich mit einem Vermögenswert erzielen können. |

| Effektiver Zeitpunkt der Änderung | Datum, zu dem beide Seiten eine Änderung des Leasingverhältnisses vereinbaren. |

| Beizulegender Zeitwert | Zwecks Anwendung der in diesem Standard enthaltenen Bilanzierungsvorschriften für Leasinggeber der Betrag, zu dem zwischen sachverständigen, vertragswilligen und voneinander unabhängigen Geschäftspartnern ein Vermögenswert getauscht oder eine Schuld beglichen werden könnte. |

| Finanzierungsleasing | Ein Leasingverhältnis, bei dem im Wesentlichen alle mit dem Eigentum an einem zugrunde liegenden Vermögenswert verbundenen Risiken und Chancen übertragen werden. |

| Feste Zahlungen | Zahlungen, die ein Leasingnehmer an einen Leasinggeber leistet, um über die Laufzeit des Leasingverhältnisses zur Nutzung eines zugrunde liegenden Vermögenswerts berechtigt zu sein, ohne variable Leasingzahlungen. |

| Bruttoinvestition in das Leasingverhältnis | Die Summe aus:

|

| Beginn des Leasingverhältnisses | Das Datum der Leasingvereinbarung oder das Datum, an dem sich die Vertragsparteien zur Einhaltung der wesentlichen Bedingungen der Leasingvereinbarung verpflichten, je nachdem, welches von beiden das frühere ist. |

| Anfängliche direkte Kosten | Zusätzliche Kosten, die bei der Erlangung eines Leasingverhältnisses entstehen und ohne dessen Abschluss nicht angefallen wären, mit Ausnahme der Kosten, die einem Leasinggeber, der Hersteller oder Händler ist, in Verbindung mit einem Finanzierungsleasing entstehen. |

| Dem Leasingverhältnis zugrunde liegender Zinssatz | Der Zinssatz, bei dem der Barwert (a) der Leasingzahlungen und (b) des nicht garantierten Restwerts der Summe aus (i) dem beizulegenden Zeitwert des zugrunde liegenden Vermögenswerts und (ii) allen etwaigen anfänglichen direkten Kosten des Leasinggebers entspricht. |

| Leasingverhältnis | Ein Vertrag oder Teil eines Vertrags, der gegen Zahlung eines Entgelts für einen bestimmten Zeitraum zur Nutzung eines Vermögenswerts (des zugrunde liegenden Vermögenswerts) berechtigt. |

| Leasinganreize | Zahlungen, die ein Leasinggeber im Zusammenhang mit einem Leasingverhältnis an einen Leasingnehmer leistet, oder die Rückerstattung oder Übernahme von Kosten des Leasingnehmers durch den Leasinggeber. |

| Änderung eines Leasingverhältnisses | Eine in den ursprünglichen Bedingungen nicht vorgesehene Änderung des Umfangs eines Leasingverhältnisses oder des für das Leasingverhältnis zu entrichtenden Entgelts (wenn beispielsweise ein zusätzliches Recht auf Nutzung eines oder mehrerer zugrunde liegender Vermögenswerte eingeräumt oder ein bestehendes Recht gekündigt oder die vertragliche Laufzeit des Leasingverhältnisses verlängert oder verkürzt wird.) |

| Leasingzahlungen | Zahlungen, die ein Leasingnehmer an einen Leasinggeber leistet, um das Recht zu erhalten, einen zugrunde liegenden Vermögenswert über die Laufzeit des Leasingverhältnisses zu nutzen; hierzu zählen:

Für den Leasingnehmer schließen Leasingzahlungen auch Beträge ein, die er im Rahmen von Restwertgarantien voraussichtlich wird entrichten müssen; nicht als Leasingzahlungen zu betrachten sind Zahlungen für Nichtleasingkomponenten eines Vertrags, es sei denn, der Leasingnehmer entscheidet sich dafür, diese mit einer Leasingkomponente zu kombinieren und beide als eine einzige Leasingkomponente zu bilanzieren. |

| Laufzeit des Leasingverhältnisses | Die unkündbare Grundlaufzeit, in der ein Leasingnehmer zur Nutzung eines zugrunde liegenden Vermögenswerts berechtigt ist, sowie

|

| Leasingnehmer | Ein Unternehmen, das gegen Zahlung eines Entgelts das Recht erhält, einen zugrunde liegenden Vermögenswert für einen bestimmten Zeitraum zu nutzen. |

| Grenzfremdkapitalzinssatz des Leasingnehmers | Der Zinssatz, den ein Leasingnehmer zahlen müsste, wenn er für eine vergleichbare Laufzeit mit vergleichbarer Sicherheit die Mittel aufnehmen würde, die er in einem vergleichbaren wirtschaftlichen Umfeld für einen Vermögenswert mit einem dem Nutzungsrecht vergleichbaren Wert benötigen würde. |

| Leasinggeber | Ein Unternehmen, das gegen Zahlung eines Entgelts das Recht einräumt, einen zugrunde liegenden Vermögenswert für einen bestimmten Zeitraum zu nutzen. |

| Nettoinvestition in das Leasingverhältnis | Die Bruttoinvestition in ein Leasingverhältnis, abgezinst zu dem dem Leasingverhältnis zugrunde liegenden Zinssatz. |

| Operating-Leasingverhältnis | Ein Leasingverhältnis, bei dem nicht im Wesentlichen alle mit dem Eigentum an einem zugrunde liegenden Vermögenswert verbundenen Risiken und Chancen übertragen werden. |

| Optionale Leasingzahlungen | Zahlungen, die ein Leasingnehmer an einen Leasinggeber leisten muss, um in den unter eine Verlängerungs- oder Kündigungsoption fallenden, nicht in die Laufzeit des Leasingverhältnisses eingeschlossenen Zeiten zur Nutzung eines zugrunde liegenden Vermögenswerts berechtigt zu sein. |

| Verwendungszeitraum | Der gesamte Zeitraum, in dem ein Vermögenswert zur Erfüllung eines Vertrags mit einem Kunden genutzt wird (einschließlich etwaiger nicht aufeinanderfolgender Zeiträume). |

| Restwertgarantie | Eine Garantie, die eine nicht mit dem Leasinggeber verbundene Partei gegenüber dem Leasinggeber abgibt, wonach der Wert (oder ein Teil des Werts) des zugrunde liegenden Vermögenswerts am Ende des Leasingverhältnisses eine bestimmte Mindesthöhe erreichen wird. |

| Nutzungsrecht | Ein Vermögenswert, der das Recht eines Leasingnehmers auf Nutzung eines zugrunde liegenden Vermögenswerts während der Laufzeit des Leasingverhältnisses darstellt. |

| Kurzfristiges Leasingverhältnis | Ein Leasingverhältnis, dessen Laufzeit am Bereitstellungsdatum maximal zwölf Monate beträgt. Ein Leasingverhältnis mit einer Kaufoption ist kein kurzfristiges Leasingverhältnis. |

| Unterleasingverhältnis | Eine Transaktion, bei der ein zugrunde liegender Vermögenswert von einem Leasingnehmer ("Unterleasinggeber") an einen Dritten weitervermietet wird, das Leasingverhältnis ("Hauptleasingverhältnis") zwischen Hauptleasinggeber und Hauptleasingnehmer aber weiter wirksam bleibt. |

| Zugrunde liegender Vermögenswert | Ein Vermögenswert, der Gegenstand eines Leasingverhältnisses ist, bei dem ein Leasinggeber einem Leasingnehmer das Recht auf Nutzung dieses Vermögenswerts eingeräumt hat. |

| Noch nicht realisierter Finanzertrag | Die Differenz zwischen

|

| Nicht garantierter Restwert | Der Teil des Restwerts des zugrunde liegenden Vermögenswerts, dessen Realisierung durch einen Leasinggeber nicht gesichert ist oder nur durch eine mit dem Leasinggeber verbundene Partei garantiert wird. |

| Variable Leasingzahlungen | Der Teil der Zahlungen, die ein Leasingnehmer an einen Leasinggeber leistet, um einen zugrunde liegenden Vermögenswert über die Laufzeit des Leasingverhältnisses nutzen zu dürfen, der variiert, weil sich nach dem Bereitstellungsdatum Fakten und Umstände geändert haben, die über den bloßen Zeitablauf hinausgehen. |

In anderen Standards definierte und im vorliegenden Standard mit derselben Bedeutung verwendete Begriffe

| Vertrag | Eine Vereinbarung zwischen zwei oder mehr Parteien, die durchsetzbare Rechte und Pflichten begründet. |

| Nutzungsdauer | Der Zeitraum, über den ein Vermögenswert voraussichtlich von einem Unternehmen nutzbar ist; die voraussichtlich mit dem Vermögenswert im Unternehmen zu erzielende Anzahl an Produktionseinheiten oder ähnlichen Maßgrößen. |

| Anwendungsleitlinien | Anhang B |

Dieser Anhang ist integraler Bestandteil des Standards. Er beschreibt die Anwendung der Paragraphen 1-103 und hat die gleiche bindende Kraft wie die anderen Teile des Standards.

Anwendung auf Portfolios

B1 Dieser Standard regelt die Bilanzierung einzelner Leasingverhältnisse. Als praktischen Behelf kann ein Unternehmen diesen Standard jedoch auch auf ein Portfolio ähnlich ausgestalteter Leasingverhältnisse anwenden, wenn es nach vernünftigem Ermessen davon ausgehen kann, dass es keine wesentlichen Auswirkungen auf den Abschluss hat, ob es diesen Standard auf das Portfolio oder die einzelnen Leasingverhältnisse innerhalb dieses Portfolios anwendet. Bei der Bilanzierung eines Portfolios hat ein Unternehmen Schätzungen und Annahmen zugrunde zu legen, die die Größe und die Zusammensetzung des Portfolios widerspiegeln.

Zusammenfassung von Verträgen

B2 Bei der Anwendung dieses Standards hat ein Unternehmen zwei oder mehr Verträge, die gleichzeitig oder in geringem Zeitabstand mit ein und derselben Gegenpartei (oder dieser nahestehenden Unternehmen und Personen) geschlossen werden, zusammenzufassen und als einen einzigen Vertrag zu bilanzieren, wenn mindestens eines der folgenden Kriterien erfüllt ist:

Freistellungen vom Ansatz: Leasingverhältnisse, bei denen der zugrunde liegende Vermögenswert von geringem Wert ist (Paragraphen 5-8).

B3 Sofern nicht die in Paragraph B7 beschriebenen Umstände vorliegen, kann ein Leasingnehmer nach diesem Standard Leasingverhältnisse, bei denen der zugrunde liegende Vermögenswert von geringem Wert ist, nach Paragraph 6 bilanzieren. Bei der Beurteilung des Werts eines zugrunde liegenden Vermögenswerts legt der Leasingnehmer ungeachtet des tatsächlichen Alters des geleasten Vermögenswerts dessen Neuwert zugrunde.

B4 Ob ein zugrunde liegender Vermögenswert von geringem Wert ist, wird losgelöst von den jeweiligen Umständen beurteilt. Leasingverhältnisse über Vermögenswerte von geringem Wert können unabhängig davon, ob sie für den Leasingnehmer wesentlich sind, nach Paragraph 6 bilanziert werden. Die Größe, Art oder Umstände des Leasingnehmers sind für die Beurteilung nicht von Belang. Demzufolge müssen unterschiedliche Leasingnehmer bei der Beurteilung der Frage, ob ein bestimmter zugrunde liegender Vermögenswert von geringem Wert ist, zum selben Ergebnis gelangen.

B5 Ein zugrunde liegender Vermögenswert kann nur als von geringem Wert eingestuft werden, wenn

B6 Ein Leasingverhältnis kann nicht als Leasingverhältnis über einen zugrunde liegenden Vermögenswert von geringem Wert eingestuft werden, wenn der zugrunde liegende Vermögenswert von seiner Art her im Neuzustand gewöhnlich nicht von geringem Wert ist. So kommt beispielsweise ein geleastes Kraftfahrzeug nicht als zugrunde liegender Vermögenswert von geringem Wert in Frage, da ein Neuwagen gewöhnlich nicht von geringem Wert ist.

B7 Wird ein Vermögenswert vom Leasingnehmer untervermietet oder beabsichtigt der Leasingnehmer diesen Vermögenswert unterzuvermieten, so kann das Hauptleasingverhältnis nicht als Leasingverhältnis mit einem zugrunde liegenden Vermögenswert von geringem Wert gelten.

B8 Vermögenswerte von geringem Wert können beispielsweise tablets, Computer, Telefone und kleinere Gegenstände der Büroausstattung sein.

Identifizierung eines Leasingverhältnisses (Paragraphen 9-11)

B9 Um zu beurteilen, ob ein Vertrag dazu berechtigt, die Nutzung eines identifizierten Vermögenswerts (siehe die Paragraphen B13-B20) für einen bestimmten Zeitraum zu kontrollieren, beurteilt das Unternehmen, ob der Kunde während des gesamten Verwendungszeitraums sowohl

B10 Ist der Kunde berechtigt, die Nutzung eines identifizierten Vermögenswerts nur während eines Teils der Vertragslaufzeit zu kontrollieren, so enthält der Vertrag nur für diesen Teil der Vertragslaufzeit ein Leasingverhältnis.

B11 Ein Vertrag über den Erhalt von Gütern oder Dienstleistungen kann von einer gemeinsamen Vereinbarung im Sinne von IFRS 11Gemeinsame Vereinbarungen oder in deren Namen geschlossen werden. In diesem Fall gilt die gemeinsame Vereinbarung für diesen Vertrag als Kunde. Um zu beurteilen, ob ein solcher Vertrag ein Leasingverhältnis enthält, beurteilt das Unternehmen demnach, ob die gemeinsame Vereinbarung dazu berechtigt ist, die Nutzung eines identifizierten Vermögenswerts während des gesamten Verwendungszeitraums zu kontrollieren.

B12 Ob ein Vertrag ein Leasingverhältnis enthält, hat das Unternehmen für jede einzelne potenzielle Leasingkomponente zu beurteilen. Paragraph B32 enthält Leitlinien zu einzelnen Leasingkomponenten.

Identifizierter Vermögenswert

B13 Gewöhnlich wird ein Vermögenswert dadurch identifiziert, dass er in einem Vertrag ausdrücklich spezifiziert wird. Ein Vermögenswert kann aber auch allein dadurch als identifiziert gelten, dass er dem Kunden zu einem bestimmten Zeitpunkt zur Nutzung zur Verfügung gestellt (und somit stillschweigend spezifiziert) wird.

Substanzielle Substitutionsrechte

B14 Selbst wenn ein Vermögenswert spezifiziert ist, ist ein Kunde nicht zur Nutzung eines identifizierten Vermögenswerts berechtigt, wenn der Lieferant das substanzielle Recht besitzt, den Vermögenswert während des gesamten Verwendungszeitraums zu ersetzen. Das Recht eines Lieferanten auf Substituierung eines Vermögenswerts gilt nur dann als substanziell, wenn die beiden folgenden Bedingungen erfüllt sind:

B15 Hat der Lieferant nur zu oder nach einem bestimmten Zeitpunkt oder bei oder nach Eintritt eines bestimmten Ereignisses das Recht oder die Verpflichtung, den Vermögenswert zu ersetzen, gilt sein Substitutionsrecht nicht als substanziell, weil er dann nicht während des gesamten Verwendungszeitraums über die tatsächliche Fähigkeit verfügt, einen Vermögenswert durch alternative Vermögenswerte zu ersetzen.

B16 Bei der Beurteilung der Frage, ob ein Lieferant über ein substanzielles Substitutionsrecht verfügt, legt das Unternehmen die bei Vertragsbeginn bestehenden Fakten und Umstände zugrunde und berücksichtigt keine späteren Ereignisse, deren Eintritt bei Beginn des Leasingverhältnisses unwahrscheinlich erscheinen. Beispiele für spätere Ereignisse, deren Eintritt bei Vertragsbeginn unwahrscheinlich erscheinen und die daher nicht in die Beurteilung einfließen dürfen, sind:

B17 Befindet sich der Vermögenswert beim Kunden oder bei Dritten, sind die mit der Substituierung verbundenen Kosten gewöhnlich höher als wenn er sich beim Lieferanten befindet. Daher ist es in diesen Fällen wahrscheinlicher, dass sie den mit der Substituierung des Vermögenswerts verbundenen Nutzen übersteigen.

B18 Hat der Lieferant das Recht oder die Verpflichtung, den Vermögenswert zum Zwecke der Reparatur und Instandhaltung zu ersetzen, wenn er nicht ordnungsgemäß funktioniert oder eine technische Nachrüstung verfügbar wird, so schränkt dies nicht das Recht des Kunden auf Nutzung eines identifizierten Vermögenswerts ein.

B19 Ist für den Kunden nicht unmittelbar erkennbar, ob der Lieferant über ein substanzielles Substitutionsrecht verfügt, hat er davon auszugehen, dass das Substitutionsrecht nicht substanziell ist.

Teile von Vermögenswerten

B20 Ein Kapazitätsanteil eines Vermögenswerts gilt als identifizierter Vermögenswert, wenn er physisch unterschieden werden kann (beispielsweise ein Geschoss eines Gebäudes). Ein Kapazitätsanteil oder ein anderer Bestandteil eines Vermögenswerts, der nicht physisch unterschieden werden kann, (beispielsweise ein Kapazitätsanteil eines Glasfaserkabels) gilt nicht als identifizierter Vermögenswert, sofern er nicht den wesentlichen Kapazitätsanteil des Vermögenswerts darstellt und somit dem Kunden das Recht verleiht, im Wesentlichen den gesamten wirtschaftlichen Nutzen aus der Verwendung des Vermögenswerts zu ziehen.

Das Recht, den wirtschaftlichen Nutzen aus einer Verwendung zu ziehen

B21 Um die Nutzung eines identifizierten Vermögenswerts kontrollieren zu können, muss ein Kunde berechtigt sein, während des gesamten Verwendungszeitraums im Wesentlichen den gesamten wirtschaftlichen Nutzen aus der Verwendung des Vermögenswerts zu ziehen (beispielsweise muss er während dieses Zeitraums den Vermögenswert exklusiv nutzen dürfen). Ein Kunde kann auf vielfältige Weise, direkt sowie indirekt wirtschaftlichen Nutzen aus der Verwendung eines Vermögenswerts ziehen, beispielsweise indem er diesen selbst nutzt, besitzt oder untervermietet. Zum wirtschaftlichen Nutzen aus der Verwendung eines Vermögenswerts zählen dessen Produktionsergebnis und Nebenprodukte (einschließlich der möglicherweise damit erzielten Cashflows) sowie anderer wirtschaftlicher Nutzen, der bei einem Geschäft mit einem Dritten aus der Verwendung des Vermögenswerts gezogen werden könnte.

B22 Bei der Beurteilung des Rechts, im Wesentlichen den gesamten wirtschaftlichen Nutzen aus der Verwendung eines Vermögenswerts zu ziehen, beurteilt ein Unternehmen den wirtschaftlichen Nutzen, der sich aus der Verwendung des Vermögenswerts innerhalb des für den Kunden festgelegten Nutzungsumfangs des Vermögenswerts ergibt (siehe Paragraph B30). Beispiele:

B23 Sieht der Vertrag vor, dass ein Kunde dem Lieferanten oder einem Dritten einen Teil des mit der Verwendung eines Vermögenswerts erzielten Cashflows als Entgelt zahlt, so sind diese Zahlungen als Teil des wirtschaftlichen Nutzens zu betrachten, der dem Kunden aus der Verwendung des Vermögenswerts erwächst. Muss der Kunde beispielsweise dem Lieferanten für die Nutzung einer Verkaufsfläche einen Anteil seines Umsatzes als Entgelt für diese Nutzung zahlen, so schränkt diese Verpflichtung nicht das Recht des Kunden ein, im Wesentlichen den gesamten wirtschaftlichen Nutzen aus der Verwendung der Verkaufsfläche zu ziehen. Der Grund dafür ist, dass Cashflows aus diesen Umsätzen als wirtschaftlicher Nutzen gelten, den der Kunde aus der Verwendung der Verkaufsfläche zieht, und dass der Anteil dieser Cashflows, den er dann dem Lieferanten zahlt, als Gegenleistung für das Recht auf Nutzung dieser Fläche zu betrachten ist.

Recht, über die Nutzung zu entscheiden

B24 Ein Kunde darf nur dann während des gesamten Verwendungszeitraums über die Nutzung eines identifizierten Vermögenswerts entscheiden, wenn entweder

Wie und für welchen Zweck wird der Vermögenswert eingesetzt?

B25 Ein Kunde hat das Recht, zu bestimmen, wie und für welchen Zweck der Vermögenswert eingesetzt wird, wenn der Vertrag ihm die Möglichkeit gibt, innerhalb des festgelegten Nutzungsumfangs die Art und den Zweck der Verwendung des Vermögenswerts während des gesamten Verwendungszeitraums zu ändern. Bei der Beurteilung dieser Frage bewertet ein Unternehmen die für die Änderung der Art und des Zwecks der Verwendung des Vermögenswerts während des gesamten Verwendungszeitraums maßgeblichen Entscheidungsrechte. Entscheidungsrechte sind maßgeblich, wenn sie sich auf den mit der Verwendung zu erzielenden wirtschaftlichen Nutzen auswirken können. Die maßgeblichen Entscheidungsrechte unterscheiden sich in der Regel von Vertrag zu Vertrag, da sie von der Art des Vermögenswerts und den Vertragsbedingungen abhängig sind.

B26 Entscheidungsrechte, die je nach Rahmenbedingungen das Recht verleihen, zu bestimmen, wie und für welchen Zweck der Vermögenswert innerhalb des für den Kunden festgelegten Nutzungsumfangs eingesetzt wird, sind beispielsweise:

B27 Entscheidungsrechte, die nicht zur Änderung von Einsatz und Verwendungszweck des Vermögenswerts berechtigen, sind beispielsweise solche, die sich auf den Betrieb und die Instandhaltung des Vermögenswerts beschränken. Solche Rechte kann der Kunde oder der Lieferant haben. Rechte wie Betriebs- und Instandhaltungsrechte sind zwar für die effiziente Nutzung des Vermögenswerts meist von wesentlicher Bedeutung, sie berechtigen aber nicht dazu, zu bestimmen, wie und für welchen Zweck der Vermögenswert eingesetzt wird, sondern sind meist von den diesbezüglichen Entscheidungen abhängig. Allerdings können Betriebsrechte für einen Vermögenswert dem Kunden das Recht verleihen, über die Nutzung des Vermögenswerts zu entscheiden, und zwar in den Fällen, in denen die maßgeblichen Entscheidungen darüber, wie und für welchen Zweck der Vermögenswert eingesetzt wird, bereits im Vorfeld festgelegt wurden (siehe Paragraph B24(b)(i)).

Während und vor dem Verwendungszeitraum festgelegte Entscheidungen

B28 Die maßgeblichen Entscheidungen darüber, wie und für welchen Zweck der Vermögenswert eingesetzt wird, können in vielfältiger Weise im Vorfeld festgelegt werden. Beispielsweise können die maßgeblichen Entscheidungen durch die Bauart des Vermögenswerts vorgegeben sein oder durch im Vertrag festgelegte Nutzungsbeschränkungen.

B29 Um zu beurteilen, ob ein Kunde das Recht hat, über die Nutzung eines Vermögenswerts zu entscheiden, darf das Unternehmen lediglich die Entscheidungsrechte über die Verwendung eines Vermögenswerts während des Verwendungszeitraums berücksichtigen, es sei denn, der Kunde hat den Vermögenswert (oder bestimmte Teile des Vermögenswerts) wie in Paragraph B24(b)(ii) selbst entworfen. Daher darf ein Unternehmen, wenn die Bedingungen nach Paragraph B24(b)(ii) nicht erfüllt sind, Entscheidungen, die vor dem Verwendungszeitraum vorgegeben sind, nicht berücksichtigen. Kann ein Kunde beispielsweise das mit einem Vermögenswert erzielte Ergebnis lediglich vor Beginn des Verwendungszeitraums festlegen, verfügt er nicht über das Recht, über die Nutzung des Vermögenswerts zu entscheiden. Die Möglichkeit, das zu erzielende Ergebnis vor Beginn des Verwendungszeitraums vertraglich festzulegen, verleiht dem Kunden, wenn er keine weitergehenden Entscheidungsrechte über die Nutzung des Vermögenswerts hat, dieselben Rechte wie sie jeder Kunde beim Erwerb von Gütern oder Dienstleistungen genießt.

Schutzrechte

B30 In einem Vertrag können Bedingungen festgelegt werden, die die Interessen des Lieferanten am Vermögenswert oder an anderen Vermögenswerten schützen sollen, die seine Mitarbeiter schützen sollen oder die gewährleisten sollen, dass seine rechtlichen Verpflichtungen erfüllt sind. Solche Bedingungen sind Schutzrechte. In einem Vertrag kann beispielsweise (i) die maximal zulässige Nutzung des Vermögenswerts festgelegt werden oder eingegrenzt werden, wo oder wann der Kunde den Vermögenswert nutzen darf, (ii) der Kunde verpflichtet werden, bestimmte Betriebsverfahren einzuhalten, oder (iii) der Kunde verpflichtet werden, dem Lieferanten Änderungen der Einsatzart des Vermögenswerts vorab anzuzeigen. Schutzrechte geben in der Regel den für den Kunden zulässigen Nutzungsumfang vor, sprechen aber für sich allein genommen dem Kunden nicht das Recht ab, über die Nutzung des Vermögenswerts zu entscheiden

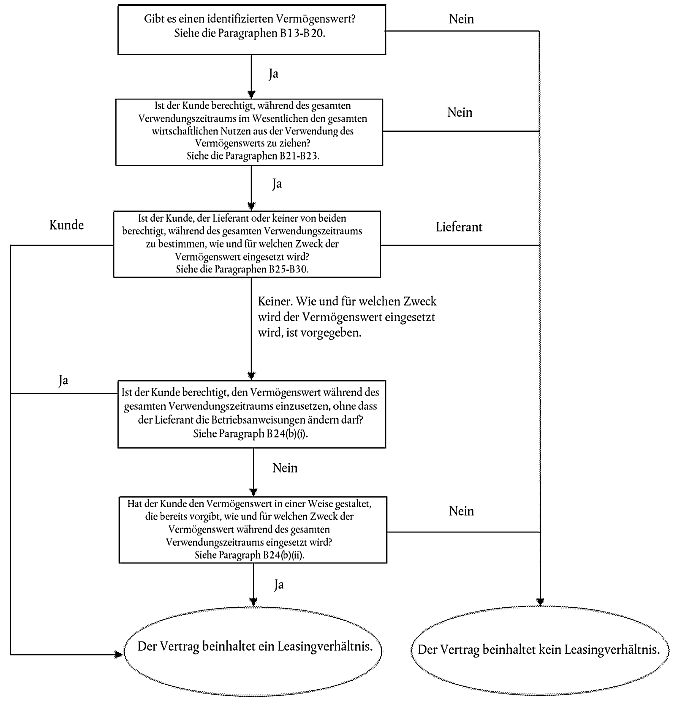

B31 Anhand des folgenden Ablaufdiagramms können Unternehmen beurteilen, ob ein Vertrag ein Leasingverhältnis begründet oder beinhaltet.

Trennung von Leasing- und Nichtleasingkomponenten eines Vertrags (Paragraphen 12-17)

B32 Das Recht, einen zugrunde liegenden Vermögenswert zu nutzen, ist als selbständige Leasingkomponente zu betrachten, wenn sowohl

B33 In einem Vertrag können Zahlungen des Leasingnehmers für Tätigkeiten und Kosten vorgesehen sein, mit denen diesem kein Gut und keine Dienstleistung übertragen wird. Beispielsweise kann ein Leasinggeber in den zu zahlenden Gesamtbetrag Verwaltungsgebühren oder andere im Zusammenhang mit dem Leasingverhältnis von ihm verauslagte Kosten einbeziehen, mit denen dem Leasingnehmer kein Gut und keine Dienstleistung übertragen wird. Solchen Kostenelementen entsprechende zu zahlende Beträge begründen keine selbständige Vertragskomponente, sondern gelten als Teil der Gegenleistung, die den trennbaren Komponenten des Vertrags zuzuweisen ist.

Laufzeit des Leasingverhältnisses (Paragraphen 18-21)

B34 Bei der Bestimmung der Laufzeit und der unkündbaren Grundlaufzeit eines Leasingverhältnisses legt ein Unternehmen die Definition von Vertrag zugrunde und bestimmt den Zeitraum, währenddessen der Vertrag bindend ist. Ein Leasingverhältnis ist nicht mehr bindend, wenn sowohl der Leasingnehmer als auch der Leasinggeber das Leasingverhältnis ohne Zustimmung der anderen Vertragspartei beenden kann und in diesem Fall allenfalls eine geringe Strafzahlung entrichten muss.

B35 Hat nur der Leasingnehmer das Recht, das Leasingverhältnis zu beenden, so ist diese dem Leasingnehmer zustehende Kündigungsoption vom Unternehmen bei der Bestimmung der Laufzeit des Leasingverhältnisses zu berücksichtigen. Hat nur der Leasinggeber das Recht, das Leasingverhältnis zu beenden, so erstreckt sich die unkündbare Grundlaufzeit des Leasingverhältnisses auch auf den Zeitraum, währenddessen diese Kündigungsoption besteht.

B36 Die Laufzeit des Leasingverhältnisses beginnt am Bereitstellungsdatum und umfasst auch etwaige mietfreie Zeiträume, die der Leasinggeber dem Leasingnehmer gewährt.

B37 Am Bereitstellungsdatum beurteilt ein Unternehmen, ob der Leasingnehmer hinreichend sicher ist, dass er eine Verlängerungsoption oder eine Kaufoption für den zugrunde liegenden Vermögenswert ausüben oder eine Kündigungsoption nicht ausüben wird. Das Unternehmen trägt allen maßgeblichen Fakten und Umständen Rechnung, die dem Leasingnehmer einen wirtschaftlichen Anreiz zur Ausübung bzw. Nichtausübung der Option geben, einschließlich aller Änderungen dieser Fakten und Umstände, die vom Bereitstellungsdatum bis zum Zeitpunkt der Optionsausübung zu erwarten sind. Beispiele für zu berücksichtigende Faktoren sind:

B38 Verlängerungs- und Kündigungsoptionen können mit anderen Vertragsbedingungen kombiniert werden (beispielsweise mit einer Restwertgarantie), sodass der Leasingnehmer dem Leasinggeber eine Mindestrendite oder eine feste Rendite garantiert, die im Wesentlichen nicht davon abhängt, ob die Option ausgeübt wird oder nicht. In solchen Fällen geht ein Unternehmen ungeachtet der Leitlinien zu de facto festen Zahlungen in Paragraph B42 davon aus, dass der Leasingnehmer hinreichend sicher ist, dass er die Verlängerungsoption ausüben und die Kündigungsoption nicht ausüben wird,

B39 Je kürzer die unkündbare Grundlaufzeit eines Leasingverhältnisses ist, desto wahrscheinlicher ist es, dass ein Leasingnehmer eine Verlängerungsoption ausübt und eine Kündigungsoption nicht ausübt. Der Grund dafür ist, dass die mit dem Ersatz eines Vermögenswerts verbundenen Kosten bei einer kürzeren unkündbaren Grundlaufzeit im Verhältnis höher sind.

B40 Bei der Beurteilung der Frage, ob der Leasingnehmer hinreichend sicher ist, dass er eine Option ausüben oder nicht ausüben wird, können seine vergangenen Entscheidungen hinsichtlich der Zeiträume, während derer er gewöhnlich bestimmte Arten von (geleasten oder eigenen) Vermögenswerten eingesetzt hat, und die wirtschaftlichen Gründe für diese Entscheidungen aufschlussreich sein. Hat ein Leasingnehmer beispielsweise in der Vergangenheit gewöhnlich bestimmte Arten von Vermögenswerten für einen bestimmten Zeitraum eingesetzt oder übt er üblicherweise bei Leasingverhältnissen mit bestimmten Arten zugrunde liegender Vermögenswerte häufig Optionen aus, so berücksichtigt er die wirtschaftlichen Gründe für diese vergangenen Entscheidungen bei der Beurteilung der Frage, ob er bei diesen Vermögenswerten eine Option mit hinreichender Sicherheit ausüben wird.

B41 In Paragraph 20 ist vorgesehen, dass ein Leasingnehmer nach dem Bereitstellungsdatum, wenn ein signifikantes Ereignis oder eine signifikante Änderung von Umständen eintritt, das bzw. die innerhalb seiner Kontrolle liegt und sich darauf auswirkt, ob er hinreichend sicher ist, dass er eine bei der Bestimmung der Laufzeit zuvor nicht berücksichtigte Option ausüben oder eine bei der Bestimmung der Laufzeit zuvor berücksichtigte Option nicht ausüben wird, die Laufzeit des Leasingverhältnisses erneut bestimmt. Signifikante Ereignisse oder signifikante Änderungen von Umständen sind beispielsweise

De facto feste Leasingzahlungen (Paragraphen 27(a), 36(c) und 70(a))

B42 Zu den Leasingzahlungen gehören auch etwaige de facto feste Leasingzahlungen. De facto feste Leasingzahlungen sind Zahlungen, die formal variabel sein können, ihrem Wesen nach aber unvermeidlich sind. De facto feste Leasingzahlungen ergeben sich beispielsweise, wenn

Einbeziehung des Leasingnehmers vor dem Bereitstellungsdatum

Dem Leasingnehmer entstehende Kosten im Zusammenhang mit dem Bau oder der Umgestaltung eines zugrunde liegenden Vermögenswerts

B43 Ein Unternehmen kann ein Leasingverhältnis aushandeln, bevor der zugrunde liegende Vermögenswert zur Nutzung durch den Leasingnehmer bereitsteht. Bei bestimmten Leasingverhältnissen muss der zugrunde liegende Vermögenswert gegebenenfalls für eine Nutzung durch den Leasingnehmer speziell gebaut oder umgestaltet werden. In den Vertragsbedingungen kann vorgesehen sein, dass der Leasingnehmer Zahlungen für den Bau oder die Umgestaltung des Vermögenswerts leistet.

B44 Übernimmt ein Leasingnehmer Kosten im Zusammenhang mit dem Bau oder der Umgestaltung eines zugrunde liegenden Vermögenswerts, so hat er diese nach anderen geltenden Standards, beispielsweise IAS 16, zu bilanzieren. Kosten im Zusammenhang mit dem Bau oder der Umgestaltung eines zugrunde liegenden Vermögenswerts umfassen keine Zahlungen des Leasingnehmers in Bezug auf das Recht, den zugrunde liegenden Vermögenswert zu nutzen. Zahlungen in Bezug auf das Recht, einen zugrunde liegenden Vermögenswert zu nutzen, sind Leasingzahlungen, unabhängig vom Zeitpunkt, zu dem sie geleistet werden.

Eigentumsrecht am zugrunde liegenden Vermögenswert

B45 Es ist möglich, dass der Leasingnehmer das Eigentumsrecht an einem zugrunde liegenden Vermögenswert erhält, bevor das Eigentumsrecht an den Leasinggeber übergeht und der Vermögenswert an den Leasingnehmer vermietet wird. Der Erhalt des Eigentumsrechts ist nicht ausschlaggebend für die Art und Weise, wie die Transaktion zu bilanzieren ist.

B46 Besitzt (oder erlangt) der Leasingnehmer die Verfügungsgewalt über den zugrunde liegenden Vermögenswert, bevor dieser dem Leasinggeber übertragen wird, so handelt es sich um eine Sale-and-Leaseback-Transaktion, die nach den Paragraphen 98-103 zu bilanzieren ist.

B47 Erlangt der Leasingnehmer dagegen nicht die Verfügungsgewalt über den zugrunde liegenden Vermögenswert, bevor dieser dem Leasinggeber übertragen wird, so handelt es sich nicht um eine Sale-and-Leaseback-Transaktion. Dies kann beispielsweise der Fall sein, wenn ein Hersteller, ein Leasinggeber und ein Leasingnehmer ein Kaufgeschäft aushandeln, wobei der Leasinggeber vom Hersteller einen Vermögenswert erwirbt, der dann vom Leasingnehmer geleast wird. In diesem Fall erhält der Leasingnehmer möglicherweise das Eigentumsrecht an dem zugrunde liegenden Vermögenswert, bevor dieses an den Leasinggeber übergeht. Erhält der Leasingnehmer also das Eigentumsrecht an dem zugrunde liegenden Vermögenswert, die Verfügungsgewalt darüber aber erst, wenn das Eigentumsrecht an den Leasinggeber übergeht, so ist die Transaktion nicht als Sale-and-Leaseback-Transaktion sondern als Leasingverhältnis zu bilanzieren.

Angaben des Leasingnehmers (Paragraph 59)

B48 Um zu bestimmen, ob zur Erreichung des in Paragraph 51 für die Angabepflichten festgelegten Ziels zusätzliche Informationen zur Leasingtätigkeit erforderlich sind, prüft ein Leasingnehmer,

B49 Zusätzliche Informationen zu variablen Leasingzahlungen, die unter gewissen Umständen zur Erreichung des in Paragraph 51 für die Angabepflichten festgelegten Ziels erforderlich sein können, sind beispielsweise Informationen, die es den Abschlussadressaten ermöglichen,

B50 Zusätzliche Informationen zu Verlängerungsoptionen und Kündigungsoptionen, die unter gewissen Umständen zur Erreichung des in Paragraph 51 für die Angabepflichten festgelegten Ziels erforderlich sein können, sind beispielsweise Informationen, die es den Abschlussadressaten ermöglichen,

B51 Zusätzliche Informationen zu Restwertgarantien, die unter gewissen Umständen zur Erreichung des in Paragraph 51 für die Angabepflichten festgelegten Ziels erforderlich sein können, sind beispielsweise Informationen, die es den Abschlussadressaten ermöglichen,

B52 Zusätzliche Informationen zu Sale-and-Leaseback-Transaktionen, die unter gewissen Umständen zur Erreichung des in Paragraph 51 für die Angabepflichten festgelegten Ziels erforderlich sein können, sind beispielsweise Informationen, die es den Abschlussadressaten ermöglichen,

Einstufung von Leasingverhältnissen beim Leasinggeber (Paragraphen 61-66)

B53 Grundlage für die Einstufung von Leasingverhältnissen beim Leasinggeber ist der Umfang, in welchem die mit dem Eigentum an einem zugrunde liegenden Vermögenswert verbundenen Risiken und Chancen übertragen werden. Zu den Risiken gehören die Verlustmöglichkeiten aufgrund von ungenutzten Kapazitäten oder technischer Überholung und Renditeabweichungen aufgrund geänderter wirtschaftlicher Rahmenbedingungen. Chancen können die Erwartungen eines Gewinn bringenden Einsatzes im Geschäftsbetrieb während der wirtschaftlichen Nutzungsdauer des zugrunde liegenden Vermögenswerts und eines Gewinns aus einem Wertzuwachs oder aus der Realisierung eines Restwerts sein.

B54 Eine Leasingvereinbarung kann Bestimmungen enthalten, nach denen die Leasingzahlungen angepasst werden, wenn zwischen dem Beginn des Leasingverhältnisses und dem Bereitstellungsdatum bestimmte Änderungen (wie eine Änderung der Kosten des Leasinggebers in Bezug auf den zugrunde liegenden Vermögenswert oder in Bezug auf die Finanzierung des Leasingverhältnisses) eintreten. In diesem Fall sind für die Zwecke der Einstufung des Leasingverhältnisses die Auswirkungen solcher Änderungen so zu behandeln, als hätten sie zu Beginn des Leasingverhältnisses stattgefunden.

B55 Umfasst ein Leasingverhältnis sowohl Grundstücks- als auch Gebäudekomponenten, stuft der Leasinggeber jede Komponente unter Anwendung der Paragraphen 62-66 und B53-B54 entweder als Finanzierungsleasingverhältnis oder als Operating-Leasingverhältnis ein. Bei der Einstufung der Grundstückskomponente als Operating-Leasingverhältnis oder als Finanzierungsleasingverhältnis muss unbedingt berücksichtigt werden, dass Grundstücke in der Regel eine unbegrenzte wirtschaftliche Nutzungsdauer haben.

B56 Wann immer es zur Einstufung und Bilanzierung eines Leasingverhältnisses bei Grundstücken und Gebäuden notwendig ist, teilt der Leasinggeber die Leasingzahlungen (einschließlich einmaliger Vorauszahlungen) zwischen den Grundstücks- und Gebäudekomponenten nach dem Verhältnis der bei Beginn des Leasingverhältnisses bestehenden jeweiligen beizulegenden Zeitwerte der Leistungen für die Mietrechte für die Grundstückskomponente und die Gebäudekomponente des Leasingverhältnisses auf. Sollten die Leasingzahlungen zwischen diesen beiden Komponenten nicht zuverlässig aufgeteilt werden können, wird das gesamte Leasingverhältnis als Finanzierungsleasing eingestuft. Nur wenn beide Komponenten unzweifelhaft Operating-Leasingverhältnisse sind, wird das gesamte Leasingverhältnis als Operating-Leasingverhältnis eingestuft.

B57 Bei einem Leasing von Grundstücken und Gebäuden, bei dem der für die Grundstückskomponente anzusetzende Wert unwesentlich ist, kann ein Leasinggeber die Grundstücke und Gebäude als eine Einheit betrachten und diese unter Anwendung der Paragraphen 62-66 und B53-B54 als Finanzierungsleasingverhältnis oder Operating-Leasingverhältnis einstufen. In diesem Fall betrachtet der Leasinggeber die wirtschaftliche Nutzungsdauer der Gebäude als wirtschaftliche Nutzungsdauer des gesamten zugrunde liegenden Vermögenswerts.

Einstufung von Unterleasingverhältnissen

B58 Ein zwischengeschalteter Leasinggeber stuft das Unterleasingverhältnis nach folgenden Kriterien entweder als Finanzierungsleasingverhältnis oder als Operating-Leasingverhältnis ein:

| Zeitpunkt des Inkrafttretens und Übergangsvorschriften | Anhang C |

Dieser Anhang ist fester Bestandteil des Standards und hat die gleiche bindende Kraft wie die anderen Teile des Standards.

Zeitpunkt des Inkrafttretens

C1 Dieser Standard ist auf Geschäftsjahre anzuwenden, die am oder nach dem 1. Januar 2019 beginnen. Eine frühere Anwendung ist zulässig, sofern das Unternehmen vor oder gleichzeitig mit der Erstanwendung des Standards auch IFRS 15Erlöse aus Verträgen mit Kunden anwendet. Wendet ein Unternehmen diesen Standard früher an, hat es dies anzugeben.

Übergangsvorschriften

C2 Für die Zwecke der Vorschriften der Paragraphen C1-C19 ist der Zeitpunkt der erstmaligen Anwendung der Beginn der Berichtsperiode, für die das Unternehmen den Standard zum ersten Mal anwendet.

Definition eines Leasingverhältnisses

C3 Behelfsweise muss ein Unternehmen zum Zeitpunkt der erstmaligen Anwendung nicht erneut beurteilen, ob eine Vereinbarung ein Leasingverhältnis darstellt oder beinhaltet. Stattdessen kann es

C4 Entscheidet sich ein Unternehmen für den praktischen Behelf in Paragraph C3, hat es dies anzugeben und diesen Behelf für alle seine Vereinbarungen anzuwenden. Demnach wendet das Unternehmen die Vorschriften der Paragraphen 9-11 lediglich auf Vereinbarungen an, die zum oder nach dem Zeitpunkt der erstmaligen Anwendung geschlossen (oder geändert) werden.

Leasingnehmer

C5 Ein Leasingnehmer wendet diesen Standard auf seine Leasingverhältnisse entweder

C6 Ein Leasingnehmer wendet die gemäß Paragraph C5 gewählte Methode durchgängig für alle Leasingverhältnisse an, in denen er Leasingnehmer ist.

C7 Entscheidet sich ein Leasingnehmer, diesen Standard nach der in Paragraph C5(b) beschriebenen Methode anzuwenden, so nimmt er keine Anpassung von Vergleichsinformationen vor. Stattdessen bilanziert er zum Zeitpunkt der erstmaligen Anwendung die kumulierte Auswirkung der erstmaligen Anwendung des Standards als Berichtigung des Eröffnungsbilanzwerts der Gewinnrücklagen (oder ggf. einer anderen Eigenkapitalkomponente).

Leasingverhältnisse, die zuvor als Operating-Leasingverhältnisse eingestuft waren

C8 Entscheidet sich ein Leasingnehmer, diesen Standard nach der in Paragraph C5(b) beschriebenen Methode anzuwenden,

C9 Für Leasingverhältnisse, die zuvor gemäß IAS 17 als Operating-Leasingverhältnisse eingestuft waren, und ungeachtet der Vorschriften in Paragraph C8

C10 Wendet ein Leasingnehmer diesen Standard gemäß Paragraph C5(b) rückwirkend auf Leasingverhältnisse an, die zuvor gemäß IAS 17 als Operating-Leasingverhältnisse eingestuft waren, so kann er einen oder mehrere der folgenden praktischen Behelfe anwenden. Er kann diese praktischen Behelfe für jedes seiner Leasingverhältnisse einzeln anwenden.

Leasingverhältnisse, die zuvor als Finanzierungsleasingverhältnisse eingestuft waren

C11 Entscheidet sich ein Leasingnehmer, diesen Standard nach der in Paragraph C5(b) beschriebenen Methode für Leasingverhältnisse anzuwenden, die gemäß IAS 17 als Finanzierungsleasingverhältnisse eingestuft waren, so entspricht der Buchwert des Nutzungsrechts und der Leasingverbindlichkeit zum Zeitpunkt der erstmaligen Anwendung demjenigen Buchwert, der sich bei Bewertung des geleasten Vermögenswerts und der Leasingverbindlichkeit gemäß IAS 17 unmittelbar vor diesem Zeitpunkt ergibt. Ab dem Zeitpunkt der erstmaligen Anwendung bilanziert der Leasingnehmer die Nutzungsrechte und die Leasingverbindlichkeiten dieser Leasingverhältnisse gemäß diesem Standard.

Angaben

C12 Entscheidet sich ein Leasingnehmer, diesen Standard nach der in Paragraph C5(b) beschriebenen Methode anzuwenden, veröffentlicht er die in Paragraph 28 von IAS 8 verlangten Angaben über die erstmalige Anwendung mit Ausnahme der Angaben nach Paragraph 28(f) von IAS 8. Anstelle der Angaben nach Paragraph 28(f) von IAS 8 gibt der Leasingnehmer Folgendes an:

C13 Wendet ein Leasingnehmer einen oder mehrere der in Paragraph C10 aufgeführten praktischen Behelfe an, hat er dies anzugeben.

Leasinggeber

C14 Außer in den in Paragraph C15 beschriebenen Fällen ist der Leasinggeber bei Leasingverhältnissen, in denen er der Leasinggeber ist, nicht verpflichtet, beim Übergang Berichtigungen vorzunehmen. Er erfasst diese Leasingverhältnisse ab dem Zeitpunkt der erstmaligen Anwendung gemäß diesem Standard.

C15 Ein Unterleasinggeber

Vor dem Zeitpunkt der erstmaligen Anwendung geschlossene Sale-and-Leaseback-Transaktionen

C16 Bei vor dem Zeitpunkt der erstmaligen Anwendung geschlossenen Sale-and-Leaseback-Transaktionen bewertet das Unternehmen nicht neu, ob die Übertragung des zugrunde liegenden Vermögenswerts die für eine Erfassung als Veräußerung erforderlichen Vorschriften in IFRS 15 erfüllt.

C17 Wurde eine Sale-and-Leaseback-Transaktion gemäß IAS 17 als Veräußerung und Finanzierungsleasing erfasst,

C18 Wurde eine Sale-and-Leaseback-Transaktion gemäß IAS 17 als Veräußerung und Operating-Leasing erfasst,

Zuvor für Unternehmenszusammenschlüsse bilanzierte Beträge

C19 Hat ein Leasingnehmer im Rahmen eines Unternehmenszusammenschlusses günstige oder ungünstige Bedingungen eines Operating-Leasingverhältnisses übernommen und für diese zuvor einen Vermögenswert oder eine Verbindlichkeit gemäß IFRS 3 Unternehmenszusammenschlüsse erfasst, hat er diesen Vermögenswert oder diese Verbindlichkeit auszubuchen und den Buchwert des Nutzungsrechts zum Zeitpunkt der erstmaligen Anwendung um den entsprechenden Betrag zu berichtigen.

Bezugnahmen auf IFRS 9

C20 Wendet ein Unternehmen diesen Standard an, aber noch nicht IFRS 9 Finanzinstrumente, so ist jeder Verweis auf IFRS 9 in diesem Standard als Verweis auf IAS 39 Finanzinstrumente: Ansatz und Bewertung zu verstehen.

Rücknahme anderer Standards

C21 Dieser Standard ersetzt die folgenden Standards und Interpretationen:

| Änderungen an anderen Standards | Anhang D |

In diesem Anhang sind die Änderungen zusammengefasst, die infolge dieses vom IASB veröffentlichten Standards an anderen Standards erforderlich werden. Diese Änderungen sind auf Geschäftsjahre anzuwenden, die am oder nach dem 1. Januar 2019 beginnen. Wendet ein Unternehmen diesen Standard früher an, so hat es auch diese Änderungen für jene frühere Periode anzuwenden.

Ein Unternehmen darf den IFRS 16 nicht früher anwenden als den IFRS 15 Erlöse aus Verträgen mit Kunden (siehe Paragraph C1).

Aus diesem Grund werden die Änderungen in diesem Anhang auf der Grundlage der am 1. Januar 2016 gültigen Fassungen dieser Standards, d. h. auf der Grundlage der durch den IFRS 15 geänderten Fassungen dargestellt. Änderungen, die am 1. Januar 2016 noch nicht in Kraft waren, wurden bei der Zusammenstellung in diesem Anhang außer Acht gelassen.

In Bezug auf Standards, die am 1. Januar 2016 noch nicht in Kraft waren, basieren die in diesem Anhang enthaltenen Änderungen auf der durch den IFRS 15 geänderten ursprünglich veröffentlichten Fassung dieser Standards. Änderungen, die am 1. Januar 2016 noch nicht in Kraft waren, wurden bei der Zusammenstellung in diesem Anhang außer Acht gelassen.

IFRS 1Erstmalige Anwendung der International Financial Reporting Standards

Paragraph 30 wird geändert und Paragraph 39AB wird angefügt.

Verwendung des beizulegenden Zeitwerts als Ersatz für Anschaffungs- oder Herstellungskosten

30. Falls ein Unternehmen in seiner IFRS-Eröffnungsbilanz für eine Sachanlage, eine als Finanzinvestition gehaltene Immobilie, einen immateriellen Vermögenswert oder ein Nutzungsrecht (siehe Paragraphen D5 und D7) den beizulegenden Zeitwert alsErsatz für Anschaffungs- oder Herstellungskosten verwendet, sind in dem ersten IFRS-Abschluss des Unternehmens für jeden einzelnen Bilanzposten der IFRS-Eröffnungsbilanz folgende Angaben zu machen:

a) ...

Zeitpunkt des Inkrafttretens

...

39AB Durch IFRS 16 Leasingverhältnisse, veröffentlicht im Januar 2016, wurden die Paragraphen 30, C4, D1, D7, D8B und D9 geändert, Paragraph D9a gestrichen und die Paragraphen D9B-D9E angefügt. Ein Unternehmen hat die betreffenden Änderungen anzuwenden, wenn es IFRS 16 anwendet.

Paragraph C4 wird geändert.

Befreiungen für Unternehmenszusammenschlüsse

...

C4 Falls ein erstmaliger Anwender IFRS 3 nicht rückwirkend auf einen vergangenen Unternehmenszusammenschluss anwendet, hat dies für den Unternehmenszusammenschluss folgende Auswirkungen:

a) ...

f) Falls ein im Rahmen eines vergangenen Unternehmenszusammenschlusses erworbener Vermögenswert oder eine übernommene Schuld nach den vorherigen Rechnungslegungsgrundsätzen nicht bilanziert wurde, beträgt der als Ersatz für Anschaffungs- oder Herstellungskosten in der IFRS-Eröffnungsbilanz ausgewiesene Wert nicht zwangsläufig null. Stattdessen muss der Erwerber den Vermögenswert oder die Schuld in seiner Konzernbilanz ansetzen und so bewerten, wie es nach den IFRS in der Bilanz des erworbenen Unternehmens vorgeschrieben wäre. Zur Veranschaulichung: Falls der Erwerber in vergangenen Unternehmenszusammenschlüssen, in denen das erworbene Unternehmen ein Leasingnehmer war, erworbene Leasingverhältnisse nach den vorherigen Rechnungslegungsgrundsätzen nicht aktiviert hatte, muss er diese Leasingverhältnisse in seinem Konzernabschluss so aktivieren, wie es IFRS 16Leasingverhältnisse für die IFRS-Bilanz des erworbenen Unternehmens vorschreiben würde. Falls der Erwerber eine Eventualverbindlichkeit, die zum Zeitpunkt des Übergangs auf IFRS noch besteht, nach den vorherigen Rechnungslegungsgrundsätzen nicht angesetzt hatte, muss er diese Eventualverbindlichkeit zu diesem Zeitpunkt ebenfalls ansetzen, es sei denn IAS 37Rückstellungen, Eventualverbindlichkeiten und Eventualforderungen würde den Ansatz im Abschluss des erworbenen Unternehmens verbieten. Falls im Gegensatz dazu Vermögenswerte oder Verbindlichkeiten nach vorherigen Rechnungslegungsgrundsätzen Bestandteil des Geschäfts- oder Firmenwerts waren, gemäß IFRS 3 jedoch gesondert bilanziert worden wären, verbleiben diese Vermögenswerte oder Verbindlichkeiten im Geschäfts- oder Firmenwert, es sei denn, die IFRS würden ihren Ansatz im Einzelabschluss des erworbenen Unternehmens verlangen.

g) ...

In Anhang D werden die Paragraphen D1, D7, D8B und D9 geändert. Paragraph D9a wird gestrichen. Die Paragraphen D9B-D9E werden angefügt.

Befreiungen von anderen IFRS

...

D1 Ein Unternehmen kann eine oder mehrere der folgenden Befreiungen in Anspruch nehmen:

a) ...

d) Leasingverhältnisse (Paragraphen D9 und D9B-D9E);

...