umwelt-online: Delegierte Verordnung (EU) 2015/35 zur Ergänzung der Richtlinie 2009/138/EG betreffend die Aufnahme und Ausübung der Versicherungs- und der Rückversicherungstätigkeit - (Solvabilität II)(6)

|

zurück |  |

| Integrationstechniken für interne Partialmodelle | Anhang XVIII |

A. Allgemeine Bestimmungen

(1) Für die Zwecke dieses Anhangs bezeichnet der Ausdruck

(2) Wenn Versicherungs- und Rückversicherungsunternehmen eine der Integrationstechniken 1 bis 5 anwenden, so entspricht ihre Solvenzkapitalanforderung der Summe folgender Bestandteile:

(3) Wenn die Anpassung für die Verlustausgleichsfähigkeit der versicherungstechnischen Rückstellungen und latenten Steuern nicht in den Anwendungsbereich des internen Partialmodells fällt, wird sie gemäß den Bestimmungen der Artikel 205 bis 207 berechnet, jedoch mit folgenden Änderungen:

B. Integrationstechnik 1

Die Basissolvenzkapitalanforderung entspricht der Summe der Kapitalanforderungen für die Komponenten des internen Partialmodells, der Kapitalanforderung, die sich aus der Anwendung der Standardformel für die Basissolvenzkapitalanforderung lediglich auf diejenigen Risiken ergibt, die nicht in den Anwendungsbereich des internen Partialmodells fallen, und der Kapitalanforderung für das Risiko immaterieller Vermögenswerte nach Artikel 203.

C. Integrationstechnik 2

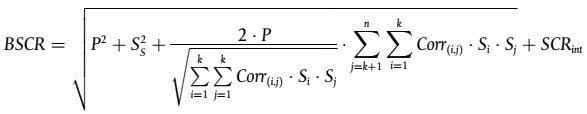

(1) Die Basissolvenzkapitalanforderung errechnet sich wie folgt:

Dabei gilt:

(2) Die Bestandteile der Aggregationsliste müssen folgende Anforderungen erfüllen:

Fällt jedoch keines der Untermodule eines Moduls der Standardformel in den Anwendungsbereich des internen Partialmodells, so umfasst die Aggregationsliste das entsprechende Modul anstelle seiner Untermodule.

(3) Die Korrelationsparameter nach Absatz 1 Buchstabe b müssen folgende Anforderungen erfüllen:

Dabei gilt:

Versicherungs- und Rückversicherungsunternehmen müssen die Korrelationsparameter im Sinne des Absatzes 1 Buchstabe b so wählen, dass keine anderen Korrelationsparameter, die die Anforderungen der Buchstaben a bis g erfüllen, gemäß der Berechnung nach Absatz 1 eine höhere Solvenzkapitalanforderung ergeben.

D. Integrationstechnik 3

(1) Die Basissolvenzkapitalanforderung errechnet sich wie folgt:

Dabei gilt:

(2) Der erste implizite Korrelationsparameter errechnet sich wie folgt:

Dabei gilt:

(3) Der zweite implizite Korrelationsparameter errechnet sich wie folgt:

Dabei gilt: ω1 entspricht der Definition in Absatz 2 und ω3 ist der dritte implizite Korrelationsparameter nach Absatz 4.

(4) Der dritte implizite Korrelationsparameter errechnet sich wie folgt:

Dabei gilt:

E. Integrationstechnik 4

(1) Die Basissolvenzkapitalanforderung errechnet sich wie folgt:

Dabei gilt:

(2) Bei allen Modulen der Standardformel gemäß Absatz 1 Buchstabe h Ziffer ii wird die Kapitalanforderung eines bestimmten Moduls jeweils anhand der Formel in Absatz 1 berechnet, wobei Folgendes gilt:

(3) Bei allen Untermodulen der Standardformel gemäß Absatz 2 Buchstabe h Ziffer ii wird die Kapitalanforderung eines bestimmten Untermoduls jeweils anhand der Formel in Absatz 1 berechnet, wobei Folgendes gilt:

F. Integrationstechnik 5

(1) Die Basissolvenzkapitalanforderung errechnet sich wie folgt:

Dabei gilt:

(2) Bei allen Modulen der Standardformel gemäß Absatz 1 Buchstabe b Ziffer ii wird die Kapitalanforderung eines bestimmten Moduls jeweils anhand der Formel in Absatz 1 berechnet, wobei Folgendes gilt:

(3) Bei allen Modulen der Standardformel gemäß Absatz 2 Buchstabe b Ziffer ii wird die Kapitalanforderung eines bestimmten Moduls jeweils anhand der Formel in Absatz 1 berechnet, wobei Folgendes gilt:

| Risikofaktoren im Zusammenhang mit Mindestkapitalanforderungen für Nichtlebens- und Krankenversicherungs- oder -Rückversicherungsverpflichtungen | Anhang XIX |

|

Segment |

Geschäftsbereiche gemäß Anhang I, die das Segment umfasst |

Faktor für versicherungstechnische Rückstellungen für das Segment s (±s) |

Faktor für gebuchte Prämien für Segment s (2s) |

|

| 1 | Krankheitskostenversicherung |

1 und 13 |

4,7 % |

4,7 % |

| 2 | Berufsunfähigkeitsversicherung |

2 und 14 |

13,1 % |

8,5 % |

| 3 | Arbeitsunfallversicherung |

3 und 15 |

10,7 % |

7,5 % |

| 4 | Kraftfahrzeughaftpflichtversicherung und proportionale Rückversicherung |

4 und 16 |

8,5 % |

9,4 % |

| 5 | Sonstige Kraftfahrtversicherung und proportionale Rückversicherung |

5 und 17 |

7,5 % |

7,5 % |

| 6 | See-, Luftfahrt- und Transportversicherung und proportionale Rückversicherung |

6 und 18 |

10,3 % |

14 % |

| 7 | Feuer- und andere Sachversicherungen und proportionale Rückversicherung |

7 und 19 |

9,4 % |

7,5 % |

| 8 | Allgemeine Haftpflichtversicherung und proportionale Rückversicherung |

8 und 20 |

10,3 % |

13,1 % |

| 9 | Kredit- und Kautionsversicherung und proportionale Rückversicherung |

9 und 21 |

17,7 % |

11,3 % |

| 10 | Rechtsschutzversicherung und proportionale Rückversicherung |

10 und 22 |

11,3 % |

6,6 % |

| 11 | Beistand und proportionale Rückversicherung |

11 und 23 |

18,6 % |

8,5 % |

| 12 | Versicherung gegen verschiedene finanzielle Verluste und proportionale Rückversicherung |

12 und 24 |

18,6 % |

12,2 % |

| 13 | Nichtproportionale Unfallrückversicherung |

26 |

18,6 % |

15,9 % |

| 14 | Nichtproportionale See-, Luftfahrt- und Transportrückversicherung |

27 |

18,6 % |

15,9 % |

| 15 | Nichtproportionale Sachrückversicherung |

28 |

18,6 % |

15,9 % |

| 16 | Nichtproportionale Krankenrückversicherung |

25 |

18,6 % |

15,9 % |

| Aufbau des Berichts über Solvabilität und Finanzlage und des regelmäßigen aufsichtlichen Berichts | Anhang XX |

Zusammenfassung

A. Geschäftstätigkeit und Leistung

A.1 GeschäftstätigkeitA.2 Versicherungstechnische Leistung

A.3 Anlageergebnis

A.4 Entwicklung sonstiger Tätigkeiten

A.5 Sonstige Angaben

B. Governance-System

B.1 Allgemeine Angaben zum Governance-SystemB.2 Anforderungen an die fachliche Qualifikation und persönliche Zuverlässigkeit

B.3 Risikomanagementsystem einschließlich der unternehmenseigenen Risiko- und Solvabilitätsbeurteilung

B.4 Internes Kontrollsystem

B.5 Funktion der internen Revision

B.6 Versicherungsmathematische Funktion

B.7 Outsourcing

B.8 Sonstige Angaben

C. Risikoprofil

C.1 Versicherungstechnisches RisikoC.2 Marktrisiko

C.3 Kreditrisiko

C.4 Liquiditätsrisiko

C.5 Operationelles Risiko

C.6 Andere wesentliche Risiken

C.7 Sonstige Angaben

D. Bewertung für Solvabilitätszwecke

D.1 VermögenswerteD.2 Versicherungstechnische Rückstellungen

D.3 Sonstige Verbindlichkeiten

D.4 Alternative Bewertungsmethoden

D.5 Sonstige Angaben

E. Kapitalmanagement

E.1 EigenmittelE.2 Solvenzkapitalanforderung und Mindestkapitalanforderung

E.3 Verwendung des durationsbasierten Untermoduls Aktienrisiko bei der Berechnung der Solvenzkapitalanforderung

E.4 Unterschiede zwischen der Standardformel und etwa verwendeten internen Modellen

E.5 Nichteinhaltung der Mindestkapitalanforderung und Nichteinhaltung der Solvenzkapitalanforderung

E.6 Sonstige Angaben

| Aggregierte statistische Daten | Anhang XXI |

A. Daten über beaufsichtigte Unternehmen und Gruppen

Daten über nach der Richtlinie 2009/138/EG beaufsichtigte Versicherungs- und Rückversicherungsunternehmen

(1) Zahl der Versicherungs- und Rückversicherungsunternehmen, Zahl der Zweigniederlassungen im Sinne des Artikels 13 Absatz 11 der Richtlinie 2009/138/EG und Zahl der Zweigniederlassungen im Sinne des Artikels 162 Absatz 3 der Richtlinie 2009/138/EG mit Sitz im Mitgliedstaat der Aufsichtsbehörde;

(2) Zahl der Zweigniederlassungen von Versicherungs- und Rückversicherungsunternehmen mit Sitz im Mitgliedstaat der Aufsichtsbehörde, die in einem oder mehreren anderen Mitgliedstaaten einschlägige Geschäfte ausüben;

(3) Zahl der Versicherungsunternehmen mit Sitz im Mitgliedstaat der Aufsichtsbehörde, die im Rahmen des freien Dienstleistungsverkehrs in anderen Mitgliedstaaten Geschäfte ausüben;

(4) Zahl der Versicherungsunternehmen mit Sitz in anderen Mitgliedstaaten, die ihre Absicht mitgeteilt haben, im Rahmen des freien Dienstleistungsverkehrs Geschäfte im Mitgliedstaat der Aufsichtsbehörde auszuüben, und Zahl derartiger Versicherungsunternehmen, die tatsächlich derartige Geschäfte ausüben;

(5) Zahl der Versicherungs- und Rückversicherungsunternehmen, die nicht in den Geltungsbereich der Richtlinie 2009/138/EG fallen;

(6) Zahl der nach Artikel 211 der Richtlinie 2009/138/EG zugelassenen Zweckgesellschaften;

(7) Zahl der Versicherungs- und Rückversicherungsunternehmen, die Gegenstand von Sanierungsmaßnahmen oder Liquidationsverfahren sind;

(8) Zahl der Versicherungs- und Rückversicherungsunternehmen und Zahl ihrer Portfolios, bei denen die Matching-Anpassung nach Artikel 77b der Richtlinie 2009/138/EG vorgenommen wird;

(9) Zahl der Versicherungs- und Rückversicherungsunternehmen, die die Volatilitätsanpassung nach Artikel 77d der Richtlinie 2009/138/EG vornehmen;

(10) Zahl der Versicherungs- und Rückversicherungsunternehmen, die eine vorübergehende Anpassung der risikofreien Zinskurve nach Artikel 308c der Richtlinie 2009/138/EG vornehmen;

(11) Zahl der Versicherungs- und Rückversicherungsunternehmen, die bei versicherungstechnischen Rückstellungen nach Artikel 308d der Richtlinie 2009/138/EG vorübergehend einen Abzug geltend machen;

(12) Gesamtbetrag der Vermögenswerte der Versicherungs- und Rückversicherungsunternehmen, bewertet gemäß Artikel 75 der Richtlinie 2009/138/EG anhand von Vermögenswertklassen;

(13) Gesamtbetrag der Verbindlichkeiten der Versicherungs- und Rückversicherungsunternehmen, bewertet gemäß den Artikeln 75 bis 86 der Richtlinie 2009/138/EG, aufgeteilt in versicherungstechnische Rückstellungen und sonstige Verbindlichkeiten, mit separater Angabe der nachrangigen Verbindlichkeiten, die nicht zu den Eigenmitteln gehören;

(14) Gesamtbetrag der Basiseigenmittel mit getrennter Angabe der nachrangigen Verbindlichkeiten, die in die Eigenmittel einbezogen werden, und Gesamtbetrag der ergänzenden Eigenmittel;

(15) auf die Solvenzkapitalanforderung anrechenbarer Gesamtbetrag der Eigenmittel, aufgeschlüsselt nach Klassen ("Tiers");

(16) auf die Mindestkapitalanforderung anrechenbarer Gesamtbetrag der Basiseigenmittel, aufgeschlüsselt nach Klassen ("Tiers");

(17) Gesamtbetrag der Mindestkapitalanforderung;

(18) Gesamtbetrag der Solvenzkapitalanforderung;

(19) wenn die Solvenzkapitalanforderung anhand der Standardformel berechnet wird: Gesamtbetrag der Solvenzkapitalanforderung, aufgeschlüsselt nach Modul und Untermodul - auf der jeweils verfügbaren Aggregationsebene -, ausgedrückt als Prozentsatz des Gesamtbetrags der Solvenzkapitalanforderung;

(20) wenn die Solvenzkapitalanforderung für Kreditrisiken anhand der Standardformel berechnet wird: Gesamtbetrag der Solvenzkapitalanforderung für die Untermodule Spread-Risiko und Marktrisiko-Konzentration und für das Modul Gegenparteiausfallrisiko, für die im Einklang mit Artikel 4 Absatz 5 eine Neubewertung der Bonitätsstufen größerer oder komplexerer Risikopositionen vorgenommen wurde - auf der jeweils verfügbaren Aggregationsebene -, ausgedrückt als Prozentsatz des Gesamtbetrags des betreffenden Untermoduls bzw. Moduls;

(21) wenn die Solvenzkapitalanforderung anhand eines genehmigten internen Partialmodells berechnet wird: Gesamtbetrag der Solvenzkapitalanforderung, aufgeschlüsselt nach Modul und Untermodul - auf der jeweils verfügbaren Aggregationsebene -, ausgedrückt als Prozentsatz des Gesamtbetrags der Solvenzkapitalanforderung; Daten über interne Modelle, die auf Kreditrisiko im Zusammenhang mit Marktrisiko und Gegenparteiausfallrisiko anwendbar sind, sind getrennt auszuweisen;

(22) Zahl der Versicherungs- und Rückversicherungsunternehmen, die für die Berechnung der Solvenzkapitalanforderung ein genehmigtes internes Vollmodell verwenden, und Zahl der Versicherungs- und Rückversicherungsunternehmen, die dafür ein genehmigtes internes Partialmodell verwenden; Daten über interne Modelle, die auf Kreditrisiko im Zusammenhang mit Marktrisiko und Gegenparteiausfallrisiko anwendbar sind, sind getrennt auszuweisen;

(23) Zahl der Kapitalaufschläge, durchschnittlicher Kapitalaufschlag je Unternehmen und Verteilung aller Kapitalaufschläge, ausgedrückt als Prozentsatz der Solvenzkapitalanforderung, in Bezug auf alle Versicherungs- und Rückversicherungsunternehmen, die nach der Richtlinie 2009/138/EG beaufsichtigt werden.

Die Daten der Absätze 1 bis 5 und 7 bis 17 sind getrennt auszuweisen für:

Daten über nach der Richtlinie 2009/138/EG beaufsichtigte Versicherungsgruppen

(24) Zahl der Versicherungsgruppen, bei denen die Aufsichtsbehörde für die Gruppenaufsicht zuständig ist, einschließlich der Zahl der Tochterunternehmen von Versicherungs- und Rückversicherungsunternehmen auf nationaler Ebene, in anderen Mitgliedstaaten und Drittstaaten, im Einklang mit Artikel 260 der Richtlinie 2009/138/EG weiter unterteilt nach gleichwertigen und nichtgleichwertigen Drittstaaten;

(25) Zahl der Versicherungsgruppen, bei denen die Aufsichtsbehörde für die Gruppenaufsicht zuständig ist und das oberste Mutterversicherungs- oder -rückversicherungsunternehmen oder die oberste Mutterversicherungsholdinggesellschaft oder gemischte Mutterfinanzholdinggesellschaft seinen bzw. ihren Sitz in der Union hat und ein Tochterunternehmen eines Unternehmens mit Sitz außerhalb der Union ist;

(26) Zahl der obersten Mutterversicherungs- oder -rückversicherungsunternehmen oder der obersten Mutterversicherungsholdinggesellschaften oder gemischten Mutterfinanzholdinggesellschaften, die gemäß Artikel 216 der Richtlinie 2009/138/EG der Gruppenaufsicht auf nationaler Ebene durch die Aufsichtsbehörde unterliegen, sowie für jedes dieser Unternehmen und jede dieser Holdinggesellschaften die Zahl seiner bzw. ihrer Versicherungs- und Rückversicherungstochterunternehmen auf nationaler Ebene, in anderen Mitgliedstaaten und Drittstaaten, im Einklang mit Artikel 260 der Richtlinie 2009/138/EG weiter unterteilt nach gleichwertigen und nichtgleichwertigen Drittstaaten;

(27) Zahl der obersten Mutterversicherungs- oder -rückversicherungsunternehmen oder der obersten Mutterversicherungsholdinggesellschaften oder gemischten Mutterfinanzholdinggesellschaften, die gemäß Artikel 216 der Richtlinie 2009/138/EG der Gruppenaufsicht auf nationaler Ebene durch die Aufsichtsbehörde unterliegen und gemäß Artikel 217 der Richtlinie 2009/138/EG ein verbundenes Unternehmen haben, bei dem es sich ebenfalls um ein oberstes Mutterunternehmen auf nationaler Ebene handelt;

(28) Zahl der grenzübergreifenden Versicherungsgruppen, bei denen die Aufsichtsbehörde für die Gruppenaufsicht zuständig ist;

(29) Zahl der Versicherungsgruppen, denen gemäß Artikel 220 Absatz 2 der Richtlinie 2009/138/EG gestattet wurde, für die Berechnung der Solvabilität der Gruppe die Methode 2 oder eine Kombination aus den Methoden 1 und 2 anzuwenden;

(30) Gesamtbetrag der anrechnungsfähigen Eigenmittel der Versicherungsgruppen, bei denen die Aufsichtsbehörde für die Gruppenaufsicht zuständig ist, aufgeschlüsselt nach anrechnungsfähigen Eigenmitteln der Gruppen gemäß der Methode 1 nach Artikel 230 Absatz 1 der Richtlinie 2009/138/EG und anrechnungsfähigen Eigenmitteln der Gruppen gemäß der Methode 1 nach Artikel 233 der Richtlinie 2009/138/EG;

(31) Gesamtbetrag der Solvenzkapitalanforderung der Versicherungsgruppen, bei denen die Aufsichtsbehörde für die Gruppenaufsicht zuständig ist, aufgeschlüsselt nach der Solvenzkapitalanforderung für Gruppen gemäß der Methode 1 nach Artikel 230 Absatz 1 der Richtlinie 2009/138/EG und der Solvenzkapitalanforderung für Gruppen gemäß der Methode 1 nach Artikel 233 der Richtlinie 2009/138/EG;

(32) Zahl der Versicherungsgruppen, bei denen die Aufsichtsbehörde für die Gruppenaufsicht zuständig ist und die für die Berechnung der Solvenzkapitalanforderungen der Gruppe ein genehmigtes internes Vollmodell verwenden, und Zahl der Versicherungsgruppen, bei denen die Aufsichtsbehörde für die Gruppenaufsicht zuständig ist und die für die Berechnung der Solvenzkapitalanforderungen der Gruppe ein genehmigtes internes Partialmodell verwenden. Die Angaben in Bezug auf Genehmigungen nach Artikel 230 und nach Artikel 231 der Richtlinie 2009/138/EG sind getrennt auszuweisen.

Die Angaben der Absätze 1 bis 32 sind mit dem Stand vom Ende des vergangenen Kalenderjahrs zu erteilen. Die Angaben der Absätze 12 bis 21, 23, 24 und 29 bis 31 müssen sich auf das jeweilige Ende des Geschäftsjahres der Versicherungs- und Rückversicherungsunternehmen bzw. Versicherungsgruppen beziehen, das im vergangenen Kalenderjahr endete.

B. Daten über die Aufsichtsbehörde

(1) Struktur der Aufsichtsbehörde, einschließlich der Zahl der Mitarbeiter zum Ende des vergangenen Kalenderjahrs;

(2) Zahl der Prüfungen vor Ort im Rahmen der Einzel- und der Gruppenaufsicht und Gesamtzahl der darauf verwendeten Manntage, Zahl der regelmäßigen Prüfungen, der Ad-hoc-Prüfungen, der Dritten übertragenen Prüfungen und der Prüfungen vor Ort im Rahmen der Gruppenaufsicht, die gemeinsam mit anderen Mitgliedern des Aufsichtskollegiums der Gruppe durchgeführt wurden; Daten über Prüfungen, die zur Überprüfung und Bewertung des Rückgriffs der Unternehmen auf externe Ratings durchgeführt werden, sind getrennt auszuweisen;

(3) Zahl der formellen Überprüfungen im Rahmen der Einzel- und der Gruppenaufsicht mit Blick auf die kontinuierliche Übereinstimmung der internen Voll- und Partialmodelle mit den Anforderungen zur Anzahl der verwendeten internen Modelle; Daten über Überprüfungen, die zur Überprüfung und Bewertung des Vertrauens der Unternehmen auf externe Ratings durchgeführt werden, sind getrennt auszuweisen;

(4) Zahl der zur Genehmigung vorgelegten internen Voll- und Partialmodelle und Zahl der genehmigten Modelle, aufgeschlüsselt nach Einzelunternehmen und Gruppen; Daten über interne Modelle, die auf Kreditrisiko im Zusammenhang mit Marktrisiko und Gegenparteiausfallrisiko anwendbar sind, sind getrennt auszuweisen;

(5) Zahl der gemäß den Artikeln 110, 117, 119, 137, 138 und 139 der Richtlinie 2009/138/EG getroffenen korrigierenden Maßnahmen, aufgeschlüsselt nach der Art der Maßnahme; Zahl der korrigierenden Maßnahmen nach Artikel 119, die aufgrund einer Abweichung des Risikoprofils des Versicherungs- oder Rückversicherungsunternehmens in Bezug auf das Kreditrisiko getroffen wurden;

(6) Zahl der entzogenen Zulassungen;

(7) Zahl der Zulassungen, die Versicherungs- oder Rückversicherungsunternehmen erteilt wurden;

(8) Kriterien für die Verwendung von Kapitalaufschlägen und Kriterien für deren Berechnung und Aufhebung;

(9) Zahl der bei den Aufsichtsbehörden eingegangenen Anträge auf Anwendung der Matching-Anpassungen nach Artikel 77b der Richtlinie 2009/138/EG und Zahl der genehmigten Anträge;

(10) wenn die Mitgliedstaaten für die Anwendung der Volatilitätsanpassung nach Artikel 77d der Richtlinie 2009/138/EG eine vorherige Genehmigung verlangen: Zahl der bei den Aufsichtsbehörden eingegangenen entsprechenden Anträge und Zahl der genehmigten Anträge;

(11) Zahl der gemäß Artikel 138 Absatz 4 der Richtlinie 2009/138/EG gewährten Fristverlängerungen und durchschnittlicher Zeitraum der Verlängerung;

(12) Zahl der gemäß Artikel 304 der Richtlinie 2009/138/EG erteilten Ermächtigungen;

(13) Zahl der bei der Aufsichtsbehörde eingegangenen Anträge auf vorübergehende Anpassung der risikofreien Zinskurve nach Artikel 308c der Richtlinie 2009/138/EG, Zahl der genehmigten Anträge und Zahl der Entscheidungen zum Entzug der Genehmigung der Übergangsmaßnahme nach Artikel 308e der Richtlinie 2009/138/EG;

(14) Zahl der bei der Aufsichtsbehörde eingegangenen Anträge auf Anwendung der Übergangsmaßnahme bei versicherungstechnischen Rückstellungen nach Artikel 308d der Richtlinie 2009/138/EG und Zahl der genehmigten Anträge;

(15) Zahl der Sitzungen von Aufsichtskollegien, an denen die Aufsichtsbehörde als Mitglied teilgenommen hat, und Zahl derartiger Sitzungen, bei denen sie im Rahmen der Gruppenaufsicht den Vorsitz geführt hat;

(16) Zahl der bei der Aufsichtsbehörde eingegangenen Anträge auf Genehmigung ergänzender Eigenmittel, Zahl der genehmigten Anträge und Hauptmerkmal der genehmigten Posten;

(17) Zahl der bei der Aufsichtsbehörde eingegangenen Anträge auf Genehmigung der Beurteilung und der Einstufung der Eigenmittelbestandteile, die nicht Gegenstand der in den Artikeln 69, 72, 74, 76 und 78 aufgeführten Listen sind, Zahl der genehmigten Anträge, Hauptmerkmale der Posten sowie Methode der Beurteilung und Einstufung;

(18) Zahl und Umfang der von der EIOPa durchgeführten vergleichenden Analysen ("Peer Reviews") nach Artikel 30 der Verordnung (EU) Nr. 1094/2010, an denen die Aufsichtsbehörde mitgearbeitet hat.

Die Angaben der Absätze 2 bis 18 sind in Bezug auf das vergangene Kalenderjahr zu erteilen.

| Korrelationskoeffizienten für das Sturmrisiko | Anhang XXII |

(Zur Information- Anhang XXII im Excel - Format)

| Korrelationskoeffizienten für das Erdbebenrisiko | Anhang XXIII |

(Zur Information- Anhang XXIII im Excel - Format)

| Korrelationskoeffizienten für das Überschwemmungsrisiko | Anhang XXIV |

(Zur Information- Anhang XXIV im Excel - Format)

| Korrelationskoeffizienten für das Überschwemmungsrisiko | Anhang XXV |

(Zur Information- Anhang XXV im Excel - Format)

| Korrelationskoeffizienten für das Überschwemmungsrisiko | Anhang XXVI |

(Zur Information- Anhang XXVI im Excel - Format)

|

ENDE |  |

(Stand: 06.09.2019)

Alle vollständigen Texte in der aktuellen Fassung im Jahresabonnement

Nutzungsgebühr: 90.- € netto (Grundlizenz)

(derzeit ca. 7200 Titel s.Übersicht - keine Unterteilung in Fachbereiche)

Die Zugangskennung wird kurzfristig übermittelt

? Fragen ?

Abonnentenzugang/Volltextversion